Værktøj

Top50

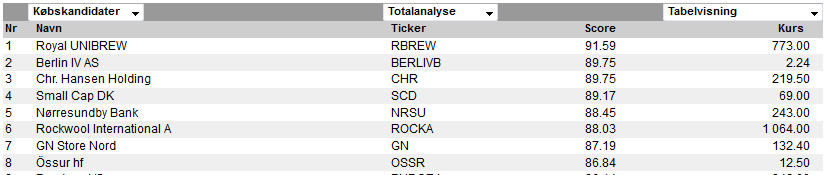

Top50 viser de bedste aktier baseret på Investtechs kvantitative analysesystem. Dette er aktier, som i følge investorpsykologi skal stige de næste uger eller måneder.

Investtech beregner en teknisk point-sum, kaldet score, for hver aktie baseret på analyse af kursgrafen. Det allervigtigste bidrag til denne point-sum kommer fra trend. Andre vigtige forhold som tæller meget er støtte og modstand, kursformationer og volumenudvikling. Teknisk score vil have en værdi mellem –100 for maksimalt negative aktier og +100 for maksimalt positive aktier. En score over 50 svarer til en købsanbefaling, mellem 25 og 50 svarer til svagt køb, mens –25 til +25 er neutral.

Top50 er aktier med den højeste tekniske score.

Bemærk at det ofte kun er lidt, som skiller en aktie med for eksempel 80 i score og en med 70 i score. Man bør dermed ikke lægge så stor vægt på, om en aktie er på plads én eller plads 20, hvis begge har en relativ høj score. Da bør man hellere lægge vægt på aktiens risikoaspekter så som likviditet og volatilitet samt egne porteføljeønsker.

Fra headeren på tabellen kan du vælge mellem Købskandidater og Salgskandidater. Du kan også vælge mellem Kort sigt, Mellemlang sigt, Lang sigt og Totalanalyse afhængigt af, hvad der er inkluderet i dit abonnement. Kort sigt kræver Traderabonnement, mens Totalanalyse kræver Professionalabonnement.

Modelporteføljen

Fakta

- Modelporteføljen er en fiktiv portefølje, uden reelle investeringer på børs.

- Opdateres en gang om ugen.

- Hver aktie vægtes ens, og vægtningerne bliver afbalanceret hver dag.

- Porteføljens afkast bliver opdateret hver aften.

- Der bruges en kurtage på 0.2% ved hver handel. Der beregnes ikke kurtage ved afbalancering af porteføljen.

- Porteføljeansvarlig er analytiker Fredrik Tyvand.

- Det markeres med tegnet # når Investtech Invest eller nærstående ejer aktier i selskabet.

- For mere information se Investtechs portføljeregler (på engelsk).

Nøgleinformation

- Godt historisk afkast på langt sigte.

- Risiko på linje med børs og god sektorspredning.

- Mellemlang holdetid, ofte én til seks måneder per aktie.

- Består af aktier, som er teknisk positive.

- Holder gode investeringer længe, men sælger hurtigt ved tab.

- Aktiv stockpicking.

- Opdateres en gang om ugen.

- God inspirationskilde for langsigtede investorer, som har en moderat risikoprofil på deres investeringer.

For investorer som er mere kortsigtede eller søger stort afkastpotentiale, se Investtechs Tradingideer (kræver Trader- eller Professionalabonnement).

Aktieudvælgelse

Aktieudvælgelse er det bedste stock-picking-værktøj Investtech har, når man vil finde aktuelle aktier at købe.

Øverst vælger du, hvilken tidshorisont, du vil se på, og hvilke markeder og sektorer, der skal være med. Filtrene er så inddelt i tre grupper: generelle kriterier, tekniske kriterier og financielle kriterier.

Markeder

Du kan angive hvilke markeder, du vil vælge aktier fra. For eksempel kan du angive Oslo, Stockholm og København. På den måde vil du få aktier fra hele Norden, som passer med dine kriterier, og dermed endda få bedre aktier, end hvis du vælger fra bare ét marked.

Når børsen er lidt svag, eller har gået sidelæns over en lang periode, kan det være vanskeligt at finde de særligt gode aktier i mindre markeder. Med flere markeder er det lettere at finde gode aktier. Særligt norske og danske brugere vil få et meget bredere udvalg.

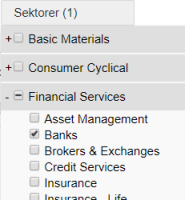

Sektorer

I udgangspunktet indeholder rapporten alle typer selskaber, uafhængigt af sektorer eller brancher. Du kan imidlertid specificere overordnede sektorer, så som Finans eller Energi eller mere specifikke brancher som Forsikring eller Olieboring. Så får du blot aktierne inden for disse sektorer, som også passer med de øvrige kriterier.

Ved at kombinere Markeder og Sektorer kan du for eksempel få rangerede lister med de bedste bankaktier i Norden.

Filtre

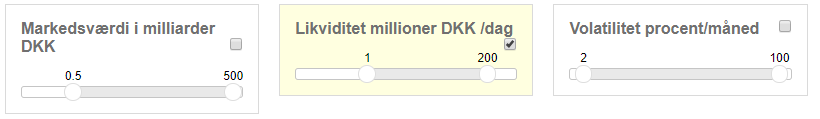

For hver gruppe angiver du kriterier ved at klikke dem fra eller til. Et aktivt filter vises med farve, mens inaktivt er neutralt. Klik og marker for at vælge værdi på filtrene.

Aktivt filter i midten og inaktivt til venstre og højre.

Generelle kriterier

De generelle kriterier bruges for at angive størrelsen, likviditeten og volatiliteten på selskaberne, du søger. Det er lettere at handle i store og likvide selskaber, men de bedste muligheder findes ofte i mindre selskaber. Volatiliteten måles i procent per måned og angiver, hvor meget kursen har svinget historisk set. Store kurssvingninger indebærer høj risiko, men samtidig ofte god upside.

Tekniske kriterier

Under tekniske kriterier angiver du kriterier, som gælder investoradfærd og optimismeudviklingen i aktierne tolket gennem aktiernes kursdiagrammer. Teknisk pointsum er en samlet vurdering beregnet kvantitativt af Investtechs datamaskiner. I algoritmen her indgår for eksempel både trend, støtte og modstand, volumenudvikling og købssignaler fra kursformationer. Investtech har forskning, der viser, at signaler fra trend, momentum og volumenbalance er statistisk vigtige, og du kan sætte egne kriterier på alle disse, hvis du ønsker det.

Formålet med at angive tekniske kriterier er at finde aktier, som timingmæssigt er gode køb. Teknisk analyse foreslår, at optimismen hos investorerne i sådanne aktier er stigende, og at kurserne dermed vil fortsætte op de kommende uger og måneder.

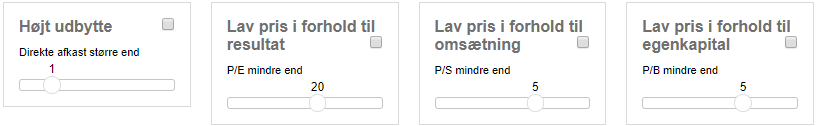

Financielle kriterier

Under Financielle kriterier angiver du kriterier, som går på selskabernes værdiansættelse. Dette er kriterier, som bruges meget inden for fundamental aktieanalyse.

Formålet med at angive financielle kriterier er at finde aktier, som er billige ud fra regnskabstal. Mange af disse aktier forventes af fundamentalanalytikere at stige på lang sigt. Bemærk at financielle nøgletal kan variere meget fra branche til branche, og at det ofte er nødvendigt med branchekendskab og kendskab til de enkelte selskaber for at kunne tolke nøgletal godt.

Forklaring af tabellen

Tabellen sorteres automatisk efter teknisk score. Klik på overskrifterne for at sortere de andre kolonner.

Teknisk pointsum: Teknisk vurdering af aktien udføres automatisk af Investtechs dataprogrammer. Vurderingen går på en skala fra -100 til 100, da værdier lavere end -50 ses som "salgskandidat", mellem -50 og -25 som "svag salgskandidat", mellem -25 og 25 som "neutral", mellem 25 og 50 som "svag købskandidat" og over 50 som "købskandidat".

CAP: Kapitaliseret værdi er markedsværdi i milliarder kroner beregnet som aktiekurs gange antal udestående aktier.

Likviditet: Gennemsnitlig daglig omsætning i millioner kroner, euro eller dollar over den sidste måned.

Volatilitet: Gennemsnitlig forskel mellem højeste og laveste kurs på månedsbasis beregnet for det sidste år. Volatilitet er et fælles mål for risiko.

Rsi21: 21-dages relative strength index. Størrelsen bruges som et mål for aktiens kortsigtede momentum.

Volbal: 22-dages volumenbalance. Måler sammenhængen mellem volumen og kursbevægelse.

Yield: Direkte afkast - udbytteprocent. Direkte afkast er selskabets aktieudbytte i forhold til aktiekursen. Det er et mål for afkast til aktieejerne. Direkte afkast beregnes som Udbytte per aktie / Aktiekurs.

P/E: P/E står for Price/Earnings - altså pris i forhold til resultat. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til selskabets overskud.

P/S: P/S står for Price/Sales - altså pris i forhold til omsætning. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til selskabets omsætning.

P/B: P/B står for Price/BookValue - altså pris i forhold til egenkapital. Nøgletallet bruges, når man skal vurdere en akties pris i forhold til bogført egenkapital.

Samlet: Linjen viser summen af markedsværdi og daglig likviditet for alle aktierne. Værdien for kolonnerne, Teknisk Pointsum, Volatilitet, RSI, VolBal og Yield, er vægtet gennemsnit med kapitaliseret værdi som vægt. Værdien for kolonnerne P/E, P/S og P/B er beregnet som summen af markedsværdi (P) divideret med summen af henholdsvis Earnings (E), Sales (S) og BookValue (B).

Gennemsnit: Middelværdien for alle aktierne.

Median: Medianværdien for alle aktierne.

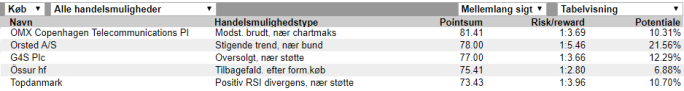

Handelsmuligheder

Enkelte gange kan aktier vise kombinationer af tekniske forhold, der stærkt indikerer bestemte kursbevægelser. Det er sjældent, at sådanne kombinationer optræder, men når de gør, vil man ofte have mulighed for at gøre meget gode handler. Dette kaldes handelsmuligheder. Aktier med handelsmuligheder vil ofte have stor upside, mens downside er lille.

Investtech har systemer, der identificerer ti forskellige typer af handelsmuligheder. Når du vælger tjenesten fra venstremenuen, vil alle de forskellige typer vises i listen. Du kan klikke i headeren på tabellen for at vælge en bestemt type. Du kan vælge mellem handelsmuligheder kort sigt, mellemlang sigt og lang sigt.

Forklaring af tabel

Pointsum: Hver handelsmulighed gives en pointsum mellem 0 og 100. Denne vises både i tabeloversigten og på detaljesiden. Jo højere pointsummen er, jo bedre tilfredsstiller aktien kriterierne, som teoretisk definerer handelsmuligheden, og jo bedre anses muligheden for at gøre en god handel i aktien. Bemærk, at der er flere af de tekniske indikatorer, der måles per aktie, som ikke indgår i beregning af pointsummen for handelsmuligheden. Flere af disse, for eksempel støtte og modstand, trendretning og volumenbalance, kan betyde meget for aktiens tekniske billede. Det er derfor ikke altid, at handelsmulighederne med de højeste pointsummer automatisk vil give de bedste handler. Du bør derfor se på helhedsbilledet, kort og lang sigt, og også gerne vurdere fundamental information, før du handler. Bemærk også, at risiko ikke indgår i pointberegningen. To aktier med samme pointsum kan dermed have meget forskellig risiko. Aktier med meget dårlig likviditet bliver imidlertid ekskluderet som handelsmuligheder, men det er fortsat relativt lave krav til likviditetssiden for at komme med. Der er sat en grænse på 70 point for, at en handelsmulighed skal anses for så god, at den bliver listet i oversigten. Institutionelle brugere kan imidlertid tilsidesætte denne grænse under "profil".

Risk/reward forhold: På dansk er dette belønning-for-risiko-forhold og beregnes som upside i forhold til downside, det vil sige afkast ved en vellykket investering (salg til målkurs) i forhold til afkast ved en mislykket investering (salg til stop loss). Downside sættes altid til 1, så jo højere upside er, jo højere afkast får man ved en vellykket investering.

Potentiale: Upside i procent. Beregnes som procentvis opgang fra anbefalet købskurs til målkurs. Vær opmærksom på, at aktier med høj upside også gerne har høj risiko.

Går du ind på en enkelt handelsmulighed, kan du se anbefalet købskurs, målkurs og stop loss. Her får du konkrete forslag til, hvor aktien kan købes og sælges, og du har mulighed for at vurdere upside mod downside. Der angives også en antaget tidshorisont for en eventuel investering samt forhold, der styrker eller svækker aktien.

Oversolgt RSI og kurs nær støtte

En aktie, der er oversolgt, er faldet meget på kort tid og indikeres at reagere op. Kurs nær støtte angiver, at kursen skal stige. Samtidig kan man sætte en stop loss lige under støtten, sådan at downsiden bliver lille.

Teori: RSI står for Relative Strength Index og defineres som 100 gange summen af de seneste N dages stigning divideret med (summen af de seneste N dages stigning plus summen af de seneste N dages fald), hvor N er 14, 21 eller 90 for henholdsvis kort, mellemlangt og langt chart. Oversolgt RSI, dvs lave RSI-værdier, betyder, at kursen i det sidste er faldet meget uden reaktioner opad undervejs. Der har været for meget fokus på negative ting, og sælgerne har styret aktien fuldstændigt. Det kan ikke vare ved, og aktien bør snart få en optur.

At kursen er nær støtte betyder, at tidligere når kursen har været på disse niveauer, har den fået en optur. Mange, som ikke var med på den forrige optur, vil være tilbøjelige til at købe nu, og de som købte forrige gang, men har solgt ud i mellemtiden, vil købe igen nu.

Når disse kriterier optræder samtidigt, har vi et stærkt signal om, at kursen er på vej opad. Samtidigt har vi mulighed til at investere med lav risiko, ved at sætte stopp loss lige under støtten.

Pointsum: Jo nærmere kursen er støtten, og jo stærkere denne støtte er, desto højere pointsum. RSI må desuden være lav og volumenbalancen og forholdet mellem volumentoppe og kurstoppe bør være positive. Det er også positivt, hvis der er dannet bundpunkter i kurs eller RSI.

Købskurs: Sættes fra støtteniveauet og en "normalbevægelse" opad. En "normalbevægelse" er defineret som, hvor langt kursen i gennemsnit bevæger sig i løbet af en periode, som er omtrent enhundrededel af chartets længde.

Målkurs: Sættes til estimeret teoretisk maksimumkurs, forudsat at kursen udvikler sig som let farvet random walk i 20% af chartets længde. Dette udgør normalt 15-30 procent af chartets højde.

Stop loss: Sættes ca. en normalbevægelse under støtteniveauet.

Tidshorisont: Sættes fra 14 til 20% af chartets længde.

Positiv divergens mellem RSI og kurs og kurs nær støtte

Positiv divergens mellem RSI og kurs angiver, at kursen skal stige. Kurs nær støtte angiver, at kursen skal stige. Samtidig kan man sætte en stop loss lige under støtten, sådan at downsiden bliver lille.

Teori: Med RSI måler man, i hvilken grad det er køberne eller sælgerne, som har styret kursen i det sidste. Lave værdier betyder, at sælgerne har styret kursen, mens høje værdier betyder, at køberne har styret kursen. Når RSI-kurven stiger, betyder det, at købsinteressen stiger, og at køberne, relativt set, får mere at sige for kursfastsættelsen. Hvis det sker samtidigt,som kursen går sidelæns, eller til og med falder, anses det som et tidligt signal om en mulig vending opad i kursen.

At kursen er nær støtte betyder, at tidligere da kursen var på disse niveauer, har den fået en optur. Mange, som ikke var med på forrige optur, vil være tilbøjelige til at købe nu, og de som købte forrige gang, men har solgt i mellemtiden, vil købe igen nu.

Når disse kriterier optræder samtidigt, har vi et stærkt signal om, at kursen er på vej op. Samtidigt har vi mulighed for at investere med lav risiko, ved at sætte stopp loss lige under støtten.

Pointsum: Graden af divergens mellem RSI og kursen er vigtig i pointberegningen. Desuden bør kursen være nær støttelinjen, og støtten bør være stærk. Der lægges også vægt på volumenbalance og forholdet mellem volumentoppe og kurstoppe. Også trend og formationer tæller med i pointberegningen.

Købskurs: Sættes fra støtteniveauet og en "normalbevægelse" opad. En "normalbevægelse" er defineret som, hvor langt kursen i gennemsnit bevæger sig i løbet af en periode, som er omtrent enhundrededel af chartets længde.

Målkurs: Sættes til estimeret teoretisk maksimumkurs, forudsat at kursen udvikler sig som let farvet random walk i 20% af chartets længde. Dette udgør normalt 15-30 procent af chartets højde.

Stop loss: Sættes ca. en normalbevægelse under støtteniveauet.

Tidshorisont: Sættes fra 14 til 20% af chartets længde.

Købssignal fra rektangelformation i stigende trend

En stigende trend indikerer, at investorerne bliver stadig mere positive, og at kursen vil fortsætte op inden for trendkanalen. Købssignal fra rektangelformation indikerer opgang også på kort sigt.

Teori: Som beskrevet under "Stigende trendkanal og kurs nær bunden i kanalen" forventes en aktie, som ligger i en stigende trendkanal at stige videre inden for kanalen. Når en rektangelformation udvikles, dannes et modstandsområde med overvægt af sælgere nær loftet af rektangelen. Når kursen stiger gennem modstanden, betyder det, at disse sælger har solgt ud. Købersiden er fortsat lige så stor, men der er nu et underskud af sælgere sådan, at kursen trækkes videre opad. Hvis man er hurtig og kommer ind til en kurs nær støtten fra rektangelen, får man en god indgangskurs og kan sætte en tæt stopp loss. Hvis kursen er steget meget efter bruddet på rektangelen, kan det være bedre at afvente et tilbagefald, før man går ind.

Pointsum: Formationens og trendens kvalitet, dvs grad af lighed med en teoretisk ideel formation og trend, er vigtig i pointberegningen. Størrelsen af formationen og hvor længe det er siden, den blev brudt, er også vigtige bidrag til pointsum. En kurs nær støtten fra formationen giver højere pointsum end en kurs nær formationsobjektivet. Det tæller negativt, hvis kursen har været under støttelinjen efter bruddet. Det er også negativt, hvis andre formationer er dannet efter bruddet.

Købskurs: Sættes til støtten fra formationen og et lille stykke opad (ca 20% af formationshøjden).

Målkurs: Sættes til 90-125% af objektivet fra formationsbruddet.

Stop loss: Sættes til 20% af formationens højde under formationens signalniveau, dvs. ca. en femtedel nede i formationen. Hvis man ønsker at udøve et større skøn, kan en passende stop loss være lige under midten af formationen.

Tidshorisont: Fra 40% til 80% af formationens længde.

Rektangelformation under udvikling i stigende trend og kurs nær rektangelstøtte

En rektangelformation i en stigende trend dannes, når investorerne har brug for en pause fra opgangen. Ved at købe nær gulvet i rektanglet er upsiden stor, både på kort og lang sigt.

Teori: Som beskrevet under "Stigende trendkanal og kurs nær bunden i kanalen" forventes en aktie, som ligger i en stigende trendkanal, at stige videre inden for kanalen. Når aktien udvikler en rektangelformation, ses det kun på som en konsolidering eller pause før opturen fortsætter. Dette gælder, selv om trenden brydes under udviklingen af rektangelformationen, men der er så en noget større risiko for brud nedad. Ofte stiger kursen hurtigt, når en rektangelformation først brydes. Hermed vil man få en betydligere bedre indgangskurs, såfremt man køber før bruddet. Allerbedst kurs får man, såfremt man får købt nær bunden i rektangelformationen. En passende stop loss kan sættes lige under gulvet, så tilbagefaldet bliver lavt og risk/reward høj. Forsigtige investorer kan vælge at gå ud af aktien ved loftet i rektangelformationen, mens de, der ønsker højst muligt afkast, bør sidde til objektivet fra formationen nås.

Pointsum: Formationens og trendens kvalitet, dvs. graden af lighed med en teoretisk ideel formation og trend, er vigtig i pointberegningen. En kurs nær bunden i rektangelet giver højere pointsum end en kurs nær loftet. Det er positivt, hvis kursen ligger godt placeret i forhold til horisontale støtte- og modstandsniveauer, eller hvis RSI er oversolgt. Det trækker ned, hvis kursen er brudt ud af den stigende trendkanal.

Købskurs: Sættes til støtten fra formationen og et lille stykke opover (ca 30% af formationshøjden).

Målkurs: Nedre målkurs sættes til loftet i rektangelformationen og øvre sættes til objektivet fra rektangelformationen ved et brud opad.

Stop loss: Sættes til 20% af rektangelens højde under bunden i rektanglen.

Tidshorisont: Fra 40% (nedre målkurs) til 120% (øvre målkurs) af formationens længde.

Omvendt-hoved-og-skuldre-formation under udvikling og positiv volumenbalance

Omvendt hoved-og-skuldre-formationer varsler vending fra faldende til stigende trender. Ved at købe tidligt, før noget egentlig signal gives, er upsiden stor. Der vil være usikkerhed, om signalet virkelig bliver udløst, men positiv volumenbalance indikerer ofte, at køberne er aggressive.

Teori: Omvendt-hoved-og-skuldre (engelsk Inverted Head and Shoulders - IHS) er en trendreverseringsformation og signalerer en reversering fra en faldende trend til en stigende trend, eller med andre ord, indledning af en stigende trend. Tanken er, at aktien har været negativ over længere tid, og at der har været fokus på negative nyheder og svagere fremtidsudsigter. Det fører til, at investorerne både i den venstre skulder og i hovedet presser kursen ned til bunde, som er lavere end tidligere bunde. Ved opgangen i hovedet, stiger imidlertid kursen helt op på niveau med den tidligere top. I en faldende trend skal efterfølgende toppe være lavere end hinanden, så det er hermed et tidligt signal om afslutning af den faldende trend. Når så kursen i højre skulder danner et bundpunkt, som er højere end bunden i hovedet, har vi en indikation på, at en stigende trend er begyndt. Bekræftelsen får vi ved brud op gennem halslinjen, for så vil også næste top være højere end den foregående top. Der er imidlertid ofte meget at tjene på at gå ind, allerede mens den omvendte-hovede-og-skuldre-formation er under udvikling, siden kursen ofte går hurtigt videre, når modstanden ved halslinjen bliver brudt.

Positiv volumenbalance indikerer isoleret set, at trenden er stigende, eller at en faldende trend går mod enden. Derfor anses risk/reward-forholdet som attraktivt, når begge disse forholde optræder samtidigt, dvs. når vi har en omvendt-hovede-og-skuldre-formation under udvikling, og volumenbalancen er positiv.

Pointsum: Formationens og trendens kvalitet, dvs. grad af lighed med en teoretisk ideel formation og trend, er vigtig i pointberegningen. En kurs nær bunden i den højre skulder giver højere pointsum end en kurs nær halslinjen. Volumenbalance og korrelation mellem kurs og volumenudvikling er vigtige bidrag til den samlede pointsum. Det er positivt, hvis kursen ligger godt placeret i forhold til horisontale støtte- og modstandsniveauer, men dette tillægges ikke stor vægt. Det er ligeledes positivt, hvis RSI er lav. Det trækker ned på pointsummen, hvis formationen optræder nær maksimum i chartet, fordi kursen så umuligt kan have faldet noget særligt forud for dannelsen af formationen. Det er også negativt, hvis formationen er meget stor i forhold til trenden.

Købskurs: Sættes fra støtten i højre skulder til midtvejs op mod halslinjen.

Målkurs: Nedre målkurs sættes til halslinjen og øvre sættes til objektivet fra omvendt-hovede-og-skuldre-formation.

Stop loss: Lad "skulderhøjden" være defineret som højden mellem støtten i skuldrene og modstanden i hovedet. Stop loss sættes til 20% af skulderhøjden under støtten i højre skulder.

Tidshorisont: Fra 40% (nedre målkurs) til 120% (øvre målkurs) af formationens længde.

Tilbagefald til støtte efter købssignal fra formation

Købssignal fra en kursformation indikerer øgende optimisme og en videre opgang for aktien. Kursen har nu reageret tilbage på kort sigt, og man har mulighed for at få en god indgangskurs ved at købe lige over støtten ved formationen.

Teori: Når en kursformation bliver brudt, betyder det ofte, at markedsaktørernes psyke samlet set er i en speciel tilstand. Det kan for eksempel være, at mange sidder og fortryder, at de ikke har købt før, eller fortryder, at de har solgt for tidligt. Generelt kan man sige, at når et modstandsniveau bliver brudt, er alle sælgerne, som (måske af fundamentale grunde) har siddet på dette niveau, borte. Sælgersiden er dermed borte, mens købersiden fortsat er der. Når et købssignal fra en formation bliver udløst, fører det dermed ofte til, at kursen hurtigt stiger videre. Det kan så være vanskeligt at komme ind til gode kurser. Af og til får vi imidlertid et tilbagefald efter et formationsbrud. Man får hermed en ny mulighed for at være med, og denne gang til gode indgangskurser. Man kan også investere til lav risiko, hvis man sætter stop loss til lige under støtten fra formationen.

Pointsum: Ved ideelle handelsmuligheder af denne type, har kursen næsten, men ikke helt, nået objektivet fra formationen, og nu reageret tilbage, så den ligger relativt nær støtten fra formationen. Der gives en lavere pointsum, hvis kursen allerede har nået objektivet, før den har reageret tilbage igen. Høj kvalitet på formationen, dvs. at formationen ligner en teoretisk perfekt formation, giver høj pointsum. Størrelsen af formationen og alder, dvs. hvor længe det er siden, den blev brudt, bidrager også til pointsum. Volumenbalance og sammenhæng mellem volumentoppe og kurstoppe er også vigtigt i pointberegning. Det tæller negativt, hvis kursen har været under støttelinjen efter bruddet. Det er også negativt, hvis andre formationer er dannet efter bruddet.

Købskurs: Sættes til støtten fra formationen og et lille stykke opad (ca. 20% af formationshøjden).

Målkurs: Sættes til 90-125% af objektivet fra formationsbruddet.

Stop loss: Sættes til 20% af formationens højde under formationens signalniveau, dvs. 20% under støtten fra formationen.

Tidshorisont: Fra 30% til 60% af formationens længde. Der bruges de samme procenter for alle typer formationer, selv om signaler fra rektangler generelt nås hurtigere end signaler fra dobbelt-bund-formationer og omvendt-hovede-og-skuldre-formationer.

Modstand brudt og kurs nær chartmaks

Brud på modstand er et købssignal. Når kursen ligger nær chartmaks, har investorerne fundet grunde til at købe aktien trods rekordniveauer. Der er lille eller ingen modstand over dagens niveau, og en videre opgang indikeres.

Teori: Tidligere toppe i kursen er vigtige for definition af modstandsniveauer. Her tænker mange, at kursen faldt sidst, den var på dette niveau, og at aktien var dyr, og at den dermed skal ned igen nu også. Højt akkumuleret volumen på et bestemt kursniveau er også vigtigt for definition af modstand. Her er det sandsynligt, at mange ønsker at sælge igen, når kursen når dette niveau - enten for at gentage et godt salg fra tidligere eller for at komme ud uden tab. Ved modstandsniveauer er der således et overskud af sælgere. Når kursen bryder op gennem modstanden, betyder det, at sælgerne på dette niveau har fået solgt deres aktier. Der er fortsat køberinteresse, og kursen stiger videre, da der nu er et underskud af sælgere. Hvis modstand brydes nær toppen i chartet, betyder det, at der er ganske lidt modstand over dagens kurs. Måske betyder det også, at kursen har nået en ny rekordnotering, så der slet ikke er modstand. Kursen bliver dermed ikke længere hindret af sælgere, som skal ud uden tab, og aktien kan hurtigt gå videre.

Pointsum: Det vigtigste i pointberegningen er styrken på modstanden, som er brudt, afstanden fra kursen og ned til dette niveau, og afstanden fra kursen og op til maksimumskurs i chartet. Desuden tæller trend, eventuelle formationer og volumenudvikling.

Købskurs: Sættes fra støtteniveauet og en "normalbevægelse" opad. En "normalbevægelse" er defineret som, hvor langt kursen i gennemsnit bevæger sig i løbet af en periode, som er omtrent enhundrededel af chartets længde.

Målkurs: Sættes til estimeret teoretisk maksimumkurs, forudsat at kursen udvikler sig som let farvet random walk i 20% af chartets længde. Dette udgør normalt 15-30 procent af chartets højde.

Stop loss: Sættes ca. en normalbevægelse under støtteniveauet.

Tidshorisont: Sættes fra 14 til 20% af chartets længde.

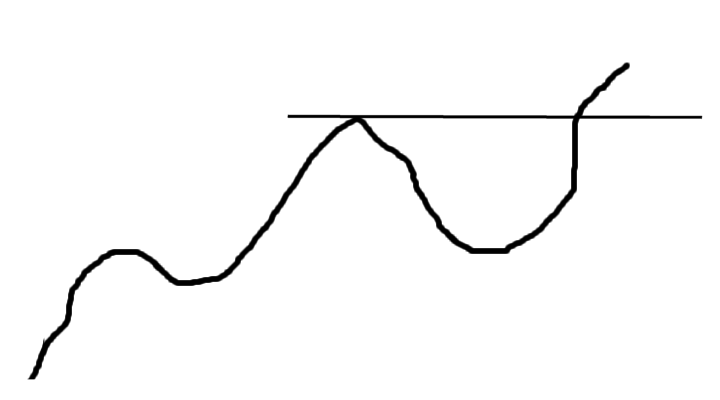

Købssignal efter falsk salgssignal

Købssignal efter falsk salgssignal er ofte et meget kraftigt signal. Signalet indikerer, at investorerne er på vej til at blive positive. En videre opgang indikeres, samtidig med at der ikke er langt ned til støtte.

Teori: Et salgssignal fra en kursformation udløses, når et vigtigt støtteniveau bliver brudt. Psykologien blandt markedsaktørerne og selskabets position i sin businesscyklus tilsiger så, at kursen er på vej længere ned. Dette får mange investorer til at sælge ud. Hvis kursen alligevel ikke falder ned til objektivet fra formationen, men i stedet vender op, indikerer det ofte, at ny og positiv information er kommet til, og at nye investorer er på vej ind. Salgssignalet var falsk. Der er få ting, som er så irriterende som, at aktien man netop har solgt, stiger kraftigt. Men aktien er jo dyrere nu, end da man solgte, så de fleste af dem, som solgte på bruddet ned, bliver stående på sidelinjen. Aktien stiger alligevel videre og bryder op på modsat side af formationen. Sælgerne, som lå ved formationsmodstanden, er væk, der er underskud af sælgere, og et købssignal er udløst. Det, som er specielt nu, er, at også sælgerne under bunden i formationen er væk, så der bliver endnu større ubalance mellem købere og sælgere end ved et almindeligt købssignal. En videre optur indikeres, og man har mulighed for at sætte en tæt stop loss lige under loftet i formationen.

En anden måde det kan forklares på, er at nyhedsstrømmen omkring selskabet blev negativ, eller mindre positiv end tidligere, ved bruddet ned fra formationen. Mange sælger på fundamentalt grundlag. Det viste sig imidlertid at være forkert, for nyhedsstrømmen vender igen, og kursen stiger. Det som så ud til at være negativt, var ikke så negativt alligevel, og nye positive impulser er kommet. Kursen bryder over formationsmodstanden, og både sælgerne under bunden i formationen og ved modstanden er borte. Et kraftigt købssignal er givet, og videre optur indikeres.

Pointsum: De vigtigste kriterier ved beregning af pointsum for denne type handelsmulighed er, hvis bruddet op sker relativt hurtigt efter bruddet ned, hvis volumenudviklingen er positiv, og hvis kursen ligger nær støtten ved loftet i formationen. Desuden tæller kvaliteten på formationen og trendretningen.

Købskurs: Loftet i formationen beregnes som linjen mellem toppen i de to skuldre på en hovede-og-skuldre-formation, som linjen mellem det to toppe i en dobbelt-top-formation og som modstandslinjen i en rektangelformation. Et købssignal gives, når dette loft brydes, og købskurs sættes fra loftet og et lille stykke opad (ca 20% af formationshøjden).

Målkurs: Sættes til 90-125% af objektivet fra formationsbruddet.

Stop loss: Sættes til 20% af formationens højde under formationens loft.

Tidshorisont: Fra 40% til 80% af formationens længde.

Positiv på insidehandler og nær støtteniveau

Positive insidere indikerer, at aktien er fundamentalt billig. Samtidig ligger aktien nær støtte, hvor mange investorer og tradere mener, aktien er billig.

Teori: Insidere i et selskab har god viden om virksomheden, markedet den opererer i og fremtidsudsigterne. Måske har de også bedre viden end analytikere og investorer, som følger aktien. Når insiderne satser egne sparepenge på, at kursen skal stige, og køber aktier i selskabet, betyder det, at de anser aktien som fundamentalt billig. Når aktiekursen ligger nær et støtteniveau, betyder det enten, at den er faldet tilbage til støtte, eller at den er brudt op gennem et modstandsniveau og har givet købssignal. I begge tilfælde indikerer psykologien i markedet, at kursen er på vej opad. Når aktien både er fundamentalt billig (positiv på inside) og teknisk positiv, har man gode forudsætninger for at gøre en vellykket investering.

Insidepointsum kalkuleres kun på mellemlang sigt, og kun for det norske og det svenske marked, så denne handelsmulighed findes kun på mellemlang sigt for Norge og Sverige.

Pointsum: De vigtigste elementer i beregningen af pointsum for denne handelsmulighed er insidepointsum, styrken af støtteniveau og afstanden til støtteniveau. Desuden tæller ændring i insidepointsum sidste uge, trend, formationer og volumenudvikling.

Købskurs: Sættes fra støtteniveauet og en "normalbevægelse" opad. En "normalbevægelse" er defineret som, hvor langt kursen i gennemsnit bevæger sig i løbet af en periode, som er omtrent enhundrededel af chartets længde.

Målkurs: Sættes til estimeret teoretisk maksimumkurs, forudsat at kursen udvikler sig som let farvet random walk i 20% af chartets længde. Dette udgør normalt 15-30 procent af chartets højde.

Stop loss: Sættes ca. en normalbevægelse under støtteniveauet.

Tidshorisont: Sættes fra 14 til 20% af chartets længde.

Signaler

Tjenesten Signaler viser en oversigt over de sidste købs- og salgssignaler, som Investtechs systemer har identificeret. Specielt signalerne fra kursformationer anses for at vise, i hvilken retning investormassen er på vej.

Tjenesten er speciel nyttig for investorer, som følger en strategi om at investere på bestemte signaler. For eksempel har investeringer baseret på rektangelformationer vist sig at give gode resultater.

Tjenesten kan bruges som et stock-picking-værktøj, når man søger nye aktier at investere i.

Valgmuligheder (vælges fra headeren på tabellen):

- Købs-, salgs eller watch-signaler.

- Alle indikatorer eller én bestemt udvalgt.

- Tidsperspektiv kort, mellemlang eller lang sigt.

Indhold i tabellen

Dato: Kursdato for hvornår signalet blev identificeret.

Indikator: Navn på indikatoren.

Kvalitet: For kursformationer angives en kvalitet mellem 0 og 100 point afhængig af, hvor ens formationen er med en teoretisk set ideel formation i følge teknisk analyse-teori. Der godtages nogen afvigelse, men hvis kvaliteten kommer under 40 point, bliver formationen ikke tegnet ind i graferne.

Objektiv: Kursmål. Signalet fra formationen antyder, at aktien skal stige til dette niveau eller højere i løbet af en periode, som er lige så lang som formationen. Ved salgssignaler angiver objektivet, hvor langt aktien skal falde.

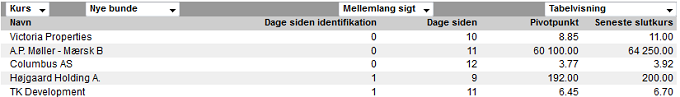

Pivotpunkter

Pivotpunkter er top- og bundpunkter i grafen. Investtech har et unikt system til at identificere sådanne punkter. Ved at se på grafer, hvor nye bunde er identificeret, vil man kunne finde aktier, som står foran en opgang i en meget tidlig fase.

Når en aktie drejer op efter en tids nedgang, er det et tegn på øget optimisme hos investorerne. Fordi information udbredes og bearbejdes på forskellige tidspunkter, vil der altid være en træghed i markedet. Når nogen har set muligheder og er blevet positive, vil andre komme efter. Tanken med pivotpunkts-produktet er, at identificere sådanne situationer tidligst muligt, sådan at man kan være blandt de første til at handle, når et stemningsskifte hos investorerne er i gang.

Investtech har udviklet egne computersystemer, der identificerer sådanne vendepunkter i aktier. For at et bundpunkt skal tegnes ind i grafen og komme op på listerne, må kursen have bevæget sig signifikant (tydeligt) fra bunden. Der er to faktorer, der bestemmer om en bevægelse anses som signifikant, nemlig a) den procentvise ændring og b) antal dage dette er sket over. Hvis vi har en stor kursændring er det tilstrækkeligt, hvis dette har stået på i få dage. Har vi en lille kursændring, kræves at dette har foregået over mange dage.

Pivotpunktslisten er et stock-picking-værktøj. Den mest almindelige brugsmåde er at se på aktier med nye bunde i kursgrafen på den tidshorisont, man investerer i. De kandidater, man finder ved en sådan scanning, bør man så lave en sædvanlig chartanalyse på. Specielt er det vigtigt at studere volumenet. En kursbevægelse på øgende volumen anses som meget mere pålidelig end én på lav eller uændret volumen. En kursbevægelse, som går i trendretningen, vil anses som mere pålidelig, end én som går i modsat retning af trenden.

Dage siden identifikation: Antal børsdage siden Investtechs systemer identificerede pivotpunktet.

Dage siden: Antal børsdage siden pivotpunktet.

Pivotpunkt: Kursen i pivotpunktet.

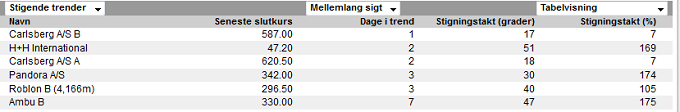

Trendsignaler

Stigende trender indikerer, at bedriften er inde i en positiv udvikling, og at købsinteressen blandt investorer er øgende.

Menuvalget Trendsignaler viser aktier, som for nylig er kommet ind i en stigende eller faldende trend. Listen kan bruges til at finde købskandidater. En meget enkel strategi er at købe aktier, som for nylig har givet trendsignal, og sidde på dem til de går ud af den stigende trend.

Investtech har lavet et forskningsarbejde af kursudviklingen i tiden efter trendsignaler. Vi har lavet statistik for den norske og svenske børs, og antager at resultaterne også vil gælde for andre børser. Statistikken viser, at aktier i stigende trender gør det bedre end gennemsnittet på børsen både på kort og lang sigt, mens aktier i faldende trender gør det dårligere.

Analyse af trend og handling af aktier baseret på trendsignaler er dermed meget vigtige dele af teknisk analyse.

Forklaring af tabellen

Dage i trend: Antal dage aktien har været inde i trenden, som nu er tegnet ind i chartet.

Stigningstakt (grader): Visuel stigningstakt på trendkanalen i chartet. Går fra 0 grader (horisontal) til 90 grader (lige op).

Stigningstakt (%): Stigningstakt i procent hvis aktien fortsætter inden for trendkanalen i et år.

Bemærk, at der er to måder en aktie kan gå ind i en stigende trend: 1) Trenden i chartet kan forandre sig, for eksempel fra en (gammel) faldende trend til en (ny) stigende trend. 2) Kursen kan have ligget over trendloftet eller under trendgulvet og være gået ind i trenden.

Godt statistisk grundlag

En forskningsrapport fra Investtech fra marts 2016 viser, at en aktie har en tendens til at følge trenden, den ligger i. Hvis aktien ligger i en stigende trend, vil den altså fortsætte med at stige. Ligger den i en faldende trend, vil den fortsætte med at falde. Noget af forklaringen på dette er, at nyheder har en tendens til at komme i serier. En positiv nyhed følges oftest af en ny positiv nyhed. Markedet indoptager den første positive nyhed, men ikke sandsynligheden for nye positive nyheder fremover. Dermed kan man tjene på at gå ind i aktier, som viser en positiv udvikling, i afventning om at denne trend skal fortsætte.

En forskningsrapport fra Investtech fra marts 2016 viser, at en aktie har en tendens til at følge trenden, den ligger i. Hvis aktien ligger i en stigende trend, vil den altså fortsætte med at stige. Ligger den i en faldende trend, vil den fortsætte med at falde. Noget af forklaringen på dette er, at nyheder har en tendens til at komme i serier. En positiv nyhed følges oftest af en ny positiv nyhed. Markedet indoptager den første positive nyhed, men ikke sandsynligheden for nye positive nyheder fremover. Dermed kan man tjene på at gå ind i aktier, som viser en positiv udvikling, i afventning om at denne trend skal fortsætte.

Investtech.com har udviklet computersystemer, der automatisk kan identificere stigende og faldende trender. I perioden 1996 til 2015 blev der identificeret 28 580 købssignaler, da aktier gik ind i stigende trender, og 16 348 salgssignaler, da aktier gik ind i faldende trender. Forskningsrapporten til Investtech viser, at aktierne i stigende trender steg med 5,5 procent de efterfølgende tre måneder, mens aktier i faldende trender i gennemsnit stegt 0,9 procent. Til sammenligning steg indekset i gennemsnit med 3,6 procent i løbet af tre måneder.

Sæsonvariationer

Analyse af sæsonvariationer viser, hvordan en aktie statistisk set har varieret over året. Nogle aktier synes at have en særligt positiv eller negativ kursudvikling i fx foråret eller efteråret eller i enkelte måneder af året. Analyserne viser, hvordan aktiekursen forventes at udvikle sig fremover, om den vil udvikle sig sådan som den historisk set har gjort de sidste år.

Sæsonforudsigelse

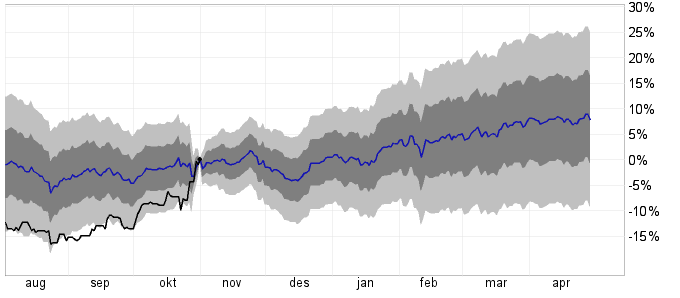

Grafen viser gennemsnitlig kursudvikling og standardafvigelse for en aktiekurs. Den heltoptrukne blå kurve viser gennemsnittet. Det mørke skraverede felt er en standardafvigelse, og det lyse er to standardafvigelser. Periodelængde, som statistikken er beregnet over, er angivet under grafen.

Hvis det antages, at aktien har en fast udvikling hvert år med årlige statistiske afvigelser, viser grafen, hvordan kursudviklingen i gennemsnit har været for de foregående tre måneder, og hvordan den vil blive for de kommende seks måneder.

Den sorte kurve er reell kursudvikling de sidste tre måneder, og den sorte prik er sidste slutkurs.

Gennemsnittet per kalenderdag er beregnet som geometrisk middel, således at fx +10 % og -9 % får 0 % i middelværdi. Varians i estimator er beregnet som kumulativ sum af variansen per dato, og standardafvigelsen er kvadratroden af denne.

Bemærk at kurven viser estimat for middelværdien til den sæsonjusterede kursudvikling for aktien og ikke må bruges som et direkte estimat på kursudviklingen de kommende måneder. Der er store svingninger fra år til år, både op og ned i forhold til gennemsnittet.

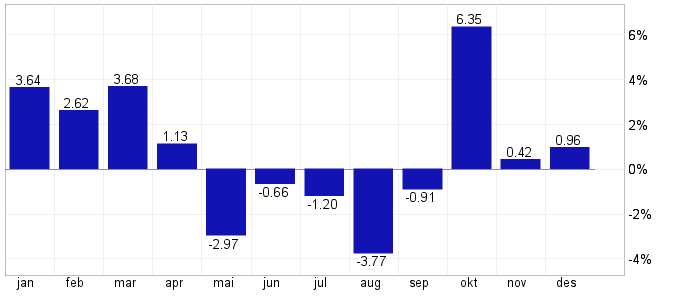

Månedsstatistik

Grafen viser, hvordan aktiekursen i gennemsnit har ændret sig hver af årets måneder.

Årstidsstatistik

Grafen viser, hvordan aktiekursen har udviklet sig et gennemsnitsår, fra 1. januar til 31. december.

Årlige kursændringer

Graferne viser kursudviklingen for hvert af de seneste fem år. Bemærk at der er store variationer fra år til år. Enkelte år med særligt positiv eller negativ udvikling kan påvirke gennemsnittet stærkt. Det anbefales derfor at bruge sæsonforudsigelse med forsigtighed.

Totalanalyse

Totalanalysen giver et hurtigt overblik over aktiens tekniske og kvantitative egenskaber.

Teknisk pointsum for Totalanalysen beregnes som en normaliseret sum af teknisk pointsum på kort, mellemlang og langsigtet analyse. Pointsum fra insiderhandelsanalyse bruges desuden, hvor det er tilgængeligt.

Bemærk at teknisk pointsum for Totalanalysen godt kan være højere end gennemsnittet af kort, mellemlang og langsigtet analyse. Dette skyldes normaliseringen som foretages, hvor tanken bag er, at en aktie, som er svagt positiv på mange kriterier, godt kan blive klart positiv totalt set.

Trading limits

Under Trading limits får du information om, hvordan aktien historisk set har udviklet sig gennem handelsdagen, og hvor meget den statistisk set svinger mellem lav-kurs og høj-kurs. Dette kan hjælpe dig til at placere gode limits på ordrer i markedet, så du lettere får gennemført handler på gode kurser.

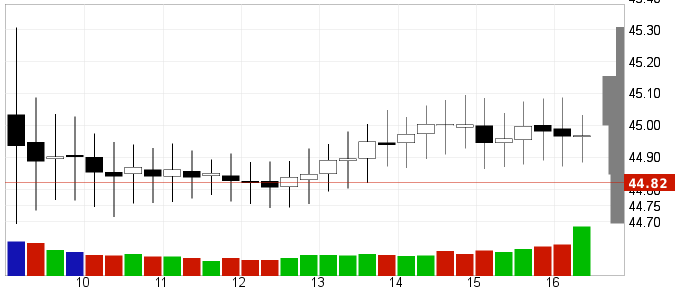

Intradagsvingninger

Grafen viser, hvordan aktiekursen i gennemsnit har udviklet sig fra kvarter til kvarter handelsdagen igennem. Hver søjle svarer til et kvarter. Den farves hvid, når kursen stiger og sort, når den falder. 'Halerne' angiver højeste og laveste kurs. Grønne og røde volumensøjler angiver henholdsvis opgang og nedgang. Søjlen længst til højre inkluderer slutauktionen og er ofte væsentlig højere end de andre.

Nogle aktier har en tendens til at bevæge sig med bestemte mønstre dagen igennem - noget man kan få en fornemmelse af via disse grafer. Statistik vises for fire tidsperspektiver: 5, 22, 66 og 250 dage, som svarer til henholdsvis sidste uge, måned, kvartal og år.

Estimerede kurser

Tabellen viser, beregnet ud fra gårsdagens slutkurs, hvilke kurser, aktien forventes at svinge imellem i dag. Beregningen forutsætter, at der ikke er kommet væsentlige nyheder mellem gårsdagens slutkurs og dagens børsåbning.

Vær opmærksom på, at selskabsnyheder kan have skabt store kursændringer på enkeltdage. Dette kan påvirke de historiske gennemsnitstal kraftigt således, at graferne og statistikken da vil give en misvisende fremstilling af de statistiske svingninger, man kan forvente fremover.

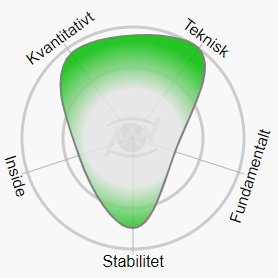

Faktordiagram

Investtechs faktordiagram beskriver aktiens vigtigste kvaliteter. Jo mere grønt, jo mere positiv anses aktien for at være. Hvis aktien er neutral eller svag på alle faktorerne – og hvis gennemsnittet samtidig også er svagt eller ganske svagt - tegnes diagrammet i rødt.

Hver faktor tildeles en pointsum på en skala fra -100 til +100. Er pointsum over +50 anses aktien for at være stærk i denne faktor. Ved pointsum mellem 25 og 50 anses aktien for at være ganske stærk, mens -25 til +25 giver neutral, mellem -25 og -50 temmelig svag og under -50 giver svag.

Aktien i figuren er stærk kvantitativt og teknisk samt på stabilitet, mens den er ganske svag på inside og svag fundamentalt. Den midterste ring i diagrammet svarer til en neutral pointsum og den ydre maksimalt positiv.

For nogle faktorer er det alene ét element, der bestemmer faktorens pointsum, mens det for andre beregnes ud fra flere elementer. Trader-abonnement giver adgang til information om hvert af de elementer, der bidrager, samt den præcise talværdi på faktorerne.

På grafsiderne kan du bevæge musen over de forskellige faktorer for at se information om faktorens pointsum og beregningsgrundlag.

Teknisk

Teknisk viser, hvor stærk aktien er ud fra teknisk analyse på kort, mellemlangt og langt sigt. Jo stærkere aktien er, jo større antages optimismen at være hos investorerne og stemningen på markedet at være. Ifølge Investtechs forskning har teknisk positive aktier udviklet sig godt - og bedre end andre aktier i den efterfølgende tid.

Faktoren beregnes ud fra automatisk teknisk analyse på kort, mellemlangt og langt sigt. I tillæg hertil bruges RSI-momentum, hvor værdier over 70 er stærkt positivt, mens under 30 er stærkt negativt, og værdier mellem 40 og 60 er temmelig neutralt.

Teknisk analyse anses for at være de absolut vigtigste analyser på Investtechs sider. Læs mere om analyserne på vores hjælpesider, og kig også gerne på forskning og statistik, hvor vi har undersøgt, hvor godt forskellige typer signaler historisk set har slået til.

Kvantitativt

Kvantitativt er et mål for, hvor god afkastning aktien estimeres at få fremover i forhold til de andre aktier på markedet. Faktoren beregnes ud fra statistisk afkastning for aktier med lignende kvantitative egenskaber. Blandt andet bruges aktiens trendstatus, støtte- og modstandsniveauer, kursformationer, momentum og insiderhandler, og der justeres for høj eller lav volatilitet og likviditet.

Faktoren beregnes ud fra signalstatistik for nordiske aktier, der præsenteres i Investtechs forskningsrapporter for blandt andet trender, støtte og modstand og insiderhandler. De samme elementer, der vises i boksen for Investtech-forskning på analysesiderne, indgår, men i mange tilfælde justeres værdierne ud fra aktiens likviditet og volatilitet. Særligt vil aktier, der har ekstremt høj eller stigende volatilitet kunne blive straffet på grund af den meget negative statistiske udvikling disse aktier historisk set har haft.

Kun aktier med en daglig gennemsnitsomsætning på 500.000 kroner eller mere gives en pointsum. Ved lavere omsætning ville faktoren blive usikker, og faktoren sættes da i stedet til neutral pointsum.

Faktoren er baseret på en rangering af aktierne således, at for eksempel de 10 procent stærkeste aktier vil have en pointsum over 80, mens de 25 procent stærkeste vil have en pointsum over 50 og blive klassificeret som stærk. Uanset hvor negativ eller positiv børsen er, vil der derfor altid være 25 procent af aktierne, der er stærke kvantitativt og 25 procent, der er svage kvantitativt.

Inside

Inside er aktiens vurdering baseret på insiderhandler. Når bestyrelsesmedlemmer, direktører og andre meldepligtige insidere køber sig ind i virksomheder, indikerer det en tro på kursopsving samt fravær af snarlige negative overraskelser. Insideranalyse kan ses på som en forenklet fundamental analyse.

Faktoren er det samme som aktiens insiderscore. Læs mere om beregningsregler og tolkning her.

Stabilitet

Stabilitet angiver, hvor stabil aktiekursen antages at være. Aktier med høj stabilitet har historisk set lave kurssvingninger, god likviditet og mange års historik på børsen. I de aktier er risikoen for store kursfald lille, men også upsiden kan være lille. Altså kan man forvente en ganske stabil kursudvikling med kun små ændringer fremover. Aktier med lav stabilitet har høj risiko. De er risikable at håndtere og eje og kan både falde meget og stige meget på kort tid.

Der er tre elementer, der indgår i beregningen af en akties stabilitet; det drejer sig om aktiens volatilitet - målt i hvor meget den historisk set har svinget fra måned til måned -, aktiens likviditet - målt i hvor mange kroner aktien historisk set omsættes for hver dag - samt aktiens alder på børsen.

Volatilitet anses for at være den vigtigste faktor og tæller derfor dobbelt. Aktier med volatilitet under 10 procent får den højeste værdi på stabilitet, mens volatilitet over 40 procent tildeles laveste værdi. Volatilitet mellem cirka 17 og 25 procent på månedsbasis giver en temmelig neutral værdi.

Likviditet svarer ofte til virksomhedens størrelse. Store virksomheder er oftest mere stabile over tid og enklere at trade end små. Højlikvide aktier, med likviditet over 100 millioner kroner, scorer højest på stabilitet, mens dem med likviditet under 0,1 million kroner scorer lavest. Likviditet mellem cirka 1 og 10 millioner kroner giver ganske neutral værdi.

Nybørsnoterede aktier anses for at have en høj risiko, da det ofte drejer sig om helt nyetablerede virksomheder i en tidlig udviklingsfase, noget som indebærer stor usikkerhed. Lavest værdi gives til aktierne med under et års historik. Gamle virksomheder, der har været børsnoteret i 25 år eller mere, får højeste værdi. Neutrale værdier gives til aktier med mellem cirka 6 og 12 års børshistorik.

Fundamentalt

Fundamental værdi beskriver aktiens regnskabsmæssige og finansielle kvalitet. Faktoren beregnes ud fra aktiekurs i forhold til virksomhedens indkomst og bogførte værdier; altså P/E og P/B. Høj fundamental værdi betyder ofte lav nedadgående risiko i en aktie, mens lav fundamental værdi ofte indikerer gode vækstmuligheder og stor upside.

En P/E under 10 giver maksimal elementværdi, mens negativ P/E eller P/E over 200 giver minimal værdi. P/E-værdier mellem 20 og 30 giver temmelig neutrale værdier. P/B under 1 giver maksimal elementværdi, mens P/B over 20 giver minimal. P/B-værdier mellem 2,5 og 4,0 giver helt neutrale værdier.

De to elementer P/E og P/B tæller lige i faktorens samlede værdi.

Bemærk at faktoren måler aktiens grundlæggende værdi, altså hvilken egenkapital, der ligger bag hver aktie, og hvilken indkomst virksomheden har. Faktoren siger ingenting om vækstkvaliteter. Ofte vil investorer værdsætte vækst og vækstpotentiale højt således, at de betaler meget for de aktier i forhold til dagens egenkapital og årets overskud. En akties vækstkvalitet bliver dermed lidt det modsatte af aktiens værdikvalitet.

Er man på jagt efter aktier med stort vækstpotentiale, vil man normalt finde dem blandt aktierne med lav fundamental værdi.

Aktier, der scorer højt på Investtechs Fundamental-faktor, har høj fundamental værdi og anses ofte som mere trygge og robuste samt bedre rustet til at takle uro på børsen.

Fire eller fem faktorer

Faktordiagrammer er tilgængelige for alle nordiske aktier. For norske, svenske og danske aktier vises faktordiagrammer med de fem faktorer beskrevet ovenfor.

På det finske marked har vi ikke insiderhandler. For Finland og for investorabonnenter består faktordiagrammet af ovenstående fire faktorer.

Aktien i eksemplet her er stærk teknisk og på stabilitet, mens den er neutral kvantitativt og svagt negativ fundamentalt.

Investorabonnenter får faktordiagrammer med de fire faktorer herover inklusiv. Her indgår insiderfaktoren altså ikke. Bemærk at fundamentale nøgletal indgår i faktordiagrammet, også for investorabonnementer, imens der kræves traderabonnement eller højere for alle grundlæggende detaljer.

Traderabonnenter får faktordiagrammer med alle faktorerne - inklusiv insiderfaktoren. Der kræves professionalabonnement eller højere for detaljer og valgmuligheder på insiderhandler.

Investtech-indekser

Er det rigtigt, at små virksomheder over tid klarer sig bedre end de store? Hvor farlige er egentlig de såkaldte lottoaktier? Og er det aktier der er faldet, som mange synes er billige, der klarer sig bedst fremover, eller aktier, der er steget og ligger i stigende trendkanaler?

Vi forsøger at besvare disse spørgsmål med Investtechs nye tjeneste: Investtech-indekser.

Investtech-indekser er en samling af indekser over vigtige drivkræfter i aktiemarkedet. Her kan du se, hvordan aktier med forskellige niveauer af likviditet, volatilitet og teknisk score har udviklet sig over tid.

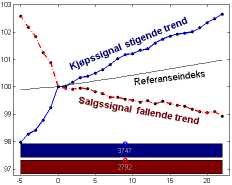

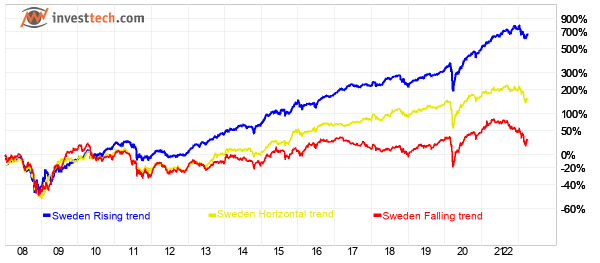

For eksempel kan du se, hvordan aktier med købs- og salgssignaler fra trends har udviklet sig. En direkte observation her er, at køb af en portefølje med alle aktier i stigende trendkanaler, og hvor aktierne udskiftes månedligt, over tid har klaret sig bedre end en tilsvarende portefølje af aktier i faldende trendkanaler.

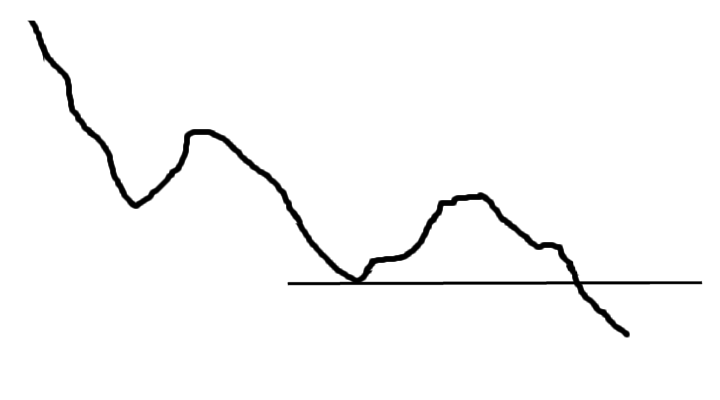

Figur: Udvikling for svenske aktier i faldende, horisontale og stigende trendkanaler i perioden 2020-2022. Man ser tydeligt, at gruppen af ekstremt volatile aktier har klaret sig meget svagere end de andre grupper.

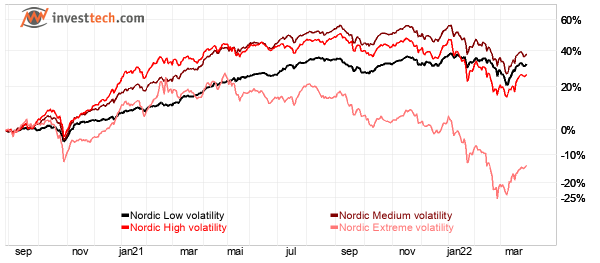

Aktiemarkedets præferencer er ikke konstante over tid. Nogle gange søger investorer høje afkast, og andre gange lave tab, hvis investeringen mislykkes. Nogle gange er det rekylkandidater, der stiger mest, men andre gange er det rekylkandidater, der falder mest. Ved at se på sammenhænge mellem aktiekarakteristika og pay-off på daglig, ugentlig eller månedlig basis, kan Investtech-indeksene sige noget om, hvilke egenskaber der giver bedst afkast lige nu, og hvordan aktier med forskellige karakteristika har klaret sig i forhold til hinanden.

Figur: Udvikling for nordiske aktier med forskellig grad af volatilitet i perioden september 2020-mars 2022. Man ser tydeligt, at gruppen af ekstremt volatile aktier har klaret sig meget svagere end de andre grupper.

Kursudvikling på kort og lang sigt vises, du kan se historiske tal for afkast, og indekser kan sammenlignes med hinanden. Tjenesten er tilgængelig for alle abonnenter på de nordiske børser. Har du abonnement på Trader-niveau eller højere, får du oversigt over de aktier, der til enhver tid indgår i indeksene i tillæg.

Indeksene dækker landene Norge, Sverige, Danmark og Finland, samt Norden som helhed. Beregningen er ligevægtet, så hver aktie, som indgår i et indeks, har samme vægt, uanset om det er en stor eller lille virksomhed.

Ud over faktorindekser findes der overordnede landeindekser, hvor alle aktier med tilstrækkelig god likviditet indgår. For småsparere, der investerer cirka lige mange penge i hver af deres aktier, vil disse være et mere retfærdigt sammenligningsgrundlag for porteføljens afkast end børsernes benchmark-indekser.

Tekniske forhold:

- Daglig opdatering, tidligt om morgenen, efter at alle de nordiske børser er blevet opdateret.

- Minimumskravet til likviditet for inkluderede aktier er i gennemsnit 0,5 millioner kroner og 0,05 millioner euro pr. dag.

- Ligevægtsberegning, således at for eksempel Ericsson, Novo Nordisk, Equinor, Kitron, pr. Arsleff, Poolia og Kojamo alle tæller lige meget i det samlede Norden-indeks, selv om for eksempel Novo Nordisk har en markedsværdi på mere end 1000 gange Poolias markedsværdi.

- Genvægtning foretages kvartalsvis, månedligt eller ugentligt. Så udgår aktier, der ikke længere opfylder kriterierne for indekset, mens nye aktier kan komme ind. Vægtningen nulstilles, således at en aktie, der for eksempel blev fordoblet i forrige periode, og som har opnået dobbelt vægt, sættes til samme vægt som alle de andre.

- Intervaller for genvægtning:

- Overordnede markedsindekser: kvartalsvis

- Indekser for likviditets- og volatilitetsforhold: kvartalsvis

- Indekser for teknisk score: ugentligt

- Indekser for trendforhold: månedligt

- Beregningsparametre for kriterierne

- Likviditet: 22 dages gennemsnit

- Volatilitet: annualiseret baseret på standardafvigelser de sidste 66 dage, normaliseret for inddelingen lav, medium, høj og ekstrem.

- Teknisk score: Mellemlang sigt, samplet på tidspunktet for genvægtning.

- Trend: Mellemlang sigt, samplet på tidspunktet for genvægtning.

- Volumenet som vises under graferne og likviditeten for dag, uge, måned og kvartal i tabellen på grafsiden, er antal aktier, der indgår i indekset. For markedsindekser og de likviditets- og volatilitetsbaserede indekser, vil det være nogenlunde stabilt over tid, mens det vil variere mere for indekser, der er baseret på tekniske forhold.

Robusthedsberegning

Hvilke aktier der indgår i de forskellige indekser bestemmes med faste tidsintervaller. Antal aktier i de forskellige indekser kan derfor variere over tid. Hvis der indgår få aktier i et indeks, vil udviklingen i indekset i højere grad blive påvirket af virksomhedspecifikke begivenheder i de underliggende aktier, end hvis der er mange aktier i indekset. Indekser med mange elementer vil derfor blive anset som mere pålidelige end indekser med få elementer.

Vi har lavet et kvalitetsmål for indeksenes robusthed over tid. Indekser, der over tid har mange elementer, får høj score, mens indekser med få elementer får lavere score. Jo længere perioder med få elementer, jo lavere score.

Indekser, der hele tiden har over 20 elementer, får maksimal robusthedsscore.

Hvis antal elementer er færre end 20, vil scoren blive lavere, jo færre elementer der indgår. Scoren vil også blive lavere jo længere indekset har få elementer.

Tilgængelighed

Tjenesten er gratis tilgængelig for Investtechs abonnenter.

Kursvarsling: Bliv varslet hvis aktiekursen når et bestemt niveau!

Man kan nu indlægge kursniveauer per aktie og blive varslet, hvis kursen når dette niveau. De varsler, man har lagt ind, samles under "Mine varslinger" i menuen. Når en aktie har nået eller har brudt det angivne niveau, sættes et flueben ud for den gældende aktie i oversigten, og der opgives dato for, hvornår varslet blev udløst. Man vil også blive varslet per e-mail efter børsens lukketid. Varsling per e-mail kan vælges fra ved at klikke på e-mailsymbolet, når man lægger kursen ind.

Hvis flere varsler udløses samme dag, vil disse slås sammen, således at man ikke får mere end en e-mail per marked.

I "Mine porteføljer" vil det fremgå, om der er lagt kursvarsling for en aktie ind, og om det angivne kursniveau er nået. Kursvarsling brugt sammen med aktierne i "Mine porteføljer" er et nyttigt værktøj i money management for at have kontrol over fx brud på stop-loss og opnået kursmål.

Angivne varslingsniveauer vil ikke justeres automatisk ved aktiesplitter/omvendt aktiesplitter eller udbytter.

Keywords: Help,kursvarsling,myAlerts.

Mine porteføljer - Brugervejledning

Mine porteføljer er et værktøj til at holde oversigt over dine aktieinvesteringer. Start med at klikke på "Ny portefølje", for at oprette en portefølje. Indtast det ønskede navn på porteføljen og vælg porteføljens benchmarkindeks. Benchmarkindekset bestemmer porteføljens valuta og bruges i sundhedstjekket. Du kan derefter indtaste transaktioner. Du registrerer både køb og salg af aktier.

Porteføljen justeres nu automatisk for splits, reverse splits og andre corporate actions.

Indtast transaktioner

For at tilføje transaktioner til porteføljen, tryk på "Tilføj transaktion". Et nyt vindue åbner. Indtast aktiens navn eller ticker, og klik på den ønskede aktie på listen af kandidater. Vælg, om transaktionen er et køb eller et salg. Indtast derefter antal aktier og vælg datoen, hvor transaktionen blev gennemført. Klik på "Gem" for at bekræfte.

Porteføljemenu

I porteføljemenuen kan du vælge en portefølje, slette porteføljer og oprette en ny portefølje.

Porteføljeindstillinger

I menuen Porteføljeindstillinger kan du ændre navnet på porteføljen og slette porteføljen.

Visninger

Der er fem forskellige visninger af aktierne i porteføljen: Enkel, Avanceret, Indikatorer, Nøgletal og Transaktioner. Du kan vælge mellem disse for at se forskellige fremstillinger af aktierne i porteføljen.

Hausseindeks

Hausseindekserne er optimismeindikatorer. Noget forenklet viser de andelen af investorer, som er positive over for markedet.

En analyse af hausseindekserne er en vigtig del af en totalanalyse af markedet. Hausseanalyse kan vise, hvilket niveau optimismen hos de kortsigtede og langsigtede investorer ligger på, og om optimismen er øgende eller faldende. I specielle situationer, efter langvarige opgange og nedgange, kan hausseanalyse udpege vendepunkter i markedet.

Når en langsigtet vending i markedet kommer, vil man ofte først se det på den måde, hvorpå de kortsigtede investorer agerer. Dermed er analyse af det kortsigtede hausseindeks vigtig ikke bare for kortsigtede svingninger, men også når det gælder om at se langsigtede trender og vendinger.

Trading range-signaler er, når prisen går over en tidligere top (købssignal) eller en tidligere bund (salgssignal), på kort/mellemlang sigt. Signaler fra kursformationer og trender er væsentligt stærkere end Trading range-signaler, men Trading range-signaler kan i nogle tilfælde give tidligere signaler.

Hausseindekset viser andelen af selskaberne, som har givet købssignal

Vi kan måle optimismen i en aktie ved at se, om investorerne stadig er villige til at betale mere end tidligere for aktien. Hvis dette er tilfældet, altså at kursen er steget over foregående top, gives aktien et købssignal i hausseberegningen.

Vi kan måle optimismen i en aktie ved at se, om investorerne stadig er villige til at betale mere end tidligere for aktien. Hvis dette er tilfældet, altså at kursen er steget over foregående top, gives aktien et købssignal i hausseberegningen.

Hvis det modsatte er tilfældet, altså at investorerne er villige til at sælge på stadig lavere kurser og under tidligere bundnoteringer, gives aktien et salgssignal i hausseberegningen.

Hvis det modsatte er tilfældet, altså at investorerne er villige til at sælge på stadig lavere kurser og under tidligere bundnoteringer, gives aktien et salgssignal i hausseberegningen.

Hausseindekset viser forholdet mellem de antal selskaber, der sidst har givet købssignal, og de totale antal selskaber. Indekset kan antage værdier mellem 0 og 100, hvor 0 betyder, at alle selskaberne sidst gav salgssignal, og 100 betyder, at alle selskaberne sidst gav købssignal. Værdier over 50 indikerer, at et flertal af investorerne er positive.

Normalsituation

Positiv hausseindeks:

- Stigende hausseværdier, efter markeret bundpunkt (øgning i optimismen)

- Værdi over 50 (høj optimisme)

- Stigende toppe og bunde (langsigtet bedring i optimismen, men kortsigtet usikkerhed)

- Styrker eller bekræfter en positiv analyse af markedsindekset

Negativ hausseindeks:

- Faldende hausseværdier, efter markeret toppunkt (fald i optimismen)

- Værdi under 50 (lav optimisme)

- Faldende toppe og bunde (langsigtet fald i optimismen, men kortsigtet usikkerhed)

- Styrker eller bekræfter en negativ analyse af markedsindekset

Vigtige specialsituationer

Eufori:

- Meget høj hausseværdi, 90 eller mere

- Næsten alle er positive, og dermed er næsten alt positivt prissat ind i aktiemarkedet

- Næsten enhver ændring vil være negativ

- Varsel om at markedet er overophedet, og at en stor reaktion/vending snart vil komme.

- Vurder salg når hausse vender ned under 90 igen (optimismen falder, gryende pessimisme)

Depression:

- Meget lav hausseværdi, 10 eller mindre

- Næsten alle er negative, og dermed er næsten alt negativt prissat ind i markedet

- Næsten enhver ændring vil nu være positiv

- Tegn på at et bredt salgspres snart er ovre, og at kurserne vil begynde at stige igen.

- Vurder køb når hausse vender op over 10 igen (gryende optimisme)

Investtechs kompetenceprogram

Kompetenceprogrammet giver dig en oplæring i Investtechs systemer og viser, hvad der tidligere har givet gode resultater i aktiemarkedet. Dette er en god måde at komme i gang med Investtechs analyser på. Det er også en måde, hvorpå erfarne brugere kan blive mere trygge og få mere ud af systemerne.

Succes i aktiemarkedet over tid er afhængigt af gode analyser og rigtig timing. Med Investtech-abonnement får du analyser af enkeltaktier, klare stock-picking-systemer og konkrete handelsforslag hver dag. Jo mere erfaring du får, og jo mere viden du har om investorpsykologi, og hvordan markedet virker, des større er sandsynligheden for at lykkes med dine investeringer i aktiemarkedet. Kompetenceprogrammet er udviklet for at hjælpe dig som kunde til at få størst mulig fordel af Investtechs systemer. Vi håber, du bliver tilfreds med programmet, og at det vil være dig en hjælp til at opnå gode resultater i aktiemarkedet.

Du vil få forskellige udfordringer og vil mærke, at din kompetence øges mere og mere, for hver gang du når dine mål. Programmet kræver intet særligt brug af Investtechs systemer. Du kan bruge analyserne akkurat som du plejer. Kompetenceprogrammet vil imidlertid give dig opmuntringer undervejs, og du vil se din egen progression på forskellige områder. Du kan når som helst afslutte eller tage en pause fra kompetenceprogrammet.

Klik på linkene til højre på siden for at læse mere om point, niveauer og udfordringer i kompetenceprogrammet.

Investtechs kompetenceprogram – Point

Du får kompetencepoint hver gang du bruger Investtechs stock-picking-værktøj eller læser en aktieanalyse, en hjælpeside eller en forskningsrapport. Tanken er, at pointene beskriver den øgede viden og erfaringen, du får gennem brugen af siderne.

For at få godskrevet pointene må du bruge en vis tid på den aktuelle side. Information om dette vises i kompetenceprogram-boksen til højre på siden. Din samlede pointsum vises øverst på siden.

Når du har fået tilstrækkelig med kompetencepoint, hopper du op på kompetenceskalaen.

Følgende gælder:

| Point | Side |

| 1 | Aktieanalyse |

| 10 | Dagens case, Markedskommentar og Morgenrapport |

| 10 | Top50, Aktieudvælgelse og andre stock-picking-produkter |

| 30 | Modelporteføljen |

| 20 | Mine porteføljer og Mine aktier |

| 10 | Mine notater |

| 20 (5) | Oplæringssider og hjælpesider, inklusiv indikatorhjælp, produkthjælp og Hurtigstartsguiden |

| 100 (10) | Artikler med forskningsresultater og/eller handelsstrategier |

| 200 (20) | Forskningsrapporter |

| 50 | Innlogging, per dag |

| 0 | Sider og artikler som ikke er kategorisert |

Du får point for hver aktieanalyse, du går ind på. For eksempel vil både mellemlang og kortsigtet analyse give point, men kun én gang per dag. Alle analyse- og stock-picking-produkterne i venstremenuen giver point. Når analyserne er opdateret – altså ved nye slutkurser, eller når modelporteføljerne er opdateret – får du nye point, når du går ind på analyserne igen.

Hjælpesider og forskningsartikler giver mange point første gang, du læser dem. En del af informationen her kan være lidt vanskelig at tage til sig på én gang. Derfor får du også lidt point, når du senere læser de samme rapporter og hjælpesider igen.

Investtechs kompetenceprogram – Niveauer

Når du starter på kompetenceprogrammet vil du hurtigt tilegne dig ny viden og erfaring, og dit kompetenceniveau øges hurtigt. I begyndelsen vil du have fordel af at læse hjælpesiderne. Dette giver dig viden om, hvordan Investtechs systemer virker, og hvordan teknisk analyse skal forstås og kan bruges. Du vil også lære meget af at læse vores forskningsrapporter. Disse giver viden om, hvor godt forskellige analyser faktisk virker i markedet, og hvad der er vigtigt at lægge vægt på, når man handler aktier. Rapporterne kan derfor være til god hjælp, når du skal udvikle din egen strategi i aktiemarkedet.

Når du har tilegnet dig kundskab om analyserne og systemerne, er det først og fremmest brugen over tid, som giver dig øget kompetence. Det er vigtigt at logge ind jævnligt, tjekke sine aktier og tjekke markedet for signaler. Samtidig kan det være klogt at genopfriske viden ved at se på forskningsrapporter og hjælpesider på nyt.

Følgende gælder

| Niveau | Point som kræves |

| 1 | 0 |

| 2 | 200 |

| 3 | 500 |

| 4 | 1000 |

| 5 | 1600 |

| 6 | 2500 |

| 7 | 4000 |

| 8 | 7000 |

| 9 | 10000 |

| 10 | 15000 |

Grænserne for niveauerne vil kunne ændres og tabellen vil kunne udvides over tid, eftersom nye elementer lægges ind i kompetenceprogrammet.

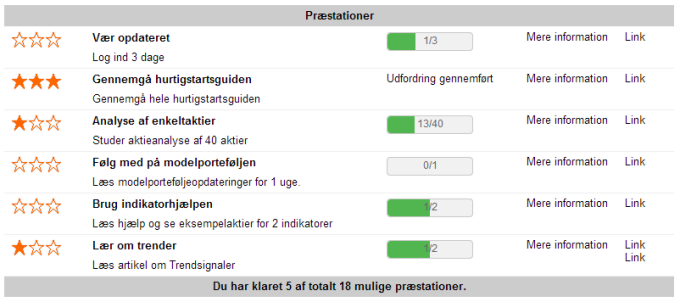

Investtechs kompetenceprogram – Udfordringer og præstationer

Når du starter på kompetenceprogrammet får du nogle udfordringer. Udfordringerne er lavet sådan, at du hurtigst muligt skal blive bekendt med Investtechs systemer og teknisk analyse, og hvordan dette kan gøre dig til en bedre investor.

Udfordringer kan være at logge ind, gå gennem forskellige oplæringssider og læse aktieanalyser. Når du har gennemført disse udfordringer, belønnes du med stjerner. Efter hver vil du få mulighed for at løse nye udfordringer. Klik på ”Mere information” for at læse om, hvorfor hver udfordring er vigtig, og på ”Link” for at komme til de aktuelle sider.

Bemærk at hvis en side allerede er registreret, og du har fået kompetencepoint for den, må du vente til næste dag eller næste opdatering, før den samme side kan bruges til at gennemføre udfordringerne.

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Investeringsanbefalinge(r)n(e) er udarbejdet af Investtech.com AS ("Investtech"). Investtech garanterer ikke for fuldstændigheden eller rigtigheden af analysen. Eventuel eksponering i forhold til de råd / signaler, som fremkommer i analyserne, står helt og holdent for investors regning og risiko. Investtech er hverken direkte eller indirekte ansvarlig for tab, der opstår som følge af brug af Investtechs analyser. Oplysninger om eventuelle interessekonflikter vil altid fremgå af investeringsanbefalingen. Yderligere information om Investtechs analyser findes på infosiden.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi

Helsingin pörssi World Indices

World Indices US Stocks

US Stocks Toronto Stock Exchange

Toronto Stock Exchange London Stock Exchange

London Stock Exchange Euronext Amsterdam

Euronext Amsterdam Euronext Brussel

Euronext Brussel DAX

DAX CAC 40

CAC 40 Mumbai S.E.

Mumbai S.E. Commodities

Commodities Currency

Currency Cryptocurrency

Cryptocurrency Exchange Traded Funds

Exchange Traded Funds Investtech Indices

Investtech Indices