Signaler fra lottoaktier: Forskningsresultater 2008-2023

Publiceret 30.10.2024

Af forsker Fredrik Dahl Bråten og forskningschef Geir Linløkken.

Aktier med store og hurtige kursudsving kan for mange investorer være fristende at købe. Men sådanne aktier kan også have stor faldhøjde og risiko. De mest volatile aktier, ofte kaldet lottoaktier, har historisk klaret sig langt dårligere end andre aktier ifølge Investtechs forskning. Statistisk set har det været gunstigt at holde sig væk fra sådanne aktier, eller eventuelt at shorte dem. Dette gælder især for lottoaktier, som har været teknisk negative, men også selv om de har været teknisk positive.

Afkast for 2008 - 2023

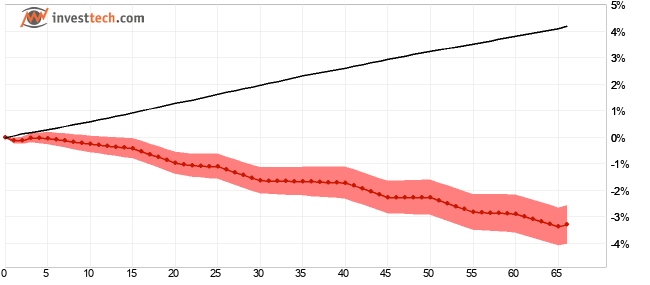

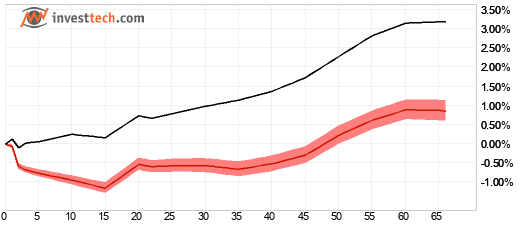

Grafen nedenfor viser den gennemsnitlige kursudvikling efter salgsignaler fra en negativ trend på Investtechs mellemlange kursgrafer for aktier med over 40 procent månedlige kursudsving. Dette er altså lottoaktier i faldende trend, brud ned fra faldende trend eller brud ned fra horisontal trend. Signalerne udløses på dag 0, og vi har fulgt udviklingen indtil 66 dage senere. Kun dage hvor børsen er åben, er medtaget, så 66 dage svarer til cirka tre måneder. Den tykke røde kurve viser, hvordan aktier med salgsignaler udviklede sig. Det skraverede område angiver standardafvigelsen for beregningerne. Den smalle sorte kurve viser, hvordan referenceindekset udviklede sig i samme periode, hvor vi målte udviklingen af aktier med salgsignaler. Der blev identificeret 4443 signaler i perioden. Dette giver et godt statistisk grundlag.

Figur 1: Norden samlet. Afkast for aktier med negativ trendudvikling (salgsignal), med over 40 procent kursudsving per måned, identificeret på Investtechs mellemlange kursgrafer. Tykk rød kurve er signalaktierne, sort er referenceindekset. Norden 2008–2023.

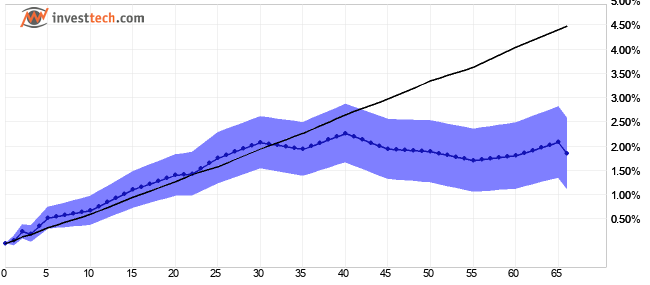

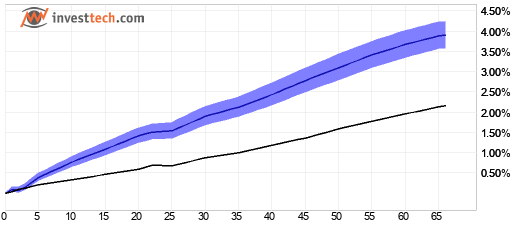

Tilsvarende viser grafen nedenfor afkast for købssignaler fra aktier med positiv trendudvikling samt over 40 procent månedlige kursudsving. Dette er lottoaktier i stigende trend, med brud op fra stigende trend eller brud op fra horisontal trend. Der blev identificeret 4927 signaler i perioden, hvilket giver et godt statistisk grundlag.

Figur 2: Norden samlet. Afkast for aktier med positiv trendudvikling (købssignal), med over 40 procent kursudsving om måneden, identificeret på Investtechs mellemlange kursgrafer. Tykk blå kurve er signalaktierne, tynd blå er referenceindekset. Norden 2008–2023.

Vi ser, at aktier i faldende trend (salgssignal) er faldet i den efterfølgende periode. Faldet har været ret jævnt gennem hele perioden på tre måneder, og det har været klart svagere end referenceindekset, som er steget i samme periode. Efter 66 dage er salgssignalerne i gennemsnit faldet 3,30 procent, mens referenceindekset i samme periode i gennemsnit er steget 4,20 procent. Dette giver et gennemsnitlig mindreafkast på 7,50 procentpoint efter 66 dage. Lottoaktierne med købssignaler klarede sig noget bedre og steg i gennemsnit 1,85 procent efter 66 dage. Referenceindekset steg derimod 4,48 procent i perioden, hvilket resulterede i et mindreafkast på 2,65 procentpoint.

Omregnet til annualiserede tal har aktierne med salgs- og købssignaler i gennemsnit givet henholdsvis 25,7 og 9,7 procentpoint mindreafkast i forhold til referenceindekset. Dette er baseret på 4443 købssignaler og 4927 salgssignaler i Norden i perioden 2008-2023.

Tabellen nedenfor viser annualiseret afkast baseret på 66-dages-tallene for de nordiske lande samt et vægtet gennemsnit for Norden.

| Årligt afkast (baseret på 66-dages-tal) | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Salgssignal | -13,3 % | -10,7 % | -25,4 % | 19,6 % | -12,0 % |

| Referenceindeks i samme periode | 14,6 % | 12,7 % | 16,0 % | 21,0 % | 13,7 % |

| Merafkast salgssignal | -28,0 %p | -23,4 %p | -41,5 %p | -1,4 %p | -25,7 %p |

| Købssignal | 25,1 % | -1,8 % | -14,4 % | 40,2 % | 7,3 % |

| Referenceindeks i samme periode | 18,0 % | 16,2 % | 17,8 % | 19,0 % | 16,9 % |

| Merafkast købssignal | 7,2 %p | -18,0 %p | -32,2 %p | 21,2 %p | -9,7 %p |

%p står for procentpoint - altså differencen i procentvis afkast. Det årlige tal er beregnet ved at gentage 66-dages-tallene i et år med en antagelse af, at et gennemsnitsår har 252 børsdage.

Samme billede afspejles også i andre købs- og salgssignaler for aktier med ekstrem volatilitet.

Til eftertanke for analytikere

Blandt salgssignalerne på årlig basis ser vi blandt andet, at aktier med brud ned gennem støtte statistisk har givet et mindreafkast på 22,9 procentpoint, aktier med teknisk score under -50 har givet et mindreafkast på 24,8 procentpoint, og aktier med RSI21 under 40 har givet et mindreafkast på 22,9 procentpoint.

For købesignaler gav aktier med brud på modstand et annualiseret mindreafkast på 13,3 procentpoint, RSI21 over 60 gav et mindreafkast på 12,7 procentpoint, og teknisk score over 50 gav et mindreafkast på 14,4 procentpoint.

Opsummering

I perioden 2008-2023 har aktier med ekstrem volatilitet præsteret dårligt både efter købssignaler og især efter salgssignaler. I løbet af den 16-årige periode fandt vi et mindreafkast på 25,7 procentpoint efter salgssignalerne og 9,7 procentpoint efter købssignalerne, på årlig basis. Risikoen i selskaber med over 40 procents månedlige kursudsving er ekstrem. Da afkastet statistisk har været svagt, uanset tekniske signaler, anses det for et godt grundlag i teknisk og kvantitativt funderede investeringsstrategier at holde sig helt væk fra sådanne aktier.

Sådan bruger du dette

Det er meget nemt at holde sig væk fra aktier med ekstrem volatilitet. Disse er markeret med en advarselstrekant og teksten "Ekstrem volatilitet" på Investtechs sider. Se også oplysninger om aktiens volatilitet længere nede på aktiens analysesider. Hvis aktien svinger meget på månedlig basis, 40 procent eller mere, klassificeres den som en lottoaktie. Også vores artikel fra 2021 om de 20 og 10 procent mest volatile aktier viste, at meget volatile aktier statistisk set havde et svagere afkast over tid end mindre volatile aktier. Lottoaktierne er en undergruppe af de 10 procent mest volatile aktier.

For en oversigt over aktier med ekstrem volatilitet, se Investtechs aktieudvælgelsesværktøj.

Tillæg: Datagrundlag og metode

Datagrundlag

Alle børsnoterede aktier i Norge, Sverige, Danmark og Finland med en omsætning højere end 1,0 millioner NOK per dag eller tilsvarende i SEK, DKK eller EUR. For Norden som helhed har vi brugt de fire største nordiske lande, dvs. Sverige, Danmark, Norge og Finland, som datagrundlag.

Alle signaler identificeret i perioden 01.01.2021-31.12.2023 er med, inklusive aktier som senere er blevet afnoteret fra børsen, for eksempel efter opkøb eller konkurs. Afkastet beregnes fra dagen efter signaldatoen og 66 dage frem i tiden, frem til cirka 31.03.2024 for de sidst identificerede signaler.

Justering for udbytte og andre corporate actions

Alle børskurser er justeret for udbytte, splits og andre kapitalændringer, så kursudviklingen i størst muligt omfang afspejler den reelle kursudvikling for investorerne.

Hvordan signaler bliver identificeret

Investtechs algoritmer genererer analyser for alle børsnoterede aktier hver dag efter børsens lukketid. Algoritmerne identificerer automatisk trends, støtte og modstand, kursformationer, volumenmønstre og en række andre tekniske signaler og indikatorer. Signalerne identificeres helt automatisk på baggrund af disse.

Samplingfrekvens

Indikatorer som stigende trend og høj RSI kan opstå mange dage i træk. For at et nyt signal kan blive identificeret, skal der være gået mindst 14 børshandelsdage siden det forrige signal i samme retning.

En samplingfrekvens, der er kortere end måleperioden for afkastet, giver overlappende samplinger. Udover at forskellige aktier samvarierer med hinanden, betyder det, at man bør være forsigtig med robusthedsvurderinger baseret på standardafvigelser. Vi har alligevel tegnet standardafvigelser ind i graferne og foretaget en subjektiv vurdering af signifikansen i resultaterne i vores konklusioner.

Referencer til denne artikel

Det vanligaste misstaget som småsparare gör - är att sälja vinnaraktier för tidigt

Publicerad 2020-05-19

När Investtech håller ett kurs, seminarium eller är i dialog med småsparare på andra sätt, hör vi ofta investerare säga att de gärna säljer aktier när de har stigit med fem eller tio procent. Många tänker att aktien har haft en stor uppgång och vill därmed säkerställa en vinst. Vinsten investeras ofta i aktier som har fallit kraftigt, där många anser att uppsidan är större.

Från den föregående artikeln, som du kan läsa här, konstaterade vi enligt Investtechs forskningsresultat att det statistiskt har varit en dålig strategi att köpa de så kallade förloraraktierna.

Nu ska vi visa att det också kan vara fel att sälja de så kallade vinnaraktierna för tidigt. Jag vågar säga att det är det vanligaste misstaget som småsparare gör. Investtech-forskning visar övertygande siffror att aktier som redan har stigit och visar vissa typer av köpsignaler fortsätter att stiga. Inte bara stiger de utan de stiger mer än andra aktier.

Historiskt sett har det varit mycket lönsamt att sitta länge med vinnaraktierna. Den positiva utvecklingen för företagen och investerarnas optimistiska stämning varar ofta mycket längre än vad många tror, och kurserna fortsätter att stiga under lång tid.

Vi ser närmare på fem aktier man bör köpa, baserat på Investtech-forskning.

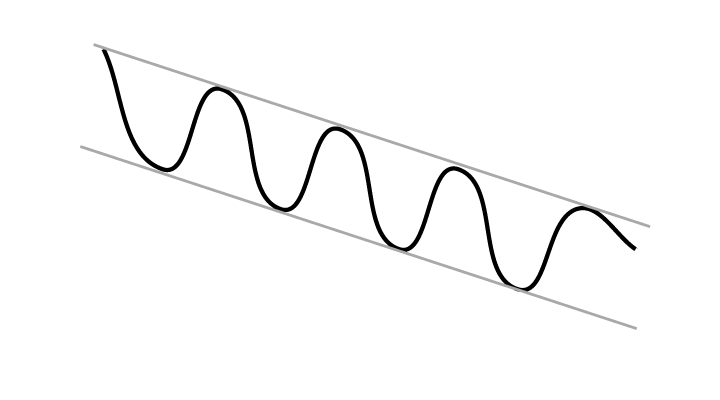

Stigande trend

En stigande trend indikerar att företaget utvecklas positivt och att investerarnas köpintresse växer. Då bör aktiekursen stiga ytterligare. Statistik* för 45 958 fall där aktier på de nordiska aktiemarknaderna låg i stigande trendkanaler på medellång sikt visar att dessa i genomsnitt gick 7,5 procentenheter bättre än jämförelseindexen på årsbasis.

En stigande trend indikerar att företaget utvecklas positivt och att investerarnas köpintresse växer. Då bör aktiekursen stiga ytterligare. Statistik* för 45 958 fall där aktier på de nordiska aktiemarknaderna låg i stigande trendkanaler på medellång sikt visar att dessa i genomsnitt gick 7,5 procentenheter bättre än jämförelseindexen på årsbasis.

SCA B befinner sig i en stigande trendkanal på medellång sikt. En ytterligare uppgång indikeras.

SCA B befinner sig i en stigande trendkanal på medellång sikt. En ytterligare uppgång indikeras.

Överköpt på RSI, starkt positivt momentum

Aktier som har stigit mycket på kort tid betraktas som 'överköpta'. Förhållandet mäts genom att titta på aktiens Relative Strength Index (RSI), och anses vara en säljsignal i klassisk teknisk analys litteratur. Investtechs forskning visar emellertid att högt RSI-värde indikerar att aktien har en starkt positiv momentum och att köpintresset fortsätter att öka. Således blir det fel att sälja sådana aktier. Investtech-forskningsresultat* baserat på 36043 fall där RSI låg över 70 visade till en genomsnittlig årlig ökningstakt under den efterföljande perioden med 9,0 procentenheter mer än andra aktier.

Aktier som har stigit mycket på kort tid betraktas som 'överköpta'. Förhållandet mäts genom att titta på aktiens Relative Strength Index (RSI), och anses vara en säljsignal i klassisk teknisk analys litteratur. Investtechs forskning visar emellertid att högt RSI-värde indikerar att aktien har en starkt positiv momentum och att köpintresset fortsätter att öka. Således blir det fel att sälja sådana aktier. Investtech-forskningsresultat* baserat på 36043 fall där RSI låg över 70 visade till en genomsnittlig årlig ökningstakt under den efterföljande perioden med 9,0 procentenheter mer än andra aktier.

Angler Gaming har en RSI på över 70, visar ett starkt positivt momentum, och enligt Investtechs forskningsresultat bör aktien köpas.

Angler Gaming har en RSI på över 70, visar ett starkt positivt momentum, och enligt Investtechs forskningsresultat bör aktien köpas.

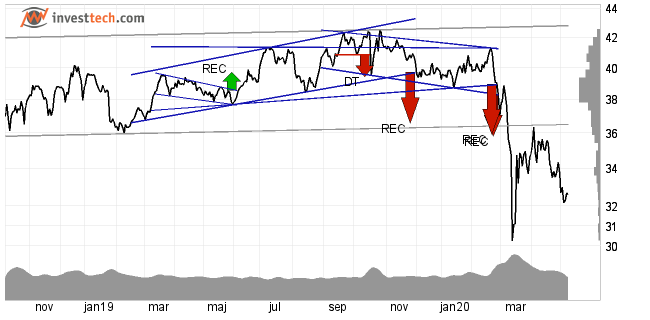

Köpsignal från rektangelformation

En köpsignal från rektangelformation inträffar när investerare pressar upp priset genom tidigare toppar för att komma in i aktien. Investtech-forskningsresultat* baserat på 4314 signaler visade en genomsnittlig årlig ökningstakt under den efterföljande perioden med 9,8 procentenheter mer än andra aktier.

En köpsignal från rektangelformation inträffar när investerare pressar upp priset genom tidigare toppar för att komma in i aktien. Investtech-forskningsresultat* baserat på 4314 signaler visade en genomsnittlig årlig ökningstakt under den efterföljande perioden med 9,8 procentenheter mer än andra aktier.

Addlife B har fått en köpsignal från en rektangelformation (REC) som indikerar en ytterligare stark utveckling.

Addlife B har fått en köpsignal från en rektangelformation (REC) som indikerar en ytterligare stark utveckling.

Brott genom det sista motståndet

Brott genom det sista motståndet i ett kursdiagram inträffar när många investerare köper, trots att aktien aldrig, eller under en mycket lång tid, har handlats till högre priser. Samtidigt är det få som vill sälja och kursen pressas därmed upp genom motståndet. Aktier som brutit upp genom det sista motståndet och ligger långt över den senaste motståndet, visade en genomsnittlig årlig ökningstakt under den efterföljande perioden med 12,0 procentenheter mer än andra aktier.

Brott genom det sista motståndet i ett kursdiagram inträffar när många investerare köper, trots att aktien aldrig, eller under en mycket lång tid, har handlats till högre priser. Samtidigt är det få som vill sälja och kursen pressas därmed upp genom motståndet. Aktier som brutit upp genom det sista motståndet och ligger långt över den senaste motståndet, visade en genomsnittlig årlig ökningstakt under den efterföljande perioden med 12,0 procentenheter mer än andra aktier.

Stillfront Group har brutit motståndet vid 490 kronor. Det utlöste en köpsignal, kursen ligger långt över denna nivå, och Investtech rekommenderar att köpa aktien.

Stillfront Group har brutit motståndet vid 490 kronor. Det utlöste en köpsignal, kursen ligger långt över denna nivå, och Investtech rekommenderar att köpa aktien.

Insiderköp

När en person i företagets styrelse eller ledning köper aktier sänder det signaler om att de tror att aktiekursen kommer att stiga. Det kan hända att insidern anser att marknaden har straffat aktien för mycket för eventuella negativa nyheter eller inte har prisat in kursen tillräckligt bra för positiva nyheter. Det kan också vara mer generellt att utsikterna för företaget ser bra ut och att insiders uppfattar risken för ett köp som låg. Aktier med insiderköp har statistiskt* ökat 7,1 procentenheter mer än jämförelseindexen på årsbasis.

När en person i företagets styrelse eller ledning köper aktier sänder det signaler om att de tror att aktiekursen kommer att stiga. Det kan hända att insidern anser att marknaden har straffat aktien för mycket för eventuella negativa nyheter eller inte har prisat in kursen tillräckligt bra för positiva nyheter. Det kan också vara mer generellt att utsikterna för företaget ser bra ut och att insiders uppfattar risken för ett köp som låg. Aktier med insiderköp har statistiskt* ökat 7,1 procentenheter mer än jämförelseindexen på årsbasis.

Dometic Group föll kraftigt när corona oron rasade som värst i februari och mars. Två styrelseledamöter köpte aktier så sent som i slutet av april och början av maj. Det ger aktien en maximal insiderscore vilket är positivt och stärker utsikterna för aktien.

Dometic Group föll kraftigt när corona oron rasade som värst i februari och mars. Två styrelseledamöter köpte aktier så sent som i slutet av april och början av maj. Det ger aktien en maximal insiderscore vilket är positivt och stärker utsikterna för aktien.

* Alla forskningsresultat baseras på data från nordiska aktier. Sverige från 2003, Norge från 1996, Danmark från 2005 och Finland från 2007. För alla länder såg vi på data fram till 31.12.2018. Årliga avkastningssiffror beräknas baserat på prisutveckling under de första tre månaderna efter signalerna.

Forskningsresultat

Investtech-forskning: Stigande trend

Aktier med sådana köpsignaler har i genomsnitt presterat bättre än marknaden de kommande månaderna. Annualiserad meravkastning har varit 7.5 procentenheter (%e). Detta är signifikant bättre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Köpsignaler medellång sikt | 20.0% |

| Referensindex | 12.6% |

| Meravkastning | 7.5%e |

Dessa forskningsresultat är baserade på 45958 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsartikel: Aktier i stigande trend har givit meravkastning i Norden

- Forskningsrapport: Aktier i stigande trend har givit meravkastning i Norden

- Forskningsartikel: Investttech-forskning: Trendsignaler - forskningsresultat motstrider teorin

- Forskningsartikel: Investtech-forskning: Aktier i stigande trend har givit bra meravkastning

- Forskningsartikel: Trendsignaler - forskningsresultat motstrider teorin

- Forskningsraport: Stigande trender i aktiekurser – Avkastning som funktion av hur högt i kanalen kursen ligger

Investtech-forskning: Högt positivt momentum och överköpt

Aktier med sådana köpsignaler har i genomsnitt presterat bättre än marknaden de kommande månaderna. Annualiserad meravkastning har varit 9.0 procentenheter (%e). Detta är signifikant bättre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Köpsignaler medellång sikt | 22.5% |

| Referensindex | 13.4% |

| Meravkastning | 9.0%e |

Dessa forskningsresultat är baserade på 36043 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsartikel: RSI är en god momentumindikator

- Forskningsrapport: RSI - Relative Strength Index – signalstatistik nordiska marknader 1996 till 2018

Investtech-forskning: Köpsignal från rektangel-formation

Aktier med sådana köpsignaler har i genomsnitt presterat bättre än marknaden de kommande månaderna. Annualiserad meravkastning har varit 9.8 procentenheter (%e). Detta är signifikant bättre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Köpsignaler medellång sikt | 23.6% |

| Referensindex | 13.8% |

| Meravkastning | 9.8%e |

Dessa forskningsresultat är baserade på 4314 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsrapport: Investtech-forskning: Avkastning etter signaler fra rektangelformasjoner i aksjekurser - mellomlang sikt, Norden 1996-2018

- Forskningsartikel: Stark meravkastning efter köpsignaler från rektangelformationer

Investtech-forskning: Kurs ovanför stöd

Aktier med sådana köpsignaler har i genomsnitt presterat bättre än marknaden de kommande månaderna. Annualiserad meravkastning har varit 12.0 procentenheter (%e). Detta är signifikant bättre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Köpsignaler medellång sikt | 24.4% |

| Referensindex | 12.4% |

| Meravkastning | 12.0%e |

Dessa forskningsresultat är baserade på 44463 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsartikel: Stöd och motstånd: Köpsignal när aktien ligger över stöd och inte har motstånd

- Forskningsrapport: Investtech-forskning: Avkastning for aksjer som ligger over støtte og mangler motstand og for aksjer som ligger under motstand og mangler støtte i kursdiagrammer, Norden 1996-2018

Investtech-forskning: Insynsköp

Aktier med sådana köpsignaler har i genomsnitt presterat bättre än marknaden de kommande månaderna. Annualiserad meravkastning har varit 7.1 procentenheter (%e). Detta är signifikant bättre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Köpsignaler medellång sikt | 16.3% |

| Referensindex | 9.3% |

| Meravkastning | 7.1%e |

Dessa forskningsresultat är baserade på 11322 signaler från nordiska aktier under perioden 1999-2018.

Läs mer

- Forskningsrapport: Insynshandel – signalstatistik Oslobörsen och Stockholmsbörsen 2000 till 2018

- Forskningsartikel: Insynsköp som indikator för kommande kursutveckling i aktien

Det näst vanligaste misstaget som småspararna gör - är att köpa aktier som har haft stora kursfall

Publicerad 2020-05-12

När börsnoterade bolag upplever problem och priset på aktien kollapsar ser många småsparare stora möjligheter att köpa in sig med rabatt. Detta samtidigt som erfarna förvaltare och större investerare ofta säljer sig ur aktien. Att köpa aktier som fallit mycket som till exempel Millicom, är ett av de vanligaste misstag som småsparare gör. Se statistiken här under och varför vi rekommenderar att även sälja Oncology Venture, Telia och Biotage.

Investtechs forskningsresultat visar att aktier som har fallit och utlöst säljsignaler fortsätter att göra det svagare på börsen. Sedan 2005 har vår Håll-dig-undan-portfölj på Oslobörsen visat en årligt genomsnittlig nedgång på 23,2 procent, medan Oslobörsen i genomsnitt har varit upp med 7,6 procent årligt under samma period.

I mars föll nästan alla aktierna på Stockholmsbörsen. Vissa aktier ligger fortfarande i fallande trender, medan andra har brutit upp och flera ligger i stigande trender. Enligt våra forskningsresultat är det mycket avgörande vilka aktier man nu bör äga. Vi ser närmare på fyra aktier som man baserat på Investtechs forskningsresultat inte borde köpa nu.

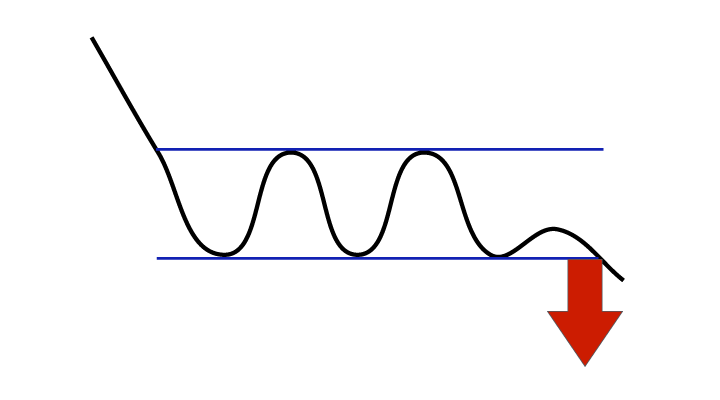

Fallande trend

En fallande trend indikerar att bolaget har en negativ utveckling och att köpintresset bland investerare minskar. Då bör aktiekursen falla ytterligare. Statistik* för 26 943 tillfällen där aktier på de nordiska aktiemarknaderna gick in i en fallande trendkanal på medellång sikt visar att dessa i genomsnitt utvecklat sig 5,1 procentenheter svagare än jämförelseindex på årsbasis.

En fallande trend indikerar att bolaget har en negativ utveckling och att köpintresset bland investerare minskar. Då bör aktiekursen falla ytterligare. Statistik* för 26 943 tillfällen där aktier på de nordiska aktiemarknaderna gick in i en fallande trendkanal på medellång sikt visar att dessa i genomsnitt utvecklat sig 5,1 procentenheter svagare än jämförelseindex på årsbasis.

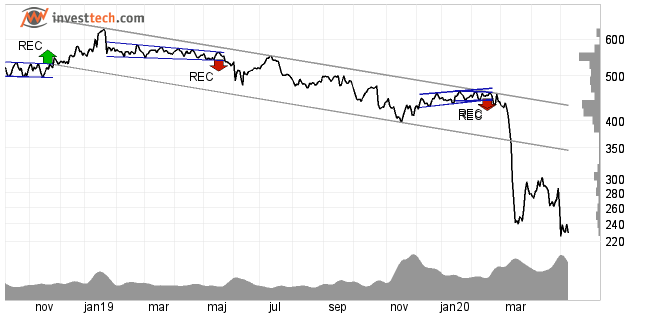

Oncology Venture befinner sig i en fallande trendkanal på medellång sikt. Ytterligare kursfall indikeras.

Oncology Venture befinner sig i en fallande trendkanal på medellång sikt. Ytterligare kursfall indikeras.

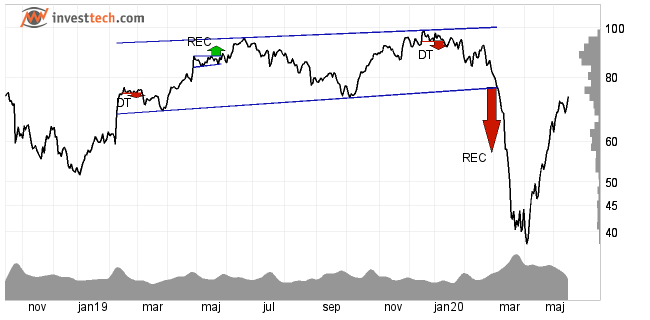

Säljsignal från rektangelformation

En säljsignal från en negativ rektangelformation (REC) uppstår när investerare pressar ned priset genom tidigare bottennivåer för att komma ur aktierna. Investtech-forskning* baserat på 3109 signaler visar att aktier med negativa REC-formationer har underpresterat med 4,9 procentenheter årligen.

En säljsignal från en negativ rektangelformation (REC) uppstår när investerare pressar ned priset genom tidigare bottennivåer för att komma ur aktierna. Investtech-forskning* baserat på 3109 signaler visar att aktier med negativa REC-formationer har underpresterat med 4,9 procentenheter årligen.

Telia har gett en säljsignal från en stor rektangelformation och indikerar ytterligare en svag utveckling.

Telia har gett en säljsignal från en stor rektangelformation och indikerar ytterligare en svag utveckling.

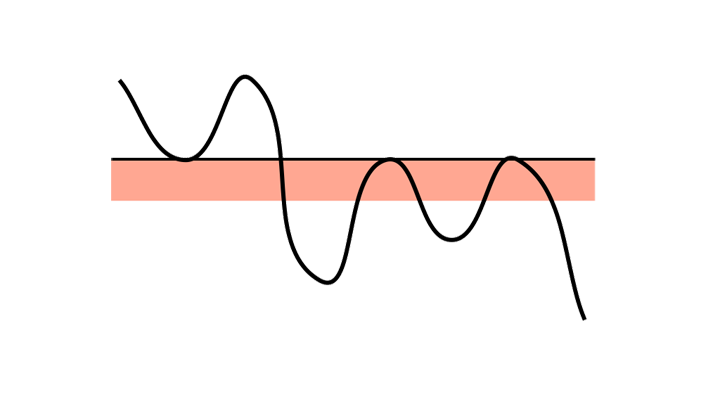

Brott genom sista stödnivån

Brott genom den sista stödnivån i en kursdiagram inträffar när många investerare säljer, trots att aktien aldrig, eller under mycket lång tid, har handlats till lägre priser. Samtidigt är det få köpare och kursen bryter ned genom stödnivån. Aktier som utlöste säljsignaler genom brott ned genom sista stödnivån och låg långt under den sista stödnivån gjorde det i genomsnitt 7,6 procentenheter svagare än andra aktier på årsbasis enligt Investtech-forskning*.

Brott genom den sista stödnivån i en kursdiagram inträffar när många investerare säljer, trots att aktien aldrig, eller under mycket lång tid, har handlats till lägre priser. Samtidigt är det få köpare och kursen bryter ned genom stödnivån. Aktier som utlöste säljsignaler genom brott ned genom sista stödnivån och låg långt under den sista stödnivån gjorde det i genomsnitt 7,6 procentenheter svagare än andra aktier på årsbasis enligt Investtech-forskning*.

Millicom bröt den sista stödnivån i kursdiagrammet redan i oktober förra året. Det utlöste en säljningsignal, och kursen ligger nu långt under denna nivå, och Investtech rekommenderar fortfarande att sälja aktien.

Millicom bröt den sista stödnivån i kursdiagrammet redan i oktober förra året. Det utlöste en säljningsignal, och kursen ligger nu långt under denna nivå, och Investtech rekommenderar fortfarande att sälja aktien.

Insiderförsäljning

När en person i ett företags styrelse eller ledning säljer aktier kan det vara en signal att de är rädda för att aktiekursen kommer att falla. Det kan vara så att insidern anser att aktien har stigit för mycket i förhållande till företagets utveckling och potential, eller att marknaden inte tillräckligt mycket har absorberat ökad risk eller negativa nyheter. Aktier med insiderförsäljning har statistiskt* utvecklat 3,0 procentenheter svagare än jämförelseindexen på årsbasis.

När en person i ett företags styrelse eller ledning säljer aktier kan det vara en signal att de är rädda för att aktiekursen kommer att falla. Det kan vara så att insidern anser att aktien har stigit för mycket i förhållande till företagets utveckling och potential, eller att marknaden inte tillräckligt mycket har absorberat ökad risk eller negativa nyheter. Aktier med insiderförsäljning har statistiskt* utvecklat 3,0 procentenheter svagare än jämförelseindexen på årsbasis.

Biotage har stigit över 50 procent sedan kursen bottnade i mars. De två styrelseledamöterna Thomas Eklund och Torben Jörgensen har de senaste dagarna sålt ner för cirka 8 respektive 24 miljoner kronor och Biotage är därmed negativt på insiderhandel.

Biotage har stigit över 50 procent sedan kursen bottnade i mars. De två styrelseledamöterna Thomas Eklund och Torben Jörgensen har de senaste dagarna sålt ner för cirka 8 respektive 24 miljoner kronor och Biotage är därmed negativt på insiderhandel.

* Alla forskningsresultat baseras på data från nordiska aktier. Sverige från 2003, Norge från 1996, Danmark från 2005 och Finland från 2007. För alla länder tittade vi på data fram till 31.12.2018. Årliga avkastningssiffror beräknas baserat på prisutveckling under de första tre månaderna efter signalerna.

Forskningsresultat

Investtech-forskning: Fallande trend

Aktier med sådana säljsignaler har i genomsnitt presterat svagare än marknaden de kommande månaderna. Annualiserad underavkastning har varit 5.1 procentenheter (%e). Detta är signifikant sämre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Säljsignaler medellång sikt | 2.2% |

| Referensindex | 7.3% |

| Meravkastning | -5.1%e |

Dessa forskningsresultat är baserade på 26943 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsrapport: Aktier i stigande trend har givit meravkastning i Norden

- Forskningsartikel: Investtech-forskning: Underavkastning från aktier i fallande trend

- Forskningsrapport: Investtech-forskning: Stigende og fallende trender

Investtech-forskning: Säljsignal från rektangel-formation

Aktier med sådana säljsignaler har i genomsnitt presterat svagare än marknaden de kommande månaderna. Annualiserad underavkastning har varit 4.9 procentenheter (%e). Detta är signifikant sämre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Säljsignaler medellång sikt | 5.6% |

| Referensindex | 10.5% |

| Meravkastning | -4.9%e |

Dessa forskningsresultat är baserade på 3109 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsrapport: Investtech-forskning: Avkastning etter signaler fra rektangelformasjoner i aksjekurser - mellomlang sikt, Norden 1996-2018

- Forskningsartikel: Goda säljsignaler från rektangelformationer

Investtech-forskning: Kurs under motstånd

Aktier med sådana säljsignaler har i genomsnitt presterat svagare än marknaden de kommande månaderna. Annualiserad underavkastning har varit 7.6 procentenheter (%e). Detta är signifikant sämre än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Säljsignaler medellång sikt | -4.6% |

| Referensindex | 3.1% |

| Meravkastning | -7.6%e |

Dessa forskningsresultat är baserade på 19586 signaler från nordiska aktier under perioden 1996-2018.

Läs mer

- Forskningsartikel: Bra säljsignaler från aktier som ligger under motstånd och saknar stöd

- Forskningsrapport: Investtech-forskning: Avkastning for aksjer som ligger over støtte og mangler motstand og for aksjer som ligger under motstand og mangler støtte i kursdiagrammer, Norden 1996-2018

Investtech-forskning: Insynsförsäljning

Aktier med sådana säljsignaler har i genomsnitt presterat svagare än marknaden de kommande månaderna. Annualiserad avkastning har varit 3.0 procentenheter (%e) svagare än referensindexet.

| Annualiserad avkastning (baserat på 66-dagars-siffror) | |

| Säljsignaler medellång sikt | 8.4% |

| Referensindex | 11.4% |

| Meravkastning | -3.0%e |

Dessa forskningsresultat är baserade på 6944 signaler från nordiska aktier under perioden 1999-2018.

Läs mer

- Forskningsrapport: Insynshandel – signalstatistik Oslobörsen och Stockholmsbörsen 2000 till 2018

- Forskningsartikel: Insynsförsäljning som indikator för kommande kursutveckling i aktien

De vigtigste købs- og salgssignaler - hvor godt holder de stik?

Publiceret 29.09.2023

Baseret på næsten 200.000 signaler i aktier på de nordiske børser i perioden 2008-2020 har vi undersøgt i hvilken grad centrale signaler inden for teknisk analyse holder stik. Denne artikel giver en oversigt over vores vigtigste forskningsresultater. Hovedkonklusionen er, at aktier i høj grad er steget efter købssignaler og faldet efter salgssignaler, som teorien siger.

Investtechs systemer bygger på forskning tilbage til 1994. Flere af vores projekter støttes af Norges forskningsråd. Forskningen bygger blandt andet på principper inden for matematisk mønsteranerkendelse, statistisk optimering og adfærdsbaseret finans. Vi anvender algoritmer til at identificere købs- og salgssignaler helt automatisk. Der er fire hovedgrupper af signaler inden for teknisk analyse. Derudover undersøger vi afkastet efter insiderhandelssignaler.

1. Aktier i stigende trend (køb) og aktier i faldende trend (sælg)

Trends er en af de mest afgørende indikatorer inden for teknisk analyse. Ifølge teknisk analyse-teori skal aktier i stigende trends fortsætte med at stige, og aktier i faldende trends skal fortsætte med at falde. Forskning udført af Investtech viser, at dette er korrekt.

2. Kurs langt over seneste modstandsniveau (køb) og langt under seneste støtteniveau (sælg)

Støtte og modstand kan bruges til at finde gode købs- og salgsniveauer. Når kursen bryder igennem et modstandsniveau, udløses et købssignal. Når den bryder igennem et støtteniveau, udløses et salgssignal. Kursen kan så stige med flere procenter på kort tid.

3. RSI over 70 (købssignal) versus RSI under 30 (salgssignal)

Momentum har vist sig at være en stærk indikator for den kommende kursudvikling.

4. Rektangelformationer

En rektangelformation indikerer en konsolidering på markedet. Jo længere formationen udvikler sig, jo større pres bygger der sig op blandt investorerne. Når formationen brydes, følges det ofte af en kraftig kursbevægelse i samme retning.

5. Insiderkøb (købssignal) og insidersalg (salgssignal)

Analyse af insiderhandler er Investtechs alternativ til fundamental analyse. Når en person i selskabets bestyrelse eller ledelse køber aktier, er det et signal om, at vedkommende mener, at aktien er billig. Insidersalg betragtes som et signal om, at aktien er dyr eller at risikoen er høj.

Her følger forskningsresultaterne for hver af de fem signaltyper, men først en kort forklaring på, hvordan resultaterne skal forstås.

Sådan tolker du tabellerne og graferne

Når systemerne registrerer et nyt teknisk signal, sætter vi dag nummer 0 som dagen, hvor signalet blev udløst. Det er helt til venstre i graferne nedenfor. Vi har derefter fulgt, hvordan disse aktier har udviklet sig i de efterfølgende 66 børsdage, svarende til tre måneder.

Grafen viser relative tal i forhold til referenceindeksen. Hvis en aktie på Oslo Børs for eksempel steg med 5,0 procent på tre måneder, mens referenceindeksen steg med 3,5 procent, så er den relative afkastning +1,5 procentpoint.

Den blå kurve repræsenterer købssignalerne. Hvis den stiger, betyder det, at aktierne med købssignaler steg mere end børsen i samme periode.

Den røde kurve repræsenterer salgssignalerne. Hvis den falder, betyder det, at aktien med salgssignal præsterede dårligere end børsen i samme periode.

De skraverede områder er en skønnet usikkerhed. Jo smalere de er, jo mindre usikkerhed er der i grafen.

Når den blå kurve stiger, og den røde falder, samtidig med at de skraverede områder er smalle, har vi stærke signaler. Da har det været fordelagtigt at købe aktierne med købssignaler og sælge dem med salgssignaler.

For stigende trend viser grafen en relativ stigning på 1,5 procentpoint, se den blå kurve nedenfor. Det er altså over 66 dage, svarende til en fjerdedel af et år. Gentaget fire gange på et år, og med renters rente effekt, giver det en overavkastning på 6,5 procentpoint årligt, se tabellen.

Men det er altså relativt til referenceindeksen, som steg med 9,7 procent årligt, således at den årlige afkastning for aktier i stigende tendens i gennemsnit har været 16,3 procent om året.

Så kan man lege lidt med det og for eksempel gentage det i ti år. Det giver en afkastning på 352 procent for aktier med stigende trends, 152 procent for referenceindekserne og 40 procent for aktier med faldende trends.

1. Aktier i stigende trend (køb) og aktier i faldende trend (sælg)

Samlet: 35097 købssignaler, 23289 salgssignaler i perioden 2008-2020:

| Norden, årligt afkast (baseret på 66-dages-tal) | Afkast | Referenceindeks | Diff mot gennemsnitsindeks | Diff mot indeks samme periode |

| Købssignaler | 16.3 % | 9.7 % | 6.4 %p | 6.5 %p |

| Salgssignaler | 3.4 % | 9.2 % | -6.4 %p | -5.8 %p |

Figur: Norden samlet, mellemlang sigt, relativ udvikling i forhold til referenceindekserne i samme periode.

- Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

- Se også forskningsartiklen her for resultaterne for perioden 2020-2022.

2. Kurs langt over seneste modstandsniveau (køb) og langt under seneste støtteniveau (sælg)

Samlet: 32531 købssignaler, 17487 salgssignaler i perioden 2008-2020:

| Norden, årligt afkast (baseret på 66-dages-tal) | Afkast | Referenceindeks | Diff mot gennemsnitsindeks | Diff mot indeks samme periode |

| Købssignaler | 18.2 % | 8.1 % | 8.4 %p | 10.1 %p |

| Salgssignaler | 4.5 % | 11.6 % | -5.3 %p | -7.1 %p |

Figur: Norden samlet, mellemlang sigt, relativ udvikling i forhold til referenceindekserne i samme periode.

- Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

3. RSI over 70 (købssignal) versus RSI under 30 (salgssignal)

Samlet: 35864 købssignaler, 24920 salgssignaler i perioden 2008-2020:

| Norden, årligt afkast (baseret på 66-dages-tal) | Afkast | Referenceindeks | Diff mot gennemsnitsindeks | Diff mot indeks samme periode |

| Købssignaler | 17.1 % | 9.7 % | 7.3 %p | 7.4 %p |

| Salgssignaler | 6.1 % | 11.7 % | -3.8 %p | -5.7 %p |

- Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

4. Rektangelformationer

Samlet: 3368 købssignaler, 2677 salgssignaler i perioden 2008-2020:

| Norden, årligt afkast (baseret på 66-dages-tal) | Afkast | Referenceindeks | Diff mot gennemsnitsindeks | Diff mot indeks samme periode |

| Købssignaler | 19.8 % | 10.8 % | 10.0 %p | 9.0 %p |

| Salgssignaler | 4.3 % | 10.9 % | -5.5 %p | -6.6 %p |

Figur: Norden samlet, mellemlang sigt, relativ udvikling i forhold til referenceindekserne i samme periode.

- Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

5. Insiderkøb (købssignal) og insidersalg (salgssignal)

Samlet: 9837 købssignaler, 5158 salgssignaler i perioden 2008-2020:

| Norden, årligt afkast (baseret på 66-dages-tal) | Afkast | Referenceindeks | Diff mot gennemsnitsindeks | Diff mot indeks samme periode |

| Købssignaler | 19.0 % | 10.9 % | 8.7 %p | 8.1 %p |

| Salgssignaler | 8.0 % | 9.7 % | -2.3 %p | -1.8 %p |

- Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

Investtech-forskning: Kurschok i nordiske aktier kan bruges som købs- og salgssignaler

Af forskningschef Geir Linløkken og forskningsassistent Fredrik Dahl Bråten, Investtech, publiceret 5. oktober 2022.

Abstract: Kurschok defineres som når en aktie stiger eller falder unormalt meget. International forskning på kurschok indikerer, at sådanne aktier statistisk efterfølges af negative afkast, uanset om kurschokkene er op eller ned. Vi har undersøgt effekten i de nordiske markeder. Baseret på tidligere Investtech-forskning antog vi, at det negative afkast ikke primært kan forklares med kurschokkene, men derimod med aktiernes høje volatilitet. Ved at udelade de allermest volatile aktier fra datasættet, fandt vi ud af, at aktier med positive kurschok i gennemsnit fortsatte med at stige, mens aktier med negative kurschok fortsatte med at falde. For aktier med normal volatilitet og positive kurschok, går resultaterne altså i modsat retning af, hvad international forskning indikerede.

Absolutte kurschok

International forskning har i høj grad set på absolutte kurschok, altså den procentvise ændring i lukkekursen fra en dag til den næste. Især blev der fundet lavere afkast den efterfølgende måned på henholdsvis 6 og 13 procentpoint efter store positive og negative kurschok.

Vores data fra de nordiske børser i perioden 2008 til 2020 viste, at både positive og negative absolutte kurschok statistisk set blev efterfulgt af et antaget signifikant mindre afkast i forhold til benchmark-indeksene. De stærkeste effekter så vi for de største kurschok, svarende til en prisstigning på mindst 27 procent, eller kursfald på mindst 19 procent fra den ene dag til den anden. Sådanne store chok indtraf cirka en gang hvert andet eller tredje år pr. aktie. Det lavere afkast i den efterfølgende måned var så 6,3 og 1,8 procentpoint for henholdsvis positive og negative kurschok.

De største absolutte kurschok plejer at komme fra aktier med høj volatilitet. Disse er derfor overrepræsenteret blandt købs- og salgssignalerne fra absolutte kurschok. Med udgangspunkt i vores tidligere forskning vedrørende merafkast efter købs- og salgssignaler fra aktier med høj volatilitet, var det derfor naturligt at undersøge om det reducerede afkast efter selv positive absolutte kurschok hænger sammen med en eventuel høj volatilitet i aktien, frem for selve kurschokket.

Volatilitetsnormaliserede kurschok

Visse højrisikoaktier kan svinge 5-10 procent på ganske normale dage, mens lavrisikoaktier knap svinger én procent. Vi mener således, at den procentvise kursændring alene ikke er nok til at blive brugt som en kvalifikation for et kurschok. Vi beregnede volatilitetsnormaliserede kurschok som den procentvise ændring i slutkursen, justeret for aktiens volatilitet de foregående 22 dage. Målevariablen bliver således prisændring divideret med volatilitet. De 1,5 % største kurschok betegnes som købs- og salgssignaler. Dette svarer til en ændring på cirka fem volatilitetsnormaliserede kursændringers standardafvigelser, så der blev givet et signal, når aktien på én enkelt dag ændrede sig mere end fem gange den daglige standardafvigelse.

Vi valgte også at udelade aktier med høj volatilitet fra datasættet, for i videst muligt omfang at udelukke den lavere afkasteffekt fra aktier med høj volatilitet. Konkret er aktier med månedlig volatilitet på 30 procent eller mere udeladt fra datasættet.

Resultater for købssignaler fra volatilitetsnormaliserede kurschok

Figur 1: Norden samlet. Afkast efter købssignal fra volatilitetsnormaliseret kurschok. Tyk blå kurve er signalaktierne, tynd sort er benchmarkindekset. Norden 2008-2020.

| Annualiseret afkast (baseret på 66-dages-tal) | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Købssignal | 13,8 % | 17,7 % | 14,8 % | 12,8 % | 15,8 % |

| Benchmarkindeks i samme periode | 5,8 % | 9,9 % | 11,4 % | 7,9 % | 9,0 % |

| Merafkast købssignal | 8,0 %p | 7,8 %p | 3,4 %p | 4,9 %p | 6,8 %p |

%p står for procentpoint, altså difference i procentvis afkast. Annualiserede tal er beregnet ved at gentage 66-dages-tallene for ét år, forudsat at et gennemsnitsår har 252 handelsdage.

Vi ser, at aktier med positive volatilitetsnormaliserede kurschok i gennemsnit fortsatte med at klare sig godt i den efterfølgende periode. Efter tre måneder havde aktierne med købssignal steget 3,9 procent i gennemsnit, hvad der svarer til et merafkast på 1,7 procentpoint i forhold til benchmarkindekset. Måleværdierne indikerer høj statistisk signifikans.

Alle fire nordiske markeder viste god opgang og merafkast for signalaktierne. Der er forskelle i de konkrete afkaststal, men resultaterne vurderes samlet som værende konsistente. Statistisk vurderes købssignaler fra volatilitetsnormaliserede kurschok at give gode signaler, der kan danne grundlag for investeringsbeslutninger i enkeltaktier.

Resultater for salgssignaler fra volatilitetsnormaliserede kurschok

Figur 2: Norden samlet. Afkast efter salgssignal fra volatilitetsnormaliseret kurschok. Tyk rød kurve er signalaktierne, tynd sort er benchmarkindekset. Norden 2008-2020.

| Annualiseret afkast (baseret på 66-dages-tal) | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Salgssignal | -8,8 % | 8,9 % | -1,0 % | 4,7 % | 3,3 % |

| Benchmarkindeks i samme periode | 5,8 % | 16,1 % | 9,3 % | 9,3 % | 12,0 % |

| Merafkast salgssignal | -14,6 %p | -7,3 %p | -10,3 %p | -4,6 %p | -8,6 %p |

For Norden som helhed ser vi, at aktier med salgssignal i gennemsnit er steget i tiden efter signalerne. Stigningen har dog været meget mindre, end det benchmarkindekset er steget i samme periode, og mindreafkastet er steget nogenlunde jævnt over de tre måneder, vi så på.

Efter tre måneder var aktierne med salgssignal steget med 0,9 procent i gennemsnit, svarende til et mindreafkast på 2,3 procentpoint i forhold til benchmarkindekset. Annualiseret mindreafkast var 8,6 procentpoint. Måleværdierne indikerer høj statistisk signifikans.

Salgssignaler ved negative volatilitetsnormaliserede kurschok anses for at kunne være et godt input til en teknisk baseret handelsstrategi for at identificere aktier, man bør sælge og holde sig væk fra.

Sammenfatning og konklusion

Aktier, der på enkelte dage bevæger sig unaturligt meget, siges at udløse kurschok. I kølvandet på absolutte kurschok fandt både vi og tidligere forskning, at aktier med både positive og negative kurschok underperformede i forhold til benchmarkindekset.

Da vi normaliserede kurschokkene for aktiens volatilitet, og samtidig udelod de meget volatile aktier, fandt vi ud af, at aktier med positive kurschok blev efterfulgt af et antaget statistisk signifikant merafkast. Aktier med negative kurschok blev efterfulgt af et antaget statistisk signifikant mindreafkast.

Resultaterne indikerer, at aktier med volatilitetsnormaliserede kurschok, større end cirka fem gange daglige normalændringer, statistisk vil give merafkast i retning af chokket fremadrettet.

Robusthedsmålinger indikerer, at det vil være statistisk fordelagtigt at sælge aktier med negative kurschok, og samtidig gavnligt at købe aktier med positive kurschok, udover altid at holde sig væk fra de mest volatile aktier.

Flere detaljer og drøftelser af resultaterne finder du på norsk i forskningsrapporten her (kræver Professional-abonnement).

Referencer

- Fredrik Dahl Bråten, Geir Linløkken. 2022. “Investtech-forskning: Prissjokk - signalstatistikk nordiske markeder 2008-2020.” Investtech.

- Lalwani, Vaibhav, Udayan Sharma, and Madhumita Chakraborty. 2019. “Investor reaction to extreme price shocks in stock markets: A cross country examination.” IIMB Management Review 31 (3): 258-267.

- Lu, Hai, Kevin Q. Wang, and Xiaolu Wang. “Price Shocks, News Disclosures, and Asymmetric Drifts.” The Accounting Review 89, no. 5 (2014): 1805–34.

- Linløkken, Geir. 2021. “Investtech-forskning: Sterkest signaler i lavlikvide aksjer.” Investtech, (August).

Investtech-forskning: De stærkeste signaler kommer i lavlikvide aktier

Publiceret 13.06.2024

Grundlag og målsætning

Fra tidligere forskning har Investtech indikationer på, at tekniske signaler slår bedre til i småselskaber end i storselskaber. Vi har nu lavet en opsummering baseret på det store datagrundlag og forskningsarbejde, vi gjorde vinteren og foråret 2021. Samlet set kiggede vi på data fra alle børsnoterede selskaber i Norge, Sverige, Danmark og Finland for årene 2008-2020. Vi studerede signaltyperne Trender, Støtte og modstand, Kursformationer, Volumenbalance, Momentum og Insiderhandler.

Se litteraturlisten for forskningsrapporter om de forskellige enkeltsignaler.

Vi valgte at se på de antageligt vigtigste og største undertyper af signaler fra hver af de ovenstående kategorier, henholdsvis Indenfor stigende/faldende trend, Brud op gennem modstand/ned gennem støtte, Rektangler og hoved-og-skuldre-formationer, Høj/lav volumenbalance, Højt/lavt RSI-momentum, og Insiderkøb/salg.

Samlet udgjorde dette 254548 signaler, fordelt på 150380 købssignaler og 104168 salgssignaler. Vi definerede småselskaber og storselskaber til at være aktier med gennemsnitlig daglig omsætning på henholdsvis mellem 0,5 og 5 millioner kroner, og over 5 millioner kroner.

Signalerne var dermed fordelt omtrent ligeligt mellem storselskaber og småselskaber, med samlet 128089 signaler fra småselskaber og 126459 signaler fra storselskaber.

Vi ønskede at se, om der var systematiske forskelle mellem grupperne.

Eksempel købssignal: Indenfor stigende trendkanal

Graferne nedenfor viser gennemsnitlig kursudvikling efter købssignal, hvor aktien lå indenfor en stigende trendkanal. Signalerne udløses på dag 0, og vi har set på udviklingen frem til dag 66. Kun dage, hvor børsen er åben, indgår, således at 66 dage svarer til cirka tre måneder. Den tykke blå kurve viser, hvordan aktier med købssignaler udviklede sig. Det skraverede område angiver standardafvigelsen for beregningerne. Den smalle blå kurve viser, hvordan referenceindekset udviklede sig i samme periode, som vi målte udviklingen for aktierne med købssignaler.

Der vises to grafer, henholdsvis for de lavlikvide og højlikvide selskaber, benævnt henholdsvis Småselskaber og Storselskaber. Graferne gælder de nordiske markeder samlet. Klik på figurerne for at se større versioner.

| Relativt afkast efter 66 dage | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Merafkast købssignal Småselskaber | 2.2 %p | 2.5 %p | 1.5 %p | 2.3 %p | 2.3 %p |

| Merafkast købssignal Storselskaber | 1.0 %p | 0.9 %p | 0.9 %p | 0.6 %p | 0.9 %p |

Eksempel salgssignal: Indenfor faldende trendkanal

| Relativt afkast efter 66 dage | Norge | Sverige | Danmark | Finland | Vægtet gennemsnit |

| Merafkast salgssignal Småselskaber | -4.0 %p | -1.7 %p | -2.8 %p | -0.5 %p | -2.2 %p |

| Merafkast salgssignal Storselskaber | -3.2 %p | 0.4 %p | -0.8 %p | 1.7 %p | -0.4 %p |

Resultater og anbefaling

Eksemplerne ovenfor viser resultater for stigende og faldende trender, som tilsammen udgør rundt en fjerdedel af det samlede datasæt. Vi ser, at både købssignaler og salgssignaler har slået bedre til for småselskaber end for storselskaber, og at resultaterne er ret konsekvente over de fire markeder.

Det samme gælder i store træk for de andre signaltyper. Årlige tal for alle signalerne vi kiggede på, viser samlet, at småselskaber med købssignaler blev efterfulgt af en årlig merafkastning på 6,6 procentpoint, mens storselskaber med købssignaler blev efterfulgt af 2,9 procentpoint merafkastning.

Flere forhold kan forklare en sådan effekt:

*For det første er småselskaber mindre analyseret end storselskaber og får mindre opmærksomhed i pressen. Det kan dermed tage længere tid, før selskabsspecifikke forhold eller brancheforhold bliver kendt hos investorerne, og informationen kan blive kendt på forskellige tidspunkter. Når nogen begynder at handle på informationen, vil det ofte udløse tekniske signaler, og når andre senere følger efter, vil aktierne fortsætte i samme retning.

*Det andet forhold er, at småselskaber er lavlikvide på børsen. I vores gruppe har vi inkluderet aktier med en daglig gennemsnitsomsætning på mellem en halv og fem millioner kroner. Hvis en stor investor eller en stor aktiefond ønsker at købe sig op i et lille selskab, vil det ofte kræve mange dage at gennemføre handlen. Også da kan et tidligt teknisk signal være starten på en videre købs- eller salgsinteresse i samme retning. Skal en stor investor ind med for eksempel 10 millioner i en aktie, som dagligt handles for 2 millioner i snit, kan det sagtens tage flere uger at gennemføre transaktionen.

*En sidste forklaring kan være, at nyheder og ændrede markedsforhold ofte vil have en større relativ effekt i småselskaber end i storselskaber. Det kan føre til større kursbevægelser for småselskaber.

Uanset forklaring synes forskellene at være statistisk signifikante: Signalerne har virket bedre for småselskaber end for storselskaber. Ved konsekvent at fokusere på småselskaber og signaler i dem, indikerer resultaterne, at man bør have gode muligheder for at få bedre afkast end børsen som helhed, men også end for storselskaber med tilsvarende købssignaler.

Bemærk, at signalerne for storselskaber overvejende også viser merafkast mod børsen, og salgssignaler viser negativt merafkast. Også her vil systematisk brug af teknisk analyse kunne give gode resultater og merafkast mod børsen.

I statistikken har vi brugt data fra 2008-2020 og en likviditetsgrænse på fem millioner kroner. Likviditeten på børsen er steget i perioden, og det kan være, at mange af aktierne, som tidligere var i gruppen småselskaber, nu falder under storselskaber. Vi mener uanset, at dette ikke er nogen fast grænse, men at det i stedet er en glidende overgang mellem små og store. Vi satte grænsen for at undersøge, om der er forskelle mellem store og små selskaber. Enkle tests indikerer, at der er statistisk gode resultater også for de mellemstore selskaber, og at det først og fremmest er de allerstørste selskaber, typ OBX- og OMX-, C20-selskaberne, som trækker resultaterne ned for storselskaberne.

Litteratur

- Geir Linløkken et co. Volumbalanse - signalstatistikk nordiske markeder 2019 og 2020, Investtech 2021.

- Geir Linløkken et co. Innsidehandel - signalstatistikk Skandinavia 2008 til 2020, Investtech 2021.

- Geir Linløkken. Kursformationer - oversigtsartikel, Investtech 2020.

- Geir Linløkken, Asbjørn Taugbøl, Fredrik Tyvand. Støtte og motstand - signalstatistikk Norden 2019 og 2020, Investtech 2021.

- Geir Linløkken, Asbjørn Taugbøl, Fredrik Tyvand. Innsidehandler - signalstatistikk Norge, Sverige og Danmark 2019 og 2020, Investtech 2021.

- Geir Linløkken. Volumenbalance er en nyttig indikator ved investeringsbeslutninger, Investtech 2020.

- Geir Linløkken, Asbjørn Taugbøl, Fredrik Tyvand. Støtte og modstand - oversigtsartikel, Investtech 2019.

- Asbjørn Taugbøl. Aktier, som ligger i stigende trend, har givet merafkast i Norden, Investtech 2019.

- Asbjørn Taugbøl. Trendsignaler endnu bedre end teorien foreslår, Investtech 2019.

- Geir Linløkken. Insiderkøb som indikator for den videre kursudvikling i aktien, Investtech 2019.

- Geir Linløkken. RSI er en god momentumindikator, Investtech 2019.

- Geir Linløkken. Avkastning etter signaler fra rektangelformasjoner i aksjekurser - mellomlang sikt, Norden 1996-2018, Investtech 2019.

- Geir Linløkken og Steffen Frölich. Teknisk AktieAnalyse - for lavere risiko og øget afkast. Investtech.com, 2001.

- John J. Murphy. Technical Analysis of the Financial Markets. New York Institute of Finance, 1999.

Keywords: Buy signal,Helsingfors,Kjøpssignal,København,Momentum,Oslo,Salgssignal,Sell signal,statistics,statistikk,Stockholm.

Investtech-forskning: Investtech-indekserne - resultater 2023-2024

Publiceret 11.04.2024

Af analytiker Fredrik Dahl Bråten og forskningssjef Geir Linløkken.

Abstract:

Investtech lancerede Investtech-indekserne i april sidste år. Her følger vi sidste års forskningsartikel for indeksene op med friske tal for perioden 2023-2024. Vi ser på, hvordan blandt andet trendstatus, insiderhandler og likviditet har påvirket afkastet det seneste år. Hovedkonklusionen er, at stigende trend, positiv teknisk score og insiderkøb har været forbundet med merafkast i den efterfølgende periode. Højvolatilitetsaktier har, som tidligere, præsteret betydeligt dårligere end mindre volatile aktier. Udviklingen for lavlikvide aktier har ligesom det foregående år givet betydeligt mindre afkast i forhold til mere likvide aktier.

Investtech-indekser

Siden april 2022 har Investtech opdateret en række ligevægtede indekser for aktier med forskellige tekniske og kvantitative egenskaber. Tanken er, at indekserne på en god måde viser, hvilket afkast man ville have opnået ved at følge kvantitative strategier mekanisk i aktiehandlen. Indekserne kan også vise, hvilke faktorer der driver markedet på kort sigt, og hvad der har givet god "pay off" nu.

Indeksernes medlemmer opdateres fuldstændigt automatisk med bestemte intervaller. Afkast beregnes automatisk hver handelsdag.

I modsætning til mange markedsindekser er Investtech-indekserne ligevægtede. Det betyder, at alle aktierne i udgangspunktet har samme vægt, uanset om det er et meget stort eller ret lille selskab. Indekserne kan være gode referenceindekser for investorer, der følger analyserne fra Investtech og fordeler deres penge på omtrent lige store poster i deres porteføljer.

Læs mere om Investtech-indekserne her!

Den 25. maj 2023 offentliggjorde Investtech resultater for alle Investtech-indekser på nordisk niveau med fokus på perioden 2022 -2023, samt 2013-2023. Her følger vi op med indeksets resultater for 2023-2024 og tiårsperioden 2014-2024. Grafer og tabeller er blevet opdateret pr. 5. april 2024.

Investtech-indekser for de nordiske markeder

Figur 1a: Ligevægtede indekser for de nordiske markeder. Seneste år frem til 5. april 2024.

Figur 1b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Norway Equally weighted | 8,5 % | 5,3 % |

| Sweden Equally weighted | -1,1 % | 8,8 % |

| Denmark Equally weighted | 11,6 % | 12,3 % |

| Finland Equally weighted | -2,6 % | 8,5 % |

| Nordic Equally weighted | 5,1 % | 8,5 % |

|---|

Bemærk, at grafen for det seneste år nøjagtigt gælder det seneste kalenderår, mens tabellens værdi for det seneste år gælder for de seneste 252 dage, hvilket ikke helt svarer til et kalenderår. Derfor kan der være en lille forskel mellem grafen og tabellen.

Det ligevægtede nordiske samleindeks vil fungere som referenceindeks for alle de andre indekser. Det består pr. 5. april 2024 af de 835 nordiske aktier med daglig gennemsnitlig omsætning på over en halv million kroner. Indeksets medlemmer opdateres kvartalsvis. Hver aktie tildeles en lige vægt i begyndelsen, og afkast beregnes dagligt.

For det seneste år ser vi, ligesom sidste år, at Danmark udviklede sig bedst med en stigning på 11,6 procent. Norge fulgte kort efter med en fremgang på 8,5 pct. Sverige og Finland klarede sig svagere og faldt henholdsvis 1,1 og 2,6 pct. Norden som helhed steg 5,1 pct., hvilket er markant bedre end sidste års tilbagegang på 4,6 pct.

Investtech-indekser for trend

Figur 2a: Investtech-indekser for nordiske aktier i stigende, faldende og sidelæns trend. Kursudvikling det seneste år frem til 5. april 2024.

Figur 2b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Rising trend | 12,8 % | 18,4 % |

| Nordic Horizontal trend | 20,6 % | 10,8 % |

| Nordic Falling trend | -1,5 % | -2,6 % |

Medlemmerne i trendindekserne opdateres månedligt. Indeksets udvikling for en måned bestemmes af, hvordan aktier med forskellige trendstatusser ved udgangen af den foregående måned udvikler sig.

Det seneste år er aktier i stigende trender steget med 12,8 procent. Det er 7,7 procentpoint bedre end referenceindeksen Nordic Equally weighted. Aktier i faldende trender har haft en dårlig udvikling med et fald på 1,5 procent, hvilket svarer til 3,6 procentpoint svagere end referenceindeksen.

Aktier i horisontale trender har overrasket positivt i år og givet et merafkast på omkring 10 procent over det tiårige gennemsnit.

Forskellen det seneste år mellem aktier i stigende trender og i faldende trender er hele 14,3 procentpoint, lidt ned fra det foregående års forskel på 18,7 procentpoint. Det er lidt under gennemsnittet for de seneste ti år, som er 21,0 procentpoint.

Tallene viser, at trendsignaler har fungeret godt det seneste år.

Investtech-indekser for teknisk score

Figur 3a: Investtech-indekser for nordiske aktier med høj, middel og lav teknisk score, svarende til algoritmisk køb /svag købsanbefaling, holdanbefaling og sælg /svag salgsanbefaling på mellemlang sigt. Kursudvikling det seneste år frem til 5. april 2024.

Figur 3b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic High tech score (buy and weak buy) | 13,8 % | 17,8 % |

| Nordic Medium tech score (neutral) | 5,2 % | 3,0 % |

| Nordic Low tech score (sell and weak sell) | 2,0 % | 0,4 % |

Det seneste år har aktier med høj teknisk score klart klaret sig bedre end aktier med neutral eller lav teknisk score. Aktier med købs- eller svag købsanbefaling fra Investtechs algoritmer har altså udviklet sig bedre end aktier med neutral eller negativ anbefaling. Forskellen ned til indekserne for de neutrale og negative aktier er 9 til 12 procentpoint. Det er en stor forskel, men lidt mindre end for den seneste tiårsperiode, hvor den var 15-17 procentpoint.

Tallene viser, at teknisk score-anbefalingerne har fungeret godt det seneste år, men lidt mindre godt end for den seneste tiårsperiode.

Investtech-indekser for insiderhandler

Figur 4a: Investtech-indekser for nordiske aktier med høj, middel og lav insider-score, svarende til algoritmisk køb/svag købsanbefaling, holdanbefaling og sælg/svag salgsanbefaling baseret på insiderhandler. Kursudvikling det seneste år frem til 5. april 2024.

Figur 4b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic High insider score (buy and weak buy) | 14,4 % | 13,7 % |

| Nordic Medium insider score (neutral) | 5,3 % | 6,6 % |

| Nordic Low insider score (sell and weak sell) | 2,2 % | 8,9 % |

Der er mange flere insiderkøb end insidersalg på markedet, og indekset med insiderkøb har per 5. april 261 medlemmer, mens indekset med insidersalg har 94 medlemmer.

I løbet af det seneste år er indekset med aktier med høj insiderscore steget med 14,4 procent. Det er langt over det foregående års stigning på 2,4 procent og tættere på gennemsnittet for det sidste årti på 13,7 procent. Indekset med insidersalg steg markant mindre, og steg 2,2 procent. Forskellen på 12,2 procentpoint er større end de 4,8 procentpoint, den har været de seneste ti år.

Grafen viser, at insiderkøb har været en god indikator det seneste år.

Investtech-indekser for volatilitet

Figur 5a: Investtech-indekser for nordiske aktier med forskellig volatilitet, opdelt i fem omtrent lige store grupper. Indekset "Mest volatile" er for eksempel de 20 procent af aktierne, der svinger mest. Kursudvikling det seneste år frem til 5. april 2024.

Figur 5b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Least volatile 20 percentile | 15,7 % | 14,7 % |

| Nordic Second least volatile 20 percentile | 18,0 % | 14,5 % |

| Nordic Middle volatile 20 percentile | 20,7 % | 13,9 % |

| Nordic Second most volatile 20 percentile | 4,7 % | 7,6 % |

| Nordic Most volatile 20 percentile | -13,6 % | -2,3 % |

Volatilitet er en egenskab ved aktier, der er forholdsvis konstant over tid. Hvis en aktie har svinget meget i en periode, er der stor sandsynlighed for, at den også vil svinge meget i den næste periode.

Der er ingen store overraskelser her. Som tidligere år har gruppen af de mest volatile aktier præsteret markant dårligere. Denne femtedel af aktierne er nede med 14 procent. Dette er langt svagere end de mindre volatile indekser. Sammenligner vi årets resultater med resultaterne fra de seneste ti år, ser vi, at de mindre volatile aktier er steget mere end normalt, og de volatile aktier er faldet mere end normalt. Selskaberne med moderat volatilitet har overrasket positivt det seneste år med et merafkast på omkring 7 procentpoint over det tiårige gennemsnit.

På tiårsgrafen kommer effekterne ligeledes tydeligt frem: De mest volatile aktier har klaret sig meget dårligere end de andre grupper. Her ser vi dog, at gruppen af de næstmest volatile aktier også har underpræsteret.

Grafen viser, at de mest volatile aktier har underpræsteret det seneste år. Det kan være fristende at købe sådanne aktier, der ofte har haft store fald tidligere, og hvor opadpotentialet kan være højt, men indekserne antyder, at det er en farlig strategi. Baseret på den langsigtede graf anses det som en korrekt strategi for langsigtede investorer at holde sig helt væk fra de mest volatile aktier.

Investtech-indekser for likviditet

Figur 6a: Investtech-indekser for nordiske aktier med forskellig likviditet, opdelt i fem omtrent lige store grupper. For Norge er f.eks. medianlikviditeten for aktierne i de fem forskellige indekser henholdsvis 0,9, 2,5, 6,0, 23 og 77 millioner kroner. Kursudvikling det seneste år frem til 5. april 2024.

Figur 6b: Som ovenfor, men det seneste årti frem til 5. april 2024.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Least liquid 20 percentile | 2,7 % | 8,5 % |

| Nordic Second least liquid 20 percentile | 2,6 % | 8,9 % |

| Nordic Middle liquid 20 percentile | 10,9 % | 10,6 % |

| Nordic Second most liquid 20 percentile | 15,8 % | 10,9 % |

| Nordic Most liquid 20 percentile | 12,4 % | 10,0 % |

Det seneste år er det ligevægtede Investtech-indeks for Nordens største selskaber oppe med omkring 12 procent (sort kurve i grafen). Indekset for de næststørste selskaber (mørkeblå kurve) er oppe med omkring 16 procent, mens de to grupper over småselskaber (lyseblå kurver), som handles for mellem cirka en halv og tre millioner kroner om dagen, kun er oppe rundt 3 procent.

Smallcap-selskaberne har altså udviklet sig markant svagere end bigcap-selskaberne de seneste 12 måneder. Ser vi på lang sigt, de seneste ti år, ser vi, at indekserne har fulgt hinanden godt og at der er små forskelle mellem grupperne.

Selvom smallcap-selskaberne ligesom det foregående år har underpræsteret i forhold til storselskaberne i den seneste periode, skal vi være forsigtige med at tro, at dette er en vedvarende ændring på markedet. Snarere har vi tro på, at den langsigtede statistik stadig gælder, og at smallcap-selskaberne igen vil udvikle sig i tråd med markedet.

Grupperne med små virksomheder klarede sig langt bedre i år end det foregående år, hvor indeksene faldt med 12 og 18 procent. Det kan være et tegn på, at small cap kan gøre det bedre i fremtiden, og i sidste ende hamle op med de store virksomheder, hvis man lægger tiårstallene til grund.

Opsummering

Trender har fortsat med at være en god indikator for, om aktier skal stige eller falde. Det har, ligesom teorien og tidligere statistik har vist, været korrekt at købe aktier i stigende trender og sælge aktier i faldende trender.

Aktier med høj teknisk score, altså algoritmisk købsanbefaling, har det seneste år klart klaret sig bedre end dem med neutral eller negativ anbefaling.

Også insiderhandler har været en god indikator, med positiv afkastning det seneste år for aktier med insiderkøb, mens aktier med insidersalg eller uden insiderhandler har udviklet sig negativt.

Meget høj volatilitet, som tidligere har været stærkt forbundet med lavere afkast, har fortsat indikeret en svag udvikling. Den mest volatile femtedel af de nordiske aktier har underpræsteret med omkring 30-35 procentpoint sammenlignet med de fire andre grupper det seneste år.

Småselskaberne har klaret sig meget dårligere end storselskaberne det seneste år. På lang sigt er der dog intet, der tyder på, at sådanne aktier vil fortsætte med at underpræstere.

Konklusjon

Som i det foregående års analyse, konkluderer vi, at indekserne hovedsageligt har fulgt udviklingsmønstret fra tidligere år, og at Investtechs analyser kan give gode input til, hvilke aktier der bør købes, sælges og undgås.

Investtech-indekserne og de statistiske forhold, der fremgår gennem dem, bekræfter vores strategi, der ligger til grund for Investtechs analyser: Køb aktier, der er teknisk positive, befinder sig i stigende trender og/eller er positive på insiderhandler. Sælg tilsvarende negative aktier. Undgå helt at investere i de mest volatile aktier.

Smallcap-aktier har underpræsteret i den seneste periode, mens de på lang sigt har klaret sig i tråd med større selskaber. Ud fra signalstatistikken i vores store forskningsprojekt fra 2021 så vi, at smallcap-aktier gav stærkere tekniske signaler end storselskaberne, og at der potentielt kunne opnås større afkast her. Vi anser det stadig som gunstigt at overvægte porteføljen mod smallcap, selvom man i visse perioder må acceptere store afvigelser fra referenceindekserne. Læs mere om signaler i smallcap vs. bigcap her.

Historiske resultater er ingen garanti for tilsvarende fremtidige resultater. Markederne kan ændre sig, og andre forhold kan komme til at gælde. Statistikken og opsummeringen for Investtech-indekserne det seneste år anses dog for at bekræfte resultaterne fra tidligere og understøtte, at disse effekter er vedvarende på markedet. Forskningsresultaterne og statistikken vil fortsat spille en central rolle i Investtechs subjektive anbefalinger i morgenrapporter, modelporteføljer og andre analysepublikationer.

Investtech-forskning: Investtech-indekserne - resultater 2022-2023

Af forskningssjef Geir Linløkken. Publiceret 26.05.2023

Abstract:

Investtech lancerede Investtech-indekserne i april sidste år. Her er den første forskningsartikel baseret på indekserne. Vi ser på, hvordan blandt andet trendstatus, insiderhandler og likviditet har påvirket afkastet det seneste år. Hovedkonklusionen er, at stigende trend, positiv teknisk score og insiderkøb har været forbundet med merafkast i den efterfølgende periode. Højvolatilitetsaktier har, som tidligere, præsteret betydeligt dårligere end mindre volatile aktier. Udviklingen for lavlikvide aktier har derimod givet betydeligt mindre afkast i forhold til mere likvide aktier.

Investtech-indekser

Siden april 2022 har Investtech opdateret en række ligevægtede indekser for aktier med forskellige tekniske og kvantitative egenskaber. Tanken er, at indekserne på en god måde viser, hvilket afkast man ville have opnået ved at følge kvantitative strategier mekanisk i aktiehandlen. Indekserne kan også vise, hvilke faktorer der driver markedet på kort sigt, og hvad der har givet god "pay off" nu.

Indeksernes medlemmer opdateres fuldstændigt automatisk med bestemte intervaller. Afkast beregnes automatisk hver handelsdag.

I modsætning til mange markedsindekser er Investtech-indekserne ligevægtede. Det betyder, at alle aktierne i udgangspunktet har samme vægt, uanset om det er et meget stort eller ret lille selskab. Indekserne kan være gode referenceindekser for investorer, der følger analyserne fra Investtech og fordeler deres penge på omtrent lige store poster i deres porteføljer.

Læs mere om Investtech-indekserne her!

Nedenfor følger resultaterne for alle Investtech-indekserne på Nordisk niveau. Graferne og tabellerne er pr. 15. maj 2023.

Investtech-indekser for de nordiske markeder

Figur 1a: Ligevægtede indekser for de nordiske markeder. Seneste år frem til 15. maj 2023.

Figur 1b: Som ovenfor, men det seneste årti frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Norway Equally weighted | -3,7 % | 7,4 % |

| Sweden Equally weighted | -10,8 % | 11,6 % |

| Denmark Equally weighted | 15,5 % | 14,5 % |

| Finland Equally weighted | -1,4 % | 10,6 % |

| Nordic Equally weighted | -4,6 % | 10,9 % |

|---|

Bemærk, at grafen for det seneste år nøjagtigt gælder det seneste kalenderår, mens tabellens værdi for det seneste år gælder for de seneste 252 dage, hvilket ikke helt svarer til et kalenderår. Derfor kan der være en lille forskel mellem grafen og tabellen.

Det ligevægtede nordiske samleindeks vil fungere som referenceindeks for alle de andre indekser. Det består pr. 15. maj 2023 af de 807 nordiske aktier med daglig gennemsnitlig omsætning på over en halv million kroner. Indeksets medlemmer opdateres kvartalsvis. Hver aktie tildeles en lige vægt i begyndelsen, og afkast beregnes dagligt.

For det forgangne år ser vi, at Danmark udviklede sig bedst med en stigning på 15,5 procent. Sverige var svagest med et fald på 10,8 procent, mens Norge og Finland samt Norden samlet set oplevede en svag nedgang.

Investtech-indekser for trend

Figur 2a: Investtech-indekser for nordiske aktier i stigende, faldende og sidelæns trend. Kursudvikling det seneste år frem til 15. maj 2023.

Figur 2b: Som ovenfor, men det seneste årti frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Rising trend | 8,1 % | 20,4 % |

| Nordic Horizontal trend | -0,3 % | 11,2 % |

| Nordic Falling trend | -10,6 % | -1,0 % |

Medlemmerne i trendindekserne opdateres månedligt. Indeksets udvikling for en måned bestemmes af, hvordan aktier med forskellige trendstatusser ved udgangen af den foregående måned udvikler sig.

Det seneste år er aktier i stigende trender steget med 8,1 procent. Det er 12,7 procentpoint bedre end referenceindeksen Nordic Equally weighted. Aktier i faldende trender har haft en dårlig udvikling med et fald på 10,6 procent, hvilket svarer til 6,0 procentpoint svagere end referenceindeksen.

Forskellen det seneste år mellem aktier i stigende trender og faldende trender er hele 18,7 procentpoint. Det er helt på linje med gennemsnittet for de seneste ti år, som er 21,4 procentpoint.

Tallene viser, at trendsignaler har fungeret godt det seneste år.

Investtech-indekser for teknisk score

Figur 3a: Investtech-indekser for nordiske aktier med høj, middel og lav teknisk score, svarende til algoritmisk køb /svag købsanbefaling, holdanbefaling og sælg /svag salgsanbefaling på mellemlang sigt. Kursudvikling det seneste år frem til 15. maj 2023.

Figur 3b: Som ovenfor, men det seneste årti frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic High tech score (buy and weak buy) | -0,4 % | 19,7 % |

| Nordic Medium tech score (neutral) | -9,6 % | 5,0 % |

| Nordic Low tech score (sell and weak sell) | -8,3 % | 2,5 % |

Det seneste år har aktier med høj teknisk score klart klaret sig bedre end aktier med neutral eller lav teknisk score. Aktier med købs- eller svag købsanbefaling fra Investtechs algoritmer har altså udviklet sig bedre end aktier med neutral eller negativ anbefaling. Forskellen ned til indekserne for de neutrale og negative aktier er 8 til 9 procentpoint. Det er en stor forskel, men lidt mindre end for den seneste tiårsperiode, hvor den var 14-16 procentpoint.

Tallene viser, at teknisk score-anbefalingerne har fungeret godt det seneste år, men lidt mindre godt end for den seneste tiårsperiode.

Investtech-indekser for insiderhandler

Figur 4a: Investtech-indekser for nordiske aktier med høj, middel og lav insider-score, svarende til algoritmisk køb/svag købsanbefaling, holdanbefaling og sælg/svag salgsanbefaling baseret på insiderhandler. Kursudvikling det seneste år frem til 15. maj 2023.

Figur 4b: Som ovenfor, men det seneste årti frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic High insider score (buy and weak buy) | 2,4 % | 16,1 % |

| Nordic Medium insider score (neutral) | -9,2 % | 8,7 % |

| Nordic Low insider score (sell and weak sell) | -4,1 % | 11,4 % |

Der er mange flere insiderkøb end insider-salg på markedet, og indekset med insiderkøb har per 15. maj 257 medlemmer, mens indekset med insidersalg har 69 medlemmer.

Det seneste år er indekset med aktier med høj insiderscore steget med 2,4 procent, mens indekset med insidersalg er faldet med 4,1 procent. Forskellen på 6,5 procentpoint er lidt større end de seneste ti år.

Grafen viser, at insiderkøb har været en god indikator det seneste år.

Investtech-indekser for volatilitet

Figur 5a: Investtech-indekser for nordiske aktier med forskellig volatilitet, opdelt i fem omtrent lige store grupper. Indekset "Mest volatile" er for eksempel de 20 procent af aktierne, der svinger mest. Kursudvikling det seneste år frem til 15. maj 2023.

Figur 5b: Som ovenfor, men det seneste tiår frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Least volatile 20 percentile | 0,2 % | 15,6 % |

| Nordic Second least volatile 20 percentile | 6,1 % | 15,8 % |

| Nordic Middle volatile 20 percentile | -0,2 % | 14,7 % |

| Nordic Second most volatile 20 percentile | -1,1 % | 10,3 % |

| Nordic Most volatile 20 percentile | -20,3 % | 1,8 % |

Volatilitet er en egenskab ved aktier, der er forholdsvis konstant over tid. Hvis en aktie har svinget meget i en periode, er der stor sandsynlighed for, at den også vil svinge meget i den næste periode.

Der er ingen store overraskelser her. Som tidligere år har gruppen af de mest volatile aktier præsteret markant dårligere. Denne femtedel af aktierne er nede med 22 procent. De andre grupper er alle omkring nul.

På tiårsgrafen kommer effekterne ligeledes tydeligt frem: De mest volatile aktier har klaret sig meget dårligere end de andre grupper. Her ser vi dog, at gruppen af de næstmest volatile aktier også har underpræsteret.

Grafen viser, at de mest volatile aktier har underpræsteret det seneste år. Det kan være fristende at købe sådanne aktier, der ofte har haft store fald tidligere, og hvor opadpotentialet kan være højt, men indekserne antyder, at det er en farlig strategi. Baseret på den langsigtede graf anses det som en korrekt strategi for langsigtede investorer at holde sig helt væk fra de mest volatile aktier.

Investtech-indekser for likviditet

Figur 6a: Investtech-indekser for nordiske aktier med forskellig likviditet, opdelt i fem omtrent lige store grupper. For Norge er f.eks. medianlikviditeten for aktierne i de fem forskellige indekser henholdsvis 0,9, 2,5, 6,0, 23 og 77 millioner kroner. Kursudvikling det seneste år frem til 15. maj 2023.

Figur 6b: Som ovenfor, men det seneste årti frem til 15. maj 2023.

| Indeksnavn | Afkast det seneste år | Årligt afkast det seneste årti |

| Nordic Least liquid 20 percentile | -18,1 % | 11,0 % |

| Nordic Second least liquid 20 percentile | -12,0 % | 11,4 % |

| Nordic Middle liquid 20 percentile | -2,8 % | 12,7 % |

| Nordic Second most liquid 20 percentile | 10,7 % | 12,7 % |

| Nordic Most liquid 20 percentile | 9,1 % | 11,5 % |

Det seneste år er det ligevægtede Investtech-indeks for Nordens største selskaber oppe med omkring 5 procent (sort kurve i grafen). Indekset for de næststørste selskaber (mørkeblå kurve) er oppe med omkring 7 procent, mens de to grupper over småselskaber (lyseblå kurver), som handles for mellem cirka en halv og tre millioner kroner om dagen, er nede med mellem 12 og 18 procent.

Smallcap-selskaberne har altså udviklet sig markant svagere end bigcap-selskaberne de seneste 12 måneder. Ser vi på lang sigt, de seneste ti år, ser vi, at indekserne har fulgt hinanden godt og at der er små forskelle mellem grupperne.

Selvom smallcap-selskaberne har underpræsteret i forhold til storselskaberne i den seneste periode, skal vi være forsigtige med at tro, at dette er en vedvarende ændring på markedet. Snarere har vi tro på, at den langsigtede statistik stadig gælder, og at smallcap-selskaberne igen vil udvikle sig i tråd med markedet.

Opsummering

Trender har fortsat med at være en god indikator for, om aktier skal stige eller falde. Det har, ligesom teorien og tidligere statistik har vist, været korrekt at købe aktier i stigende trender og sælge aktier i faldende trender.

Aktier med høj teknisk score, altså algoritmisk købsanbefaling, har det seneste år klart klaret sig bedre end dem med neutral eller negativ anbefaling.

Også insiderhandler har været en god indikator, med positiv afkastning det seneste år for aktier med insiderkøb, mens aktier med insidersalg eller uden insiderhandler har udviklet sig negativt.