Verktøy

Topp 50

Topp 50 viser de beste aksjene basert på Investtechs kvantitative analysesystem. Dette er aksjer som i følge investorpsykologi skal stige de neste ukene eller månedene.

Investtech beregner en teknisk poengsum, kalt score, for hver aksje basert på analyse av kursgrafen. Det aller viktigste bidraget til denne poengsummen kommer fra trend. Andre viktige forhold som teller mye er støtte og motstand, kursformasjoner og volumutvikling. Teknisk score vil ha en verdi mellom –100 for maksimalt negative aksjer, og +100 for maksimalt positive aksjer. En score over 50 tilsvarer en kjøpsanbefaling, mellom 25 og 50 tilsvarer svak kjøp, mens –25 til +25 er nøytral.

Topp 50 er aksjene med høyest teknisk score.

Merk at det ofte er lite som skiller en aksje med for eksempel 80 i score og en med 70 i score. Man bør dermed ikke legge så stor vekt på om en aksje er på plass én eller plass 20, hvis begge har en relativt høy score. Da bør man heller legge vekt på aksjens risikoaspekter slik som likviditet og volatilitet, samt egne porteføljeønsker.

Fra headeren på tabellen kan du velge mellom Kjøpskandidater og Salgskandidater.

Du kan også velge mellom Kort sikt, Mellomlang sikt, Lang sikt og Totalanalyse, avhengig av hva som er inkludert i abonnementet ditt. Kort sikt krever Traderabonnement, mens Totalanalyse krever Professionalabonnement.

Modellporteføljen

Fakta

- Modellporteføljen er en fiktiv portefølje, uten reelle investeringer på børs.

- Oppdatering gjøres fredager før børsens åpning. Handler gjøres til siste handelsdags sluttkurs, det vil vanligvis si torsdagens sluttkurs.

- Hver aksje vektes likt og vektene blir rebalansert hver dag.

- Porteføljens avkastning blir oppdatert hver kveld.

- Det brukes en kurtasje på 0.2% ved hver handel. Det beregnes ikke kurtasje ved rebalansering av porteføljen.

- Porteføljeansvarlig er forskningssjef Geir Linløkken.

- Det markeres med tegnet # når Investtech Invest eller nærstående eier aksjer i selskapet.

- For mer informasjon se Investtechs portføljeregler (på engelsk).

Nøkkelinformasjon

- God historisk avkastning på lang sikt.

- Risiko på linje med børs og god sektorspredning.

- Mellomlang holdetid, ofte én til seks måneder per aksje.

- Består av aksjer som er teknisk positive og/eller positive på innsidehandler.

- Holder gode investeringer lenge, men selger raskt ved tap.

- Aktiv stockpicking.

- Oppdatering gjøres fredager før børsens åpning. Handler gjøres til siste handelsdags sluttkurs, det vil vanligvis si torsdagens sluttkurs.

- God inspirasjonskilde for langsiktige investorer som har en moderat risikoprofil på sine investeringer.

For investorer som er mer kortsiktige eller søker stort avkastningspotensial, se Investtechs Tradingideer (krever Trader- eller Professionalabonnement).

Hold-deg-unna-porteføljen

Fakta

- Hold-deg-unna-porteføljen er en fiktiv portefølje, uten reelle investeringer på børs.

- Oppdatering gjøres fredager før børsens åpning. Handler gjøres til siste handelsdags sluttkurs, det vil vanligvis si torsdagens sluttkurs.

- Hver aksje vektes likt og vektene blir rebalansert hver dag.

- Porteføljens avkastning blir oppdatert hver kveld.

- Det brukes en kurtasje på 0.2% ved hver handel. Det beregnes ikke kurtasje ved rebalansering av porteføljen.

- Porteføljeansvarlig er forskningssjef Geir Linløkken.

- Det markeres med tegnet # når Investtech Invest eller nærstående eier aksjer i selskapet.

- For mer informasjon se Investtechs porteføljeregler (på engelsk).

Nøkkelinformasjon

- Svært negativ avkastning på lang sikt.

- Består av aksjer som er teknisk negative og/eller negative på innsidehandler, og/eller har høy nedsiderisiko.

- Holder dårlige investeringer lenge, men selger raskt ved gevinst.

- Gjennomsnittlig holdetid cirka en og en halv måned per aksje.

- Aktiv stockpicking med porteføljeoppdatering hver fredag før børsåpning.

- Inneholder aksjer som de fleste investorer bør holde seg unna.

Investtechs Tradingidéer

Fakta

- Tradingidéer er kortsiktige anbefalinger basert på Investtechs kvantitative analyser og analytikers subjektive vurderinger.

- Aksjene velges fredager før børsens åpning. Oppgitte kurser er siste kjente kurs, det vil vanligvis si torsdagens sluttkurs.

- Ansvarlig analytiker er forskningssjef Geir Linløkken.

- Det markeres med tegnet # når Investtech Invest eller nærstående eier aksjer i selskapet.

Nøkkelinformasjon

- God historisk avkastning.

- Høy risiko.

- Består av de fem beste aksjene på en til to ukers sikt.

- Basert på teknisk analyse og innsidehandelanalyse.

- Kan inneholder aksjer uten direkte kjøpssignaler, for å få større oppside.

- God inspirasjonskilde for aktive investorer som tåler høy risiko.

Aksjeutvelgelse

Aksjeutvelgelse er det beste stock-picking-verktøyet Investtech har når man vil finne aktuelle aksjer å kjøpe.

Øverst velger du hvilken tidshorisont du vil se på og hvilke markeder og sektorer som skal være med. Filtrene er så delt i tre grupper: generelle kriterier, tekniske kriterier og finansielle kriterier.

Markeder

Du kan angi hvilke markeder du vil selektere aksjer fra. For eksempel kan du angi Oslo, Stockholm og København. Da vil du få aksjer fra hele Norden som passer kriteriene dine, og dermed kunne få enda bedre aksjer enn om du selekterer fra bare ett marked.

Når børsen er litt svak, eller har gått sidelengs over en lang periode, kan det være vanskelig å finne svært gode aksjer i mindre markeder. Med flere markeder er det lettere å finne gode aksjer. Spesielt norske og danske brukere, vil få et mye bredere utvalg.

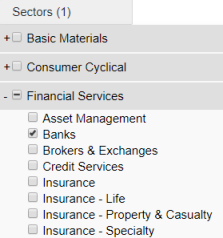

Sektorer

I utgangspunktet inneholder rapporten alle typer selskaper, uavhengig av sektorer eller bransjer. Du kan imidlertid spesifisere overordnede sektorer, som Finans eller Energi, eller detaljerte bransjer som Forsikring eller Oljeboring. Da får du bare aksjene innen disse sektorene, som også passer med de øvrige kriteriene.

Ved å kombinere Markeder og Sektorer, kan du for eksempel få rangerte lister med de beste bankaksjene i Norden.

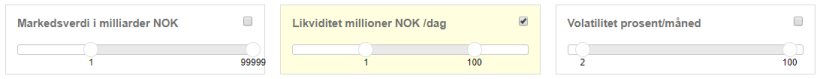

Filtre

For hver gruppe angir du kriterier ved å klikke dem av eller på. Et aktivt filter vises med farge, mens inaktivt er nøytralt. Klikk og dra for å velge verdi på filtrene.

Aktivt filter i midten og inaktivt til venstre og høyre.

Generelle kriterier

De generelle kriteriene brukes for å angi størrelsen, likviditeten og volatiliteten på selskapene du søker. Det er lettere å handle i store og likvide selskaper, men de beste mulighetene finnes ofte i mindre selskaper. Volatiliteten måles i prosent per måned og angir hvor mye kursen har svingt historisk. Store kurssvingninger innebærer høy risiko, men samtidig ofte god oppside.

Tekniske kriterier

Under tekniske kriterier angir du kriterier som går på investoradferd og optimismeutviklingen i aksjene, tolket gjennom aksjenes kursdiagrammer. Teknisk poengsum er en samlevurdering, beregnet kvantitativt av Investtechs datamaskiner. I algoritmen her inngår for eksempel både trend, støtte og motstand, volumutvikling og kjøpssignaler fra kursformasjoner. Investtech har forskning som viser at signaler fra trend, momentum og volumbalanse er statistisk viktige, og du kan sette egne kriterier på alle disse om du ønsker.

Formålet med å angi tekniske kriterier, er å finne aksjer som timingmessig er gode kjøp. Teknisk analyse tilsier at optimismen hos investorene i slike aksjer er økende, og at kursene dermed skal fortsette opp de kommende ukene og månedene.

Finansielle kriterier

Under finansielle kriterier angir du kriterier som går på selskapenes verdsetting. Dette er kriterier som brukes mye innen fundamental aksjeanalyse.

Formålet med å angi finansielle kriterier, er å finne aksjer som er billige ut fra regnskapstall. Mange slike aksjer er, av fundamentalanalytikere, forventet å stige på lang sikt. Merk at finansielle nøkkeltall kan variere mye fra bransje til bransje, og at det ofte er nødvendig med bransjekunnskap og kunnskap om de enkelte selskapene for å kunne tolke nøkkeltallene godt.

Forklaring til tabellen

Tabellen sorteres automatisk på teknisk poengsum. Klikk på overskriftene for å sortere på de andre kolonnene.

Teknisk poengsum: Teknisk vurdering av aksjen gjort automatisk av Investtechs dataprogrammer. Vurderingen går på en skala fra -100 til 100, der verdier lavere enn -50 anses som "salgskandidat", mellom -50 og -25 som "svak salgskandidat", mellom -25 og 25 som "nøytral", mellom 25 og 50 som "svak kjøpskandidat" og over 50 som "kjøpskandidat".

CAP: Kapitalisert verdi er markedsverdi i milliarder kroner, beregnet som aksjekurs ganger antall utestående aksjer.

Likviditet: Gjennomsnittlig daglig omsetning i millioner kroner, euro eller dollar over den siste måneden.

Volatilitet: Gjennomsnittlig forskjell mellom høyeste og laveste kurs på månedsbasis, beregnet for det siste året. Volatilitet er et vanlig mål på risiko.

Rsi21: 21-dagers relative strength index. Størrelsen brukes som et mål på aksjens kortsiktige momentum.

Volbal: 22-dagers volumbalanse. Måler sammenhengen mellom volum og kursbevegelse.

Yield: Direkteavkastning - utbytteprosent. Direkteavkastning er selskapets aksjeutbytte i forhold til aksjekursen. Den er et mål for avkastning til aksjeeierne. Direkteavkastning beregnes som Utbytte per aksje / Aksjekurs.

P/E: P/E står for Price/Earnings, altså pris i forhold til resultat. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til selskapets overskudd.

P/S: P/S står for Price/Sales, altså pris i forhold til omsetning. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til selskapets omsetning.

P/B: P/B står for Price/BookValue, altså pris i forhold til egenkapital. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til bokført egenkapital.

Samlet: Linjen viser summen av markedsverdi og daglig likviditet for alle aksjene. Verdien for kolonnene Teknisk poengsum, Volatilitet, RSI, VolBal og Yield er vektet gjennomsnitt, med kapitalisert verdi som vekt. Verdien for kolonnene P/E, P/S og P/B er beregnet som summen av markedsverdi (P) dividert med summen av henholdsvis Earnings (E), Sales (S) og BookValue (B).

Gjennomsnitt: Middelverdien for alle aksjene.

Median: Medianverdien for alle aksjene.

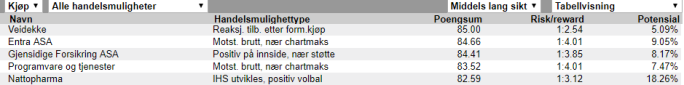

Handelsmuligheter

Enkelte ganger kan aksjer vise kombinasjoner av tekniske forhold som sterkt indikerer bestemte kursbevegelser. Det er sjeldent at slike kombinasjoner opptrer, men når de gjør det, vil man ofte ha muligheter for å gjøre meget gode handler. Dette kalles handelsmuligheter. Aksjer med handelsmuligheter vil ofte ha stor oppside samtidig som nedsiden er liten.

Investtech har systemer for å identifisere ti forskjellige typer av handelsmuligheter. Når du velger tjenesten fra venstremenyen, vil alle de forskjellige typene vises i listen. Du kan klikke i headeren på tabellen for å velge en bestemt type. Klikk i headeren for å velge mellom kort sikt, mellomlang sikt og lang sikt.

For hver aksje i listen angis følgende informasjon:

Poengsum: Hver handelsmulighet gis en poengsum mellom 0 og 100. Denne vises både i tabelloversikten og på detaljsiden. Jo høyere denne poengsummen er, jo bedre tilfredsstiller aksjen kriteriene som teoretisk definerer handelsmuligheten, og jo bedre anses muligheten for å gjøre en god handel i aksjen. Merk at det er flere av de tekniske indikatorene som måles per aksje som ikke inngår i beregning av poengsum for handelsmuligheten. Flere av disse, for eksempel støtte og motstand, trendretning og volumbalanse, kan bety mye for aksjens tekniske bilde. Det er derfor ikke slik at handelsmulighetene med de høyeste poengsummene automatisk vil gi de beste handlene. Du bør derfor se på helhetsbildet, kort og lang sikt, og gjerne også vurdere fundamental informasjon før du handler. Merk også at risiko ikke inngår i poengberegningen. To aksjer med samme poengsum kan dermed ha svært forskjellig risiko. Aksjer med meget dårlig likviditet blir imidlertid ekskludert som handelsmuligheter, men det er fortsatt relativt lave krav på likviditetssiden for å komme med. Det er satt en grense på 70 poeng for at en handelsmulighet skal anses så god at den blir listet i oversikten. Institusjonelle brukere kan imidlertid overstyre denne grensen under "profil".

Risk/reward forhold: På norsk er dette belønning-for-risiko-forhold, og beregnes som oppside i forhold til nedside, det vil si avkastning ved en vellykket investering (salg til målkurs) i forhold til avkastning ved en mislykket investering (salg til stop loss). Nedsiden settes alltid til 1, så jo høyere oppsiden er, jo høyere avkastning får man ved en vellykket investering.

Potensial: Oppside i prosent. Beregnes som prosentvis oppgang fra anbefalt kjøpskurs til målkurs. Vær oppmerksom på at aksjer med høy oppside også gjerne har høy risiko.

Går du inn på en enkelt handelsmulighet, får du se anbefalt kjøpskurs, målkurs og stop loss. Da får du konkrete forslag på hvor aksjen kan kjøpes og selges, og du har mulighet til å vurdere oppside mot nedside. Det angis også en antatt tidshorisont for en eventuell investering, samt forhold som styrker eller svekker aksjen.

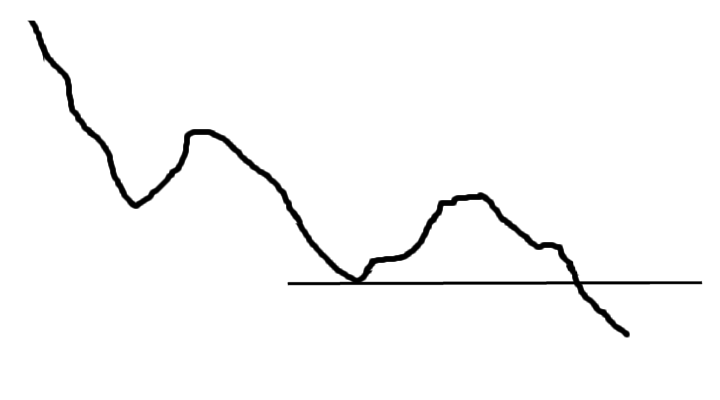

Oversolgt RSI og kurs nær støtte

En aksje som er oversolgt har falt mye på kort tid, og indikeres å reagere opp. Kurs nær støtte tilsier at kursen skal stige. Samtidig kan man sette en stop loss like under støtten, slik at nedsiden blir liten.

Teori: RSI står for Relative Strength Index og defineres som 100 ganger summen av de siste N dagers oppgang dividert med (summen av de siste N dagers oppgang pluss summen av de siste N dagers nedgang), der N er 14, 21 eller 90 for henholdsvis kort, mellomlangt og langt chart. Oversolgt RSI, dvs lave RSI-verdier, betyr at kursen i det siste har falt mye uten reaksjoner opp underveis. Det har vært for mye fokus på negative ting, og selgerne har styrt aksjen fullstendig. Dette kan ikke vedvare, og aksjen bør snart få en reaksjon opp.

At kursen er nær støtte, betyr at tidligere når kursen har vært på disse nivåene, har den fått en reaksjon opp. Mange som ikke var med på forrige oppgang, vil være tilbøyelige til å kjøpe nå, og de som kjøpte forrige gang, men har solgt seg ut i mellomtiden, vil kjøpe på nytt nå.

Når disse kriteriene opptrer samtidig, har vi et sterkt signal om at kursen skal opp. Samtidig har vi mulighet til å investere med lav risiko, ved å sette stopp loss rett under støtten.

Poengsum: Jo nærmere kursen er støtten, og jo sterkere denne støtten er, desto høyere poengsum. RSI må i tillegg være lav og volumbalansen og forholdet mellom volumtopper og kurstopper bør være positive. Det er i tillegg positivt om det er dannet bunnpunkter i kurs eller RSI.

Kjøpskurs: Settes fra støttenivået og en "normalbevegelse" oppover. En "normalbevegelse" er definert som hvor langt kursen i gjennomsnitt beveger seg i løpet av en periode som er omtrent en hundredel av chartets lengde.

Målkurs: Settes til estimert teoretisk maksimumskurs gitt at kursen utvikler seg som lett farget random walk i 20% av chartets lengde. Dette utgjør normalt 15-30 prosent av chartets høyde.

Stop loss: Settes ca en normalbevegelse under støttenivået.

Tidshorisont: Settes fra 14 til 20% av chartets lengde.

Positiv divergens mellom RSI og kurs og kurs nær støtte

Positiv divergens mellom RSI og kurs tilsier at kursen skal stige. Kurs nær støtte tilsier at kursen skal stige. Samtidig kan man sette en stop loss like under støtten, slik at nedsiden blir liten.

Teori: Med RSI måler man i hvilken grad det er kjøperne eller selgerne som har styrt kursen i det siste. Lave verdier betyr at selgerne har styrt kursen, mens høye verdier betyr at kjøperne har styrt kursen. Når RSI-kurven stiger betyr det at kjøpsinteressen øker og at kjøperne, relativt sett, får mer å si for kursfastsettelsen. Hvis dette skjer samtidig som kursen går sidelengs, eller til og med faller, anses det som et tidlig signal på en mulig vending opp i kursen.

At kursen er nær støtte, betyr at tidligere når kursen har vært på disse nivåene, har den fått en reaksjon opp. Mange som ikke var med på forrige oppgang, vil være tilbøyelige til å kjøpe nå, og de som kjøpte forrige gang, men har solgt seg ut i mellomtiden, vil kjøpe på nytt nå.

Når disse kriteriene opptrer samtidig, har vi et sterkt signal om at kursen skal opp. Samtidig har vi mulighet til å investere med lav risiko, ved å sette stopp loss rett under støtten.

Poengsum: Graden av divergens mellom RSI og kurs er viktig i poengberegningen. Dessuten bør kursen være nær støttelinjen og støtten bør være sterk. Det legges i tillegg vekt på volumbalanse og forholdet mellom volumtopper og kurstopper. Også trend og formasjoner teller med i poengberegningen.

Kjøpskurs: Settes fra støttenivået og en "normalbevegelse" oppover. En "normalbevegelse" er definert som hvor langt kursen i gjennomsnitt beveger seg i løpet av en periode som er omtrent en hundredel av chartets lengde.

Målkurs: Settes til estimert teoretisk maksimumskurs gitt at kursen utvikler seg som lett farget random walk i 20% av chartets lengde. Dette utgjør normalt 15-30 prosent av chartets høyde.

Stop loss: Settes ca en normalbevegelse under støttenivået.

Tidshorisont: Settes fra 14 til 20% av chartets lengde.

Kjøpssignal fra rektangelformasjon i stigende trend

En stigende trend indikerer at investorene blir stadig mer positive og at kursen skal fortsette opp innenfor trendkanalen. Kjøpssignal fra rektangelformasjon indikerer oppgang også på kort sikt.

Teori: En aksje som ligger i en stigende trendkanal, forventes å stige videre innenfor kanalen. Når en rektangelformasjon utvikles, dannes et motstandsområde med overvekt av selgere nær taket av rektangelet. Når kursen stiger gjennom motstanden betyr det av disse selgerne har fått tømt seg. Kjøpersiden er fortsatt like stor, men det er nå et underskudd av selgere slik at kursen dras videre opp. Hvis man er rask og kommer inn til en kurs nær støtten fra rektangelet, får man en god inngangskurs og kan sette en tett stopp loss. Hvis kursen har steget mye etter bruddet på rektangelet kan det være bedre å avvente en reaksjon tilbake før man går inn.

Poengsum: Formasjonens og trendens kvalitet, dvs grad av likhet med en teoretisk ideell formasjon og trend, er viktig i poengberegningen. Størrelsen på formasjonen og hvor lenge det er siden den ble brutt, er også viktige bidrag til poengsum. En kurs nær støtten fra formasjonen gir høyere poengsum enn en kurs nær formasjonsobjektivet. Det teller negativt hvis kursen har vært under støttelinjen etter bruddet. Det er også negativt hvis andre formasjoner er dannet etter bruddet.

Kjøpskurs: Settes til støtten fra formasjonen og et lite stykke oppover (ca 20% av formasjonshøyden).

Målkurs: Settes til 90-125% av objektivet fra formasjonsbruddet.

Stop loss: Settes til 20% av formasjonens høyde under formasjonens signalnivå, dvs ca en femtedel nede i formasjonen. Hvis man ønsker større slingringsmonn, kan en passende stop loss være rett under midten av formasjonen.

Tidshorisont: Fra 40% til 80% av formasjonens lengde.

Rektangelformasjon under utvikling i stigende trend og kurs nær rektangelstøtte

En rektangelformasjon i en stigende trend dannes når investorene trenger en pause fra oppgangen. Ved å kjøpe nær gulvet i rektangelet, er oppsiden stor, både på kort og lang sikt.

Teori: Som beskrevet under "Stigende trend og kurs nær støtte" forventes en aksje som ligger i en stigende trendkanal å stige videre innenfor kanalen. Når aksjen utvikler en rektangelformasjon, ses dette kun på som en konsolidering eller pause før oppgangen fortsetter. Dette gjelder selv om trenden brytes under utviklingen av rektangelformasjonen, men det er da noe større risiko for brudd ned. Ofte stiger kursen raskt når en rektangelformasjon først brytes. Dermed vil man få en betydeligere bedre inngangskurs dersom man kjøper før bruddet. Aller best kurs får man dersom man får kjøpt nær gulvet i rektangelformasjonen. En passende stop loss kan settes rett under gulvet, slik at nedsiden blir lav og risk/reward høy. Forsiktige investorer kan velge å gå ut av aksjen ved taket i rektangelformasjonen, mens de som ønsker høyest mulig avkastning bør sitte til objektivet fra formasjonen nås.

Poengsum: Formasjonens og trendens kvalitet, dvs grad av likhet med en teoretisk ideell formasjon og trend, er viktig i poengberegningen. En kurs nær gulvet i rektangelet gir høyere poengsum enn en kurs nær taket. Det er positivt hvis kursen ligger bra plassert i forhold til horisontale støtte- og motstandsnivåer, eller hvis RSI er oversolgt. Det trekker ned hvis kursen har brutt ut av den stigende trendkanalen.

Kjøpskurs: Settes til støtten fra formasjonen og et lite stykke oppover (ca 30% av formasjonshøyden).

Målkurs: Nedre målkurs settes til taket i rektangelformasjonen og øvre settes til objektivet fra rektangelformasjonen ved et brudd opp.

Stop loss: Settes til 20% av rektangelets høyde under gulvet i rektangelet.

Tidshorisont: Fra 40% (nedre målkurs) til 120% (øvre målkurs) av formasjonens lengde.

Omvendt-hode-og-skuldre-formasjon under utvikling og positiv volumbalanse

Omvendt hode-og-skuldre-formasjoner varsler vending fra fallende til stigende trender. Ved å kjøpe tidlig, før noe egentlig signal gis, er oppsiden stor. Det vil være usikkerhet om signalet virkelig blir utløst, men positiv volumbalanse indikerer ofte at kjøperne er aggressive.

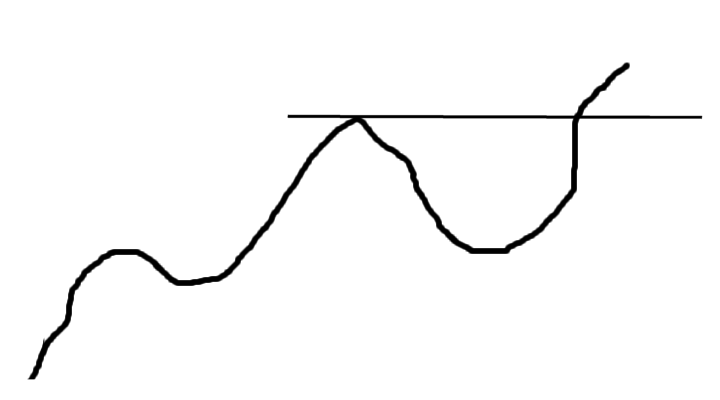

Teori: Omvendt-hode-og-skuldre (engelsk Inverted Head and Shoulders - IHS) er en trendreverseringsformasjon og signaliserer en reversering fra en fallende trend til en stigende trend, eller med andre ord, innledning av en stigende trend. Tanken er at aksjen har vært negativ over lengre tid og at det har vært fokus på negative nyheter og svakere framtidsutsikter. Dette fører til at investorene både i den venstre skulder og i hodet presser kursen ned til bunner som er lavere enn tidligere bunner. Ved oppgangen i hodet, stiger imidlertid kursen helt opp på nivå med den tidligere toppen. I en fallende trend skal etterfølgende topper være lavere enn hverandre, så dette er dermed et tidlig signal på avslutning av den fallende trenden. Når så kursen i høyre skulder danner et bunnpunkt som er høyere enn bunnen i hodet, har vi en indikasjon på at en stigende trend har begynt. Bekreftelsen får vi ved brudd opp gjennom halslinjen, for da vil også neste topp være høyere enn foregående topp. Det er imidlertid ofte mye å tjene på å gå inn allerede mens den omvendte-hode-og-skuldre-formasjonen er under utvikling, siden kursen ofte går raskt videre når motstanden ved halslinjen blir brutt.

Positiv volumbalanse indikerer isolert sett at trenden er stigende, eller at en fallende trend går mot slutten. Derfor anses risk/reward-forholdet som attraktivt når begge disse forholdene opptrer på likt, dvs når vi har en omvendt-hode-og-skuldre-formasjon under utvikling og volumbalansen er positiv.

Poengsum: Formasjonens og trendens kvalitet, dvs grad av likhet med en teoretisk ideell formasjon og trend, er viktig i poengberegningen. En kurs nær bunnen i den høyre skulderen gir høyere poengsum enn en kurs nær halslinjen. Volumbalanse og korrelasjon mellom kurs og volumutvikling er viktige bidrag til den samlede poengsummen. Det er positivt hvis kursen ligger bra plassert i forhold til horisontale støtte- og motstandsnivåer, men dette gis ikke stor vekt. Likeså er det positivt om RSI er lav. Det trekker ned på poengsummen hvis formasjonen opptrer nær maksimum i chartet, fordi kursen da umulig kan ha falt noe særlig forut for dannelsen av formasjonen. Det er også negativt hvis formasjonen er meget stor i forhold til trenden.

Kjøpskurs: Settes fra støtten i høyre skulder til midtveis opp mot halslinjen.

Målkurs: Nedre målkurs settes til halslinjen og øvre settes til objektivet fra omvendt-hode-og-skuldre-formasjonen.

Stop loss: La "skulderhøyden" være definert som høyden mellom støtten i skuldrene og motstanden i hodet. Stop loss settes til 20% av skulderhøyden under støtten i høyre skulder.

Tidshorisont: Fra 40% (nedre målkurs) til 120% (øvre målkurs) av formasjonens lengde.

Reaksjon tilbake til støtte etter kjøpssignal fra formasjon

Kjøpssignal fra en kursformasjon indikerer økende optimisme og en videre oppgang for aksjen. Kursen har nå reagert tilbake på kort sikt og man har mulighet for å få en god inngangskurs ved å kjøpe like over støtten ved formasjonen.

Teori: Når en kursformasjon blir brutt, betyr det ofte at psyken til markedsaktørene samlet sett er i en spesiell tilstand. Dette kan for eksempel være at mange sitter å angrer på at de ikke har kjøpt før, eller angrer på at de har solgt for tidlig. Generelt kan vi si at når et motstandsnivå blir brutt, er alle selgerne som (kanskje av fundamentale grunner) har sittet på dette nivået, borte. Selgersiden er dermed borte, mens kjøpersiden fortsatt er der. Når et kjøpssignal fra en formasjon blir utløst, fører det dermed ofte til at kursen raskt stiger videre. Det kan da være vanskelig å komme seg inn til gode kurser. Av og til får vi imidlertid en reaksjon tilbake etter et formasjonsbrudd. Man får dermed en ny mulighet til å bli med, og denne gangen til gode inngangskurser. Man kan også investere til lav risiko dersom man setter stop loss til like under støtten fra formasjonen.

Poengsum: Ved ideelle handelsmuligheter av denne typen, har kursen nesten, men ikke helt nådd objektivet fra formasjonen, og nå reagert tilbake slik at den ligger relativt nær støtten fra formasjonen. Det gis en lavere poengsum hvis kursen allerede har nådd objektivet før den har reagert tilbake igjen. Høy kvalitet på formasjonen, dvs at formasjonen ligner bra på en teoretisk perfekt formasjon, gir høy poengsum. Størrelsen på formasjonen og alder, dvs hvor lenge det er siden den ble brutt, bidrar også til poengsum. Volumbalanse og sammenheng mellom volumtopper og kurstopper er også viktig i poengberegning. Det teller negativt hvis kursen har vært under støttelinjen etter bruddet. Det er også negativt hvis andre formasjoner er dannet etter bruddet.

Kjøpskurs: Settes til støtten fra formasjonen og et lite stykke oppover (ca 20% av formasjonshøyden).

Målkurs: Settes til 90-125% av objektivet fra formasjonsbruddet.

Stop loss: Settes til 20% av formasjonens høyde under formasjonens signalnivå, dvs 20% under støtten fra formasjonen.

Tidshorisont: Fra 30% til 60% av formasjonens lengde. Det brukes de samme prosentene for alle typer formasjoner, selv om signaler fra rektangler generelt nås raskere enn signaler fra dobbel-bunn-formasjoner og omvendt-hode-og-skuldre-formasjoner.

Motstand brutt og kurs nær chartmaks

Brudd på motstand er et kjøpssignal. Når kursen ligger nær chartmaks har investorene funnet grunner til å kjøpe aksjen tross rekordnivåer. Det er lite eller ingen motstand over dagens nivå og en videre oppgang indikeres.

Teori: Tidligere topper i kursen er viktig for definisjon av motstandsnivåer. Her tenker mange at kursen falt sist den var på dette nivået og at aksjen var dyr, og at den dermed skal ned igjen nå også. Høyt akkumulert volum på et bestemt kursnivå er også viktig for definisjon av motstand. Her er det sannsynlig at mange ønsker å selge igjen når kursen når dette nivået - enten for å gjenta et godt salg fra tidligere, eller for å komme seg ut uten tap. Ved motstandsnivåer er det dermed et overskudd av selgere. Når kursen bryter opp gjennom motstanden betyr det at selgerne på dette nivået har fått solgt aksjene sine. Det er fortsatt kjøperinteresse, og kursen stiger videre siden det nå er et underskudd av selgere. Hvis motstand brytes nær toppen i chartet betyr det at det er svært lite motstand over dagens kurs. Kanskje betyr det også at kursen har nådd en ny rekordnotering, slik at det ikke er motstand i det hele tatt. Kursen blir dermed ikke lenger hindret av selgere som skal komme seg ut uten tap, og aksjen kan raskt gå videre.

Poengsum: Det viktigste i poengberegningen er styrken på motstanden som er brutt, avstanden fra kursen og ned til dette nivået, og avstanden fra kursen og opp til maksimumskurs i chartet. I tillegg teller trend, eventuelle formasjoner og volumutvikling.

Kjøpskurs: Settes fra støttenivået og en "normalbevegelse" oppover. En "normalbevegelse" er definert som hvor langt kursen i gjennomsnitt beveger seg i løpet av en periode som er omtrent en hundredel av chartets lengde.

Målkurs: Settes til estimert teoretisk maksimumskurs gitt at kursen utvikler seg som lett farget random walk i 20% av chartets lengde. Dette utgjør normalt 15-30 prosent av chartets høyde.

Stop loss: Settes ca en normalbevegelse under støttenivået.

Tidshorisont: Settes fra 14 til 20% av chartets lengde.

Kjøpssignal etter falskt salgssignal

Kjøpssignal etter falskt salgssignal er ofte et svært kraftig signal. Signalet indikerer at investorene er på vei til å bli positive. En videre oppgang indikeres, samtidig som det ikke er langt ned til støtte.

Teori: Et salgssignal fra en kursformasjon utløses når et viktig støttenivå blir brutt. Psykologien blant markedsaktørene og selskapets posisjon i sin businessyklus tilsier da at kursen skal videre ned. Dette får mange investorer til å selge seg ut. Hvis kursen likevel ikke faller ned til objektivet fra formasjonen, men i stedet vender opp, indikerer dette ofte at ny og positiv informasjon har kommet til, og at nye investorer er på vei inn. Salgssignalet var falskt. Det er få ting som er så irriterende som at aksjen man nettopp har solgt, stiger kraftig. Men aksjen er jo dyrere nå enn da man solgte, så flesteparten av de som solgte på bruddet ned blir stående på sidelinjen. Aksjen stiger likevel videre og bryter opp på motsatt side av formasjonen. Selgerne som lå ved formasjonsmotstanden er borte, det er underskudd av selgere og et kjøpssignal er utløst. Det som er spesielt nå er at også selgerne under gulvet i formasjonen er borte, slik at det blir enda større ubalanse mellom kjøpere og selgere enn ved et vanlig kjøpssignal. En videre oppgang indikeres, og man har mulighet til å sette en tett stop loss rett under taket i formasjonen.

En annen måte dette kan forklares på er at nyhetsflommen rundt selskapet ble negativ, eller mindre positiv enn tidligere, ved bruddet ned fra formasjonen. Mange selger på fundamentalt grunnlag. Dette viste seg imidlertid å være feil, for nyhetsstrømmen snur igjen, og kursen stiger. Det som så ut til å være negativt, det var ikke så negativt likevel, og nye positive impulser har kommet. Kursen bryter over formasjonsmotstanden og både selgerne under gulvet i formasjonen og ved motstanden er borte. Et kraftig kjøpssignal er gitt, og videre oppgang indikeres.

Poengsum: De viktigste kriteriene ved beregning av poengsum for denne typen handelsmulighet, er om bruddet opp skjer relativt raskt etter bruddet ned, om volumutviklingen er positiv og om kursen ligger nær støtten ved taket i formasjonen. I tillegg teller kvaliteten på formasjonen og trendretningen.

Kjøpskurs: Taket i formasjonen beregnes som linjen mellom toppen i de to skuldrene på en hode-og-skuldre-formasjon, som linjen mellom det to toppene i en dobbel-topp-formasjon og som motstandslinjen i en rektangelformasjon. Et kjøpssignal gis når dette taket brytes, og kjøpskurs settes fra taket og et lite stykke oppover (ca 20% av formasjonshøyden).

Målkurs: Settes til 90-125% av objektivet fra formasjonsbruddet.

Stop loss: Settes til 20% av formasjonens høyde under formasjonens tak.

Tidshorisont: Fra 40% til 80% av formasjonens lengde.

Positiv på innsidehandler og nær støttenivå

Positive innsidere indikerer at aksjen er fundamentalt billig. Samtidig ligger aksjen nær støtte, der mange investorer og tradere mener aksjen er billig.

Teori: Innsidere i et selskap har god kunnskap om bedriften, markedet den opererer i og framtidsutsiktene. Kanskje har de til og med bedre kunnskap enn analytikere og investorer som følger aksjen. Når innsiderne satser egne sparepenger på at kursen skal stige, og kjøper aksjer i selskapet, betyr det at de anser aksjen som fundamentalt billig. Når aksjekursen ligger nær et støttenivå, betyr det enten at den har falt tilbake til støtte, eller at den har brutt opp gjennom et motstandsnivå og gitt kjøpssignal. I begge tilfeller indikerer psykologien i markedet at kursen skal videre opp. Når aksjen både er fundamentalt billig (positiv på innside) og teknisk positiv, har man gode forutsetninger for å gjøre en vellykket investering.

Innsidepoengsum kalkuleres bare på mellomlang sikt, og kun for det norske og svenske markedet, så denne handelsmuligheten finnes kun på mellomlang sikt for Norge og Sverige.

Poengsum: De viktigste elementene i beregning av poengsum for denne handelsmuligheten er innsidepoengsum, styrken på støttenivået og avstanden til støttenivået. I tillegg teller endring i innsidepoengsum sist uke, trend, formasjoner og volumutvikling.

Kjøpskurs: Settes fra støttenivået og en "normalbevegelse" oppover. En "normalbevegelse" er definert som hvor langt kursen i gjennomsnitt beveger seg i løpet av en periode som er omtrent en hundredel av chartets lengde.

Målkurs: Settes til estimert teoretisk maksimumskurs gitt at kursen utvikler seg som lett farget random walk i 20% av chartets lengde. Dette utgjør normalt 15-30 prosent av chartets høyde.

Stop loss: Settes ca en normalbevegelse under støttenivået.

Tidshorisont: Settes fra 14 til 20% av chartets lengde.

Signaler

Tjenesten Signaler gir oversikt over de siste kjøps- og salgssignalene som Investtechs systemer har identifisert. Spesielt signalene fra kursformasjoner anses å vise i hvilken retning investormassen er på vei.

Tjenesten er spesielt nyttig for investorer som følger en strategi om å investere på bestemte signaler. For eksempel har investeringer basert på rektangelformasjoner vist seg å gi gode resultater.

Tjenesten kan brukes som et stock-picking-verktøy når man søker nye aksjer å investere i.

Valgmuligheter (velges fra headeren på tabellen):

- Kjøps-, salgs eller watch-signaler.

- Alle indikatorer eller én bestemt utvalgt.

- Tidsperspektiv kort, mellomlang eller lang sikt.

Innhold i tabellen

Dato: Kursdato for når signalet ble identifisert.

Indikator: Navn på indikatoren

Kvalitet: For kursformasjoner angis en kvalitet mellom 0 og 100 poeng avhengig av hvor lik formasjonen er med en teoretisk sett ideell formasjon i følge teknisk analyse-teori. Det godtas noe avvik, men dersom kvaliteten kommer under 40 poeng, blir formasjonen ikke tegnet inn i grafene.

Objektiv: Kursmål. Signalet fra formasjonen tilsier at aksjen skal stige til dette nivået eller høyere i løpet av en periode som er like lang som formasjonen. Ved salgssignaler angir objektivet hvor langt aksjen skal falle.

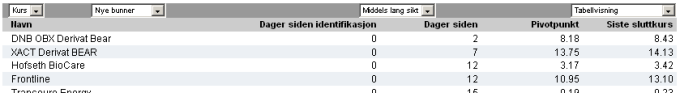

Pivotpunkter

Pivotpunkter er topp- og bunnpunkter i grafen. Investtech har et unikt system for å identifisere slike punkter. Ved å se på grafer der nye bunner er identifisert, vil man kunne finne aksjer som står foran en oppgang i en svært tidlig fase.

Når en aksje snur opp etter en tids nedgang, er det et tegn på økt optimisme hos investorene. Gjennom at informasjon spres og bearbeides til ulik tid, vil det alltid være en treghet i markedet. Når noen har sett muligheter og blitt positive, vil andre komme etter. Tanken med pivotpunkts-produktet, er å identifisere slike situasjoner tidligst mulig, slik at man kan være blant de første til å handle når et stemningsskifte hos investorene er på gang.

Investtech har utviklet egne datasystemer som identifiserer slike vendepunkter i aksjer. For at et bunnpunkt skal tegnes inn i grafen, og komme opp på listene, må kursen ha beveget seg signifikant (tydelig) fra bunnen. Det er to faktorer som bestemmer om en bevegelse anses signifikant, nemlig a) den prosentvise endringen og b) antall dager dette har skjedd over. Hvis vi har en stor kursendring, er det tilstrekkelig om dette har vart i få dager. Har vi en liten kursendring, kreves at dette har vart over mange dager.

Pivotpunktslisten er et stockpicking-verktøy. Den mest vanlige bruksmåten er å se på aksjer med nye bunner i kursgrafen på den tidshorisont man investerer på. De kandidater man finner ved en slik scanning, bør man så gjøre en vanlig chartanalyse på. Spesielt anses det viktig å studere volumet. En kursbevegelse på økende volum anses mye mer pålitelig enn en på lavt eller uendret volum. En kursbevegelse som går i trendretningen, vil anses mer pålitelig enn en som går i motsatt retning av trenden.

Dager siden identifikasjon: Antall børsdager siden Investtechs systemer identifiserte pivotpunktet.

Dager siden: Antall børsdager siden pivotpunktet.

Pivotpunkt: Kursen i pivotpunktet.

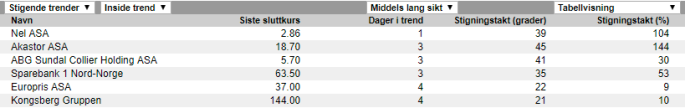

Trendsignaler

Stigende trender indikerer at bedriften er inne i en positiv utvikling og at kjøpsinteressen blant investorer er økende.

Menyvalget Trendsignaler viser aksjer som nylig har kommet inn i en stigende eller fallende trend. Listen kan brukes for å finne kjøpskandidater. En svært enkel strategi er å kjøpe aksjer som nylig har gitt trendsignal og sitte på dem til de går ut av den stigende trenden.

Investtech har gjort et forskningsarbeid på kursutvikling i etterkant av trendsignaler. Vi har laget statistikk for både den norske og svenske børsen, og antar at resultatene også vil gjelde for andre børser. Statistikken viser at aksjer i stigende trender gjør det bedre enn gjennomsnittet på børsen både på kort og lang sikt, mens aksjer i fallende trender gjør det dårligere.

Analyse av trend, og handling av aksjer basert på trendsignaler, er dermed en svært viktig del av teknisk analyse.

Forklaring til tabellen

Dager i trend: Antall dager aksjen har vært inne i trenden som nå er tegnet inn i chartet.

Stigningstakt (grader): Visuell stigningstakt på trendkanalen i chartet. Går fra 0 grader (horisontal) til 90 grader (rett opp).

Stigningstakt (%): Stigningstakt i prosent dersom aksjen fortsetter innenfor trendkanalen i ett år.

Merk at det er to måter en aksje kan gå inn i en stigende trend: 1) Trenden i chartet kan forandre seg, for eksempel fra en (gammel) fallende trend til en (ny) stigende trend. 2) Kursen kan ha ligget over trendtaket eller under trendgulvet, og gått inn i trenden.

Godt statistisk grunnlag

En forskningsrapport fra Investtech fra januar 2019 viser at en aksje har en tendes til å følge trenden den ligger i. Hvis aksjen ligger i en stigende trend, skal den altså fortsette å stige. Ligger den i en fallende trend, skal den fortsette å falle. Noe av forklaringen på dette, er at nyheter har en tendes til å komme i serier. En positiv nyhet følges oftest av en ny positiv nyhet. Markedet tar inn over seg den første positive nyheten, men ikke sannsynligheten for nye positive nyheter framover. Dermed kan man tjene på å gå inn i aksjer som viser en positiv utvikling, i påvente av at denne trenden skal fortsette.

En forskningsrapport fra Investtech fra januar 2019 viser at en aksje har en tendes til å følge trenden den ligger i. Hvis aksjen ligger i en stigende trend, skal den altså fortsette å stige. Ligger den i en fallende trend, skal den fortsette å falle. Noe av forklaringen på dette, er at nyheter har en tendes til å komme i serier. En positiv nyhet følges oftest av en ny positiv nyhet. Markedet tar inn over seg den første positive nyheten, men ikke sannsynligheten for nye positive nyheter framover. Dermed kan man tjene på å gå inn i aksjer som viser en positiv utvikling, i påvente av at denne trenden skal fortsette.

Investtech.com har utviklet datasystemer for å identifisere stigende og fallende trender automatisk. I perioden 1996 til 2019 ble det identifisert 12 349 kjøpssignaler da aksjer gikk inn i stigende trender og 8469 salgssignaler da aksjer gikk inn i fallende trender. Forskningsrapporten til Investtech viser at aksjene i stigende trender steg med 5,3 prosent de påfølgende 3 månedene, mens aksjer i fallende trender i gjennomsnitt falt 0,1 prosent. Til sammenligning steg Hovedindeksen i snitt med 3,1 prosent i løpet av tre måneder, se figuren over.

Innsidehandler

Analyse av innsidehandler er Investtechs alternativ til fundamental analyse. Når en person i selskapets styre eller ledelse kjøper aksjer, er det et signal om at vedkommende mener aksjen er billig.

Innsidere har ofte god kunnskap om utviklingen i bedriften og markedet. Dermed har de en god forutsetning for å si om aksjen er billig eller dyr. Når en innsider bruker egne sparepenger på bedriften han eller hun er ansatt i, er det et tegn på at bedriften går bedre enn det aksjemarkedet synes å mene.

Selskaper der innsidere har kjøpt aksjer, kan være gode kjøpskandidater, også for deg som investor. Bruk innsidekjøp som en bekreftelse på en ellers positiv analyse, eller som et tidlig signal om en mulig vending. Innsidekjøp er langsiktige kjøpssignaler.

Noen ganger er innsidere overoptimistiske på egne selskapers vegne. Ta en titt på innsidehistorikken i aksjen, for å se hvor godt innsiderne har truffet tidligere, og ta dette med i betraktningen når du vurderer en aksje.

Et innsidesalg kan være signal på at aksjen er fundamentalt dyr eller at risikoen er økende. Følg med på innsidehandler i aksjene du eier, og vurder salg når en eller flere innsidere selger.

Investtechs innsidelister gir deg oversikt over hvilke aksjer som er mest positive basert på innsidehandler. De gir også oversikt over de siste innsidehandlene og i hvilke selskaper innsiderangeringen har økt mest.

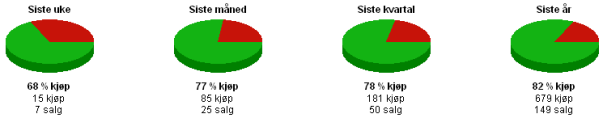

Innsidebarometeret og innsiderapporten

Innsidebarometeret er en stemningsindikator for aksjemarkedet. Det viser forventningene til aksjemarkedet basert på hva innsiderne i selskapene gjør. Hvis mange innsidere kjøper, mens få selger, er forventningene høye. Hvis en overvekt av innsiderne selger aksjer, er forventningene lave. Analyse av innsidernes aktivitet anses viktig ved en samlet analyse av aksjemarkedet.

Investtechs innsidebarometer - eksempel.

Innsidebarometeret viser antall innsidekjøp og antall innsidesalg siste uke, måned, kvartal og år. Innsidekjøp er den grønne delen, mens innsidesalg er den røde delen. Opptellingen gjøres basert på innsidehandler rapportert gjennom børsens meldingssystem. Kun reelle innsidekjøp og innsidesalg til markedskurser inngår i grunnlaget for barometeret.

Innsidebarometeret blir oppdatert daglig.

Innsiderapporten

Innsiderapporten omhandler de viktigste innsidehandlene de siste to ukene. Rapporten publiseres annenhver mandag etter lunch på Investtechs sider, og tirsdag i avisen Dagens Næringsliv.

Innsiderapporten gir deg en fin oversikt, og kan være en god kilde for å finne aktuelle kjøpskandidater.

Se Investtechs lister over Innsidehandler for daglig oppdaterte rangeringer og analyser av de sist rapporterte innsidehandlene.

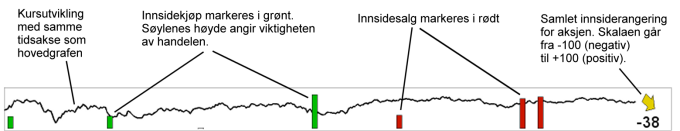

Innsidehandelanalyse av enkeltaksje

Analyse av innsidehandler er Investtechs alternativ til fundamental analyse. Når en person i selskapets styre eller ledelse kjøper aksjer, er det et signal om at vedkommende mener aksjen er billig. Innsidesalg blir regnet som signal om at aksjen er dyr eller at risikoen er høy.

Investtechs innsidehandelanalyser gir oversikt over innsidekjøp og innsidesalg i et selskap over tid.

Hver handel gis en viktighet på en skala fra 0 til 100. Store handler teller mer enn små, og handler der innsideren hadde lite fra før, teller mer enn der han eller hun hadde mye. Et innsidekjøp gir en viktighet med positivt fortegn, mens innsidesalg gir med negativt fortegn.

I Norge plikter registrerte innsidere å rapportere om egne handler snarest mulig og seneste før børsåpning neste dag. Investtech går gjennom alle børsmeldinger og registrerer data om innsidehandler.

Basert på alle rapporterte innsidehandler i et selskap, gir Investtechs datasystemer aksjen en innsiderangering på skalaen –100 til +100. Aksjer med innsiderangering på 50 eller høyere blir regnet som kjøpskandidater basert på innsidehandlene. Innsiderangering mellom 25 og 50 blir regnet som svake kjøpskandidater. Tilsvarende regnes negative innsiderangering som salgskandidater.

Forklaring til tabell med innsidehandler

Handlene i tabellen tilsvarer grafen over.

| Felt | Beskrivelse |

| Dato | Dato handelen ble rapportert. |

| Type | Type transaksjon. |

| Antall | Antall aksjer. |

| Kurs | Kurs som aksjene ble kjøpt eller solgt til. |

| Verdi | Verdi på handelen i 1000 kr. |

| Prosent | Handelens verdi i prosent av innsiderens beholdning i aksjen |

| Beholdning | Beholdning etter transaksjonen. |

| Tekst | Tekst som i korthet beskriver handelen. Grønn farge brukes for kjøp og rød for salg. |

| Viktighet | Handelens viktighet, beregnet ut fra beløpet det handles for og innsiderens prosentvise endring av eksponering i aksjen. Skalaen går fra 0 (=uviktig) til 100 (=viktig). |

Sesongvariasjoner

Analyse av sesongvariasjoner viser hvordan en aksje statistisk har variert over året. Noen aksjer synes å ha en spesielt positiv eller negativ kursutvikling på for eksempel våren eller høsten, eller i enkelte måneder av året. Analysene viser hvordan aksjekursen er forventet å utvikle seg framover, om den skal utvikle seg slik den historisk har gjort de siste årene.

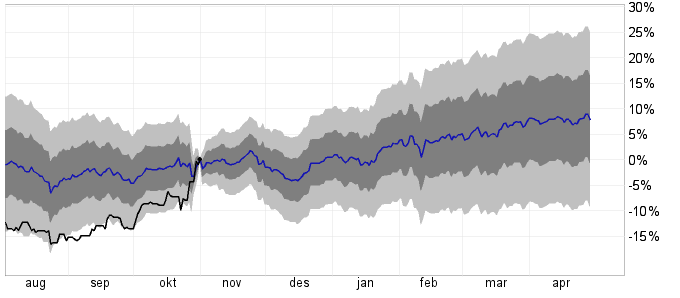

Sesongprediksjon

Grafen viser gjennomsnittlig kursutvikling og standardavvik for en aksjekurs. Den heltrukne blå kurven viser gjennomsnittet. Det mørke skraverte feltet er ett standardavvik og det lyse er to standardavvik. Periodelengde som statistikken er beregnet over, er angitt under grafen.

Om det antas at aksjen har en fast utvikling hvert år, med årlige statistiske avvik, viser grafen hvordan kursutviklingen i gjennomsnitt har vært for de foregående tre månedene og hvordan den vil bli for de kommende seks månedene.

Den sorte kurven er reell kursutvikling de siste tre månedene, og den sorte prikken er siste sluttkurs.

Gjennomsnittet per kalenderdag er beregnet som geometrisk middel, slik at for eksempel +10 % og -9 % får 0 % i middelverdi. Variansen i estimatoren er beregnet som kumulativ sum av variansen per dato, og standardavviket er kvadratroten av denne.

Merk at kurven viser estimat for middelverdien til den sesongjusterte kursutviklingen til aksjen, og ikke må brukes som et direkte estimat på kursutviklingen de kommende månedene. Det er store svingninger fra år til år, både opp og ned i forhold til gjennomsnittet.

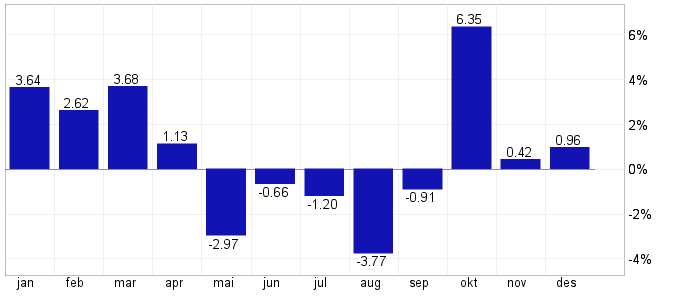

Månedsstatistikk

Grafen viser hvordan aksjekursen i gjennomsnitt har endret seg hver av årets måneder.

Årstidsstatistikk

Grafen viser hvordan aksjekursen har utviklet seg et gjennomsnittsår, fra 1. januar til 31. desember.

Årlige kursendringer

Grafene viser kursutvikling hvert av de siste fem årene. Merk at det er store variasjoner fra år til år. Enkelte år med spesielt positiv eller negativ utvikling kan påvirke gjennomsittet sterkt. Det anbefales dermed å bruke sesongprediksjon med forsiktighet.

Totalanalyse

Totalanalysen gir en rask oversikt over aksjens tekniske og kvantitative egenskaper.

Teknisk poengsum for Totalanalysen beregnes som en normalisert sum av teknisk poengsum på kort, mellomlang og langsiktig analyse. Poengsum fra innsidehandelanalyse brukes i tillegg der dette er tilgjengelig.

Merk at teknisk poengsum for Totalanalysen godt kan være høyere enn gjennomsnittet av kort, mellomlang og langsiktig analyse. Dette skyldes normaliseringen som gjøres, der tanken er at en aksje som er svakt positiv på mange kriterier, gjerne kan bli klart positiv totalt sett.

Trading limits

Under Trading limits får du informasjon om hvordan aksjen historisk har utviklet seg gjennom handelsdagen og hvor mye den statistisk svinger mellom lav-kurs og høy-kurs. Dette kan hjelpe deg til å plassere gode limits på ordre i markedet, slik at du lettere får gjennomført handler på gode kurser.

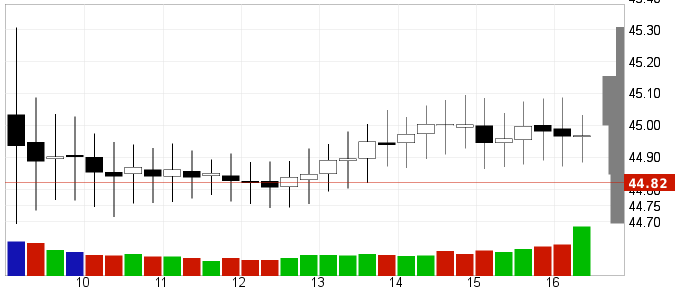

Intradagsvingninger

Grafen viser hvordan aksjekursen i gjennomsnitt har utviklet seg fra kvarter til kvarter gjennom handelsdagen. Hver søyle tilsvarer ett kvarter. Den farges hvit når kursen stiger og sort når den faller. 'Halene' angir høyeste og laveste kurs. Grønne og røde volumsøyler angir henholdsvis oppgang og nedgang. Søylen lengst til høyre inkluderer sluttauksjonen, og er ofte vesentlig høyere enn de andre.

Noen aksjer har en tendens til å bevege seg med bestemte mønstre gjennom dagen, noe man kan få en oppfatning av gjennom disse grafene. Statistikk vises for fire tidsperspektiver: 5, 22, 66 og 250 dager, som tilsvarer henholdsvis siste uke, måned, kvartal og år.

Estimerte kurser

Tabellen viser, beregnet ut fra gårsdagens sluttkurs, hvilke kurser aksjen er ventet å svinge mellom i dag. Beregningen forutsetter at det ikke har kommet vesentlige nyheter mellom gårsdagens sluttkurs og dagens børsåpning.

Vær oppmerksom på at selskapsnyheter kan ha skapt store kursendringer på enkeltdager. Dette kan påvirke de historiske gjennomsnittstallene kraftig, slik at grafene og statistikken da gir en misvisende framstilling av de statistiske svingningene man kan forvente framover.

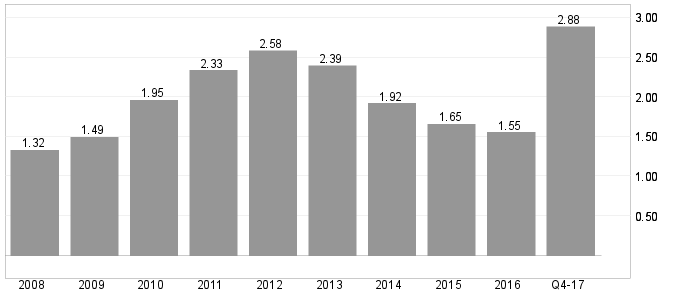

Finansielle nøkkeltall

Finansielle nøkkeltall gir informasjon om selskapets prising basert på rapporterte regnskapstall.

Mange analytikere og investorer bruker tall fra selskapenes regnskaper som viktig input i kalkyler for beregning av selskapets teoretiske verdi. Det er mange måter å beregne teoretisk verdi på, men de fleste tar utgangspunkt i de siste regnskapstallene, utviklingen i disse og prediksjon om framtidige resultater.

Om kursen er lavere enn den beregnede teoretiske verdien, forventes aksjen å stige.

Diagrammene viser historiske nøkkeltall inntil ti år tilbake i tid. Det siste tallet er beregnet ut fra siste års nøkkeltall og siste sluttkurs for aksjen. Om for eksempel bare førstekvartalsrapporten er lagt fram, brukes summen de tre siste kvartalene fra året før og årets første kvartal. Dermed får man utjevnet eventuelle sesongmessige svingninger og kan sammenligne tallene med tidligere helårstall. For tidligere år brukes årets resultatrapport og årets gjennomsnittkurs i beregningen. Med en slik beregning vil historiske prisingsnøkkeltall være konstante, mens de ferske vil variere med endring i aksjekursen.

De mest brukte nøkkeltallene er forklart under.

Direkteavkastning - utbytteprosent

Direkteavkastning er selskapets aksjeutbytte i forhold til aksjekursen. Den er et mål for avkastning til aksjeeierne. Direkteavkastning beregnes som Utbytte per aksje / Aksjekurs.

Direkteavkastning er en måte å måle hvilken kontantflyt du får for hver krone investert i en aksje. Sett bort fra aksjens kursutvikling, viser tallet hvilken årlige "rente" aksjen har generert.

Eksempel: Vi sammenligner to aksjer i samme sektor. Selskap A gir utbytte på 50 øre per aksje, mens selskap B gir utbytte på 1 krone per aksje. Begge handles for 20 kroner i markedet. Direkteavkastningen for selskap A blir da 2,5%, mens den for selskap B blir 5,0%.

Alt annet likt, vil investorer som kjøper aksjer for å få økt årlig inntekt, foretrekke selskap B framfor selskap A, da den gir dobbelt så stort prosentvis utbytte.

P/E - price/earnings

P/E står for Price/Earnings, altså pris i forhold til resultat. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til selskapets overskudd. Eksempel: Et P/E-tall på 10 betyr at aksjen koster 10 ganger selskapets årsoverskudd. P/E beregnes som Aksjekurs / Årsresultat etter skatt per aksje.

P/E-ratioen kan fortelle om investorene anser aksjen som en verdiaksje eller en vekstaksje, spesielt når man også ser på selskapets vekstrate og undereliggende inntjeningspotensial. Verdiaksjer har stabil inntjening og relativt lave P/E-tall. Vekstaksjer har gjerne sterkt økende omsetning og resultat, og det forventes videre økning, slik at P/E-tallene blir høye.

En lav P/E, sammenlignet med andre aksjer i samme sektor, indikerer at aksjen er relativt sett billigere. Spesielle forhold kan imidlertid gjelde, for nettopp dette selskapet, så det er ikke alltid slik.

Eksempel: Vi sammenligner to aksjer i samme sektor. Selskap A har rapportert overskudd på 1 krone per aksje, mens selskap B har rapportert overskudd på 2 kroner per aksje. Begge handles for 20 kroner i markedet. Dette gir selskap A en P/E på 20, mens selskap B får en P/E på 10.

Det betyr at selskap B er mye billigere relativt sett. For hver aksje kjøpt, får investoren 2 kroner i overskudd, sammenlignet med bare 1 krone for selskap A. Om alt annet er likt, bør investoren dermed kjøp aksjer i selskap B.

Merk at P/E og andre nøkkeltall kan variere på grunn av forskjellige regnskapsregler og -prinsipper i selskapene.

P/S - price/sales

P/S står for Price/Sales, altså pris i forhold til omsetning. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til selskapets omsetning. Eksempel: Et P/S-tall på 2.0 betyr at aksjen koster 2.0 ganger selskapets årlige omsetning. P/S beregnes som Aksjekurs / Omsetning per aksje.

Eksempel: Selskap A har 10 millioner utestående aksjer og aksjekursen er 90 kroner, tilsvarende en samlet verdi på 900 millioner kroner. Totalt salg er 800 millioner kroner, og P/S blir da 1,13.

En lav P/S kan indikere at aksjen er undervurdert i markedet. Motsatt kan en høy P/S indikere at aksjen er overvurdert. Om gjennomsnittlig P/S i sektoren er 1,3 tilsier det at selskap A er undervurdert sammenlignet med andre selskaper i sektoren.

Som med andre nøkkeltall, må man være varsom med å bruke P/S isolert. Nøkkeltallet kan imidlertid være nyttig spesielt når man sammenligner verdsettingen av tidlig-fase-selskaper som har inntekter, men foreløpig ikke går med overskudd.

P/B - price/book

P/B står for Price/BookValue, altså pris i forhold til egenkapital. Nøkkeltallet brukes når man skal vurdere en aksjes pris i forhold til bokført egenkapital. Eksempel: Et P/B-tall på 1.8 betyr at aksjen koster 1.8 ganger selskapets egenkapital. P/B beregnes som Aksjekurs / Egenkapital per aksje.

Et lavt P/B-tall kan indikere at aksjen er undervurdert. Det kan imidlertid også bety at noe er fundamentalt galt med selskapet. Tallet varierer mye over sektorer, da det er stor forskjell i hvor kapitalintensive forskjellige sektorer er.

P/B-ratioen gir en indikasjon på hva man ville få dersom selskapet skulle realisere sine eierandeler, legge ned driften og utbetale kapitalen til aksjonærene.

Beregning av nøkkeltall

Merk at P/E og andre nøkkeltall kan variere på grunn av forskjellige regnskapsregler og -prinsipper i selskapene.

Merk at det er flere måter å beregne finansielle nøkkeltall på. For eksempel kan man ta med minoritetsinteresser eller ikke, man kan ta med engangsposter eller ikke, og man kan bruke forskjellige valutakurser. Det vil dessuten kunne utgjøre en stor forskjell om man ser på historiske nøkkeltall eller estimerte framtidige tall. Dermed er det ofte forskjell i de samme nøkkeltallene fra forskjellige leverandører og analytikere.

Det viktigste er imidlertid at beregningen gjøres på samme måte over tid, slik at man kan følge utviklingen i nøkkeltallene fra år til år og sammenligne selskaper mot hverandre.

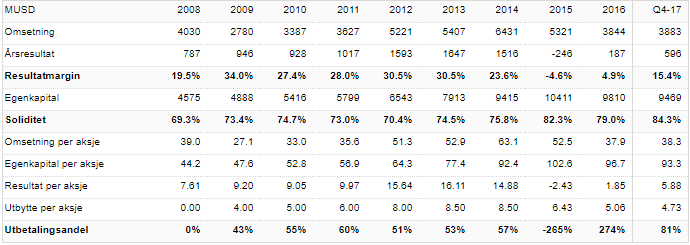

Tabell med regnskapstall

Tabellen viser rapporterte regnskapstall inntil ti år tilbake i tid. Det siste tallet er akkumulerte tall for siste 12 måneder. Om for eksempel bare førstekvartalsrapporten er lagt fram, brukes summen de tre siste kvartalene fra året før og årets første kvartal. Dermed får man utjevnet eventuelle sesongmessige svingninger og kan sammenligne tallene med tidligere helårstall..

Faktordiagram

Investtechs faktordiagram beskriver aksjens viktigste kvaliteter. Jo mer grønt, jo mer positiv anses aksjen å være. Hvis aksjen er nøytral eller svak på alle faktorene, samt gjennomsnittet er svakt eller ganske svakt, tegnes diagrammet i rødt.

Hver faktor gis en poengsum på en skala fra -100 til +100. Er poengsummen over +50 anses aksjen å være sterk på denne faktoren. Ved poengsum mellom 25 og 50 anses aksjen å være ganske sterk, mens -25 til +25 gir nøytral, mellom -25 og -50 ganske svak og under -50 gir svak.

Aksjen i figuren er sterk kvantitativt og teknisk, samt på stabilitet, mens den er ganske svak på innside og svak fundamentalt. Den midtre ringen i diagrammet tilsvarer en nøytral poengsum og den ytre maksimalt positiv.

For noen faktorer er det bare ett element som bestemmer faktorens poengsum, mens den for andre beregnes ut fra flere elementer. Trader-abonnement gir tilgang til informasjon om hvert av elementene som bidrar, samt den eksakte tallverdien på faktorene.

På grafsidene kan du bevege musepekeren over de forskjellige faktorene for å se informasjon om faktorens poengsum og beregningsgrunnlag.

Teknisk

Teknisk viser hvor sterk aksjen er ut fra teknisk analyse på kort, mellomlang og lang sikt. Jo sterkere aksjen er, jo større antas optimismen hos investorene og stemningen i markedet å være. Ifølge Investtechs forskning har teknisk positive aksjer utviklet seg bra, og bedre enn andre aksjer, den etterfølgende tiden.

Faktoren beregnes ut fra automatisk teknisk analyse på kort, mellomlang og lang sikt. I tillegg brukes RSI-momentum, der verdier over 70 er sterkt positivt, mens under 30 er sterkt negativt, og verdier mellom 40 og 60 er ganske nøytralt.

Teknisk analyse anses som de absolutt viktigste analysene på Investtechs sider. Les mer om analysene på våre hjelpesider, og se gjerne forskning og statistikk der vi har undersøkt hvor godt forskjellige typer signaler historisk har slått til.

Kvantitativt

Kvantitativt er et mål for hvor god avkastning aksjen estimeres å få framover i forhold til de andre aksjene i markedet. Faktoren beregnes ut fra statistisk avkastning til aksjer med lignende kvantitative egenskaper. Blant annet brukes aksjens trendstatus, støtte- og motstandsnivåer, kursformasjoner, momentum og innsidehandler, og det justeres for høy eller lav volatilitet og likviditet.

Faktoren beregnes ut fra signalstatistikk for nordiske aksjer, som presentert i Investtechs forskningsrapporter for blant annet trender, støtte og motstand og innsidehandler. De samme elementene som vises i boksen for Investtech-forskning på analysesidene inngår, men i mange tilfeller justeres verdiene ut fra aksjens likviditet og volatilitet. Spesielt vil aksjer som har ekstremt høy eller økende volatilitet, kunne bli straffet grunnet den svært negative statistiske utviklingen slike aksjer historisk har hatt.

Kun aksjer med daglig gjennomsnittsomsetning på 500.000 kroner eller mer gis en poengsum. Ved lavere omsetning ville faktoren blitt usikker, og faktoren settes da i stedet til nøytral poengsum.

Faktoren er basert på en rangering av aksjene, slik at for eksempel de 10 prosent sterkeste aksjene vil ha poengsum over 80, mens de 25 prosent sterkeste vil ha poengsum over 50 og bli klassifisert som sterk. Uansett hvor negativ eller positiv børsen er, vil da alltid 25 prosent av aksjene være sterke kvantitativt og 25 prosent svake kvantitativt.

Innside

Innside er aksjens vurdering basert på innsidehandler. Når styremedlemmer, direktører og andre meldepliktige innsidere kjøper seg opp i selskaper, indikerer det tro på kursoppgang, samt fravær av snarlige negative overraskelser. Innsideanalyse kan ses på som en forenklet fundamental analyse.

Faktoren er det samme som aksjens innsidescore. Les mer om beregningsregler og tolkning her.

Stabilitet

Stabilitet angir hvor stabil aksjekursen antas å være. Aksjer med høy stabilitet har historisk lave kurssvingninger, god likviditet og mange års historikk på børsen. I slike aksjer er risikoen for store kursfall liten, men også oppsiden kan være liten. Altså kan man forvente ganske stabil kursutvikling, med små endringer framover. Aksjer med lav stabilitet har høy risiko. De er risikable å handle og eie, og kan både falle mye og stige mye på kort tid.

Det er tre elementer som inngår i beregning av aksjens stabilitet. Dette er aksjens volatilitet, målt i hvor mye den historisk har svingt fra måned til måned, aksjens likviditet, målt i hvor mange kroner aksjen historisk omsettes for hver dag, samt aksjens alder på børs.

Volatilitet anses som den viktigste faktoren, og teller dobbelt. Aksjer med volatilitet under 10 prosent får høyest verdi på stabilitet, mens volatilitet over 40 prosent og gis lavest verdi. Volatilitet mellom cirka 17 og 25 prosent på månedsbasis gir ganske nøytral verdi.

Likviditet samsvarer ofte med selskapsstørrelse. Store selskaper er gjerne mer stabile over tid og enklere å trade enn små. Høylikvide aksjer, med likviditet over 100 millioner kroner, skårer høyest på stabilitet, mens de med likviditet under 0,1 million kroner skårer lavest. Likviditet mellom cirka 1 og 10 millioner kroner gir ganske nøytral verdi.

Nynoterte aksjer anses å ha høy risiko, da dette ofte dreier dette seg om ganske nyetablerte selskaper i en tidlig utviklingsfase, noe som innebærer stor usikkerhet. Lavest verdi gis til aksjene med under 1 års historikk. Gamle selskaper, som har vært børsnotert i 25 år eller mer, får høyeste verdi. Nøytrale verdier gis til aksjer med mellom cirka 6 og 12 års børshistorikk.

Fundamentalt

Fundamental verdi beskriver aksjens regnskapsmessige og finansielle kvalitet. Faktoren beregnes ut fra aksjekurs i forhold til selskapets inntjening og bokførte verdier, altså P/E og P/B. Høy fundamental verdi betyr gjerne lav nedsiderisiko i en aksje, mens lav fundamental verdi ofte indikerer gode vekstmuligheter og stor oppside.

En P/E under 10 gir maksimal elementverdi, mens negativ P/E eller P/E over 200 gir minimal verdi. P/E-verdier mellom 20 og 30 gir ganske nøytrale verdier. P/B under 1 gir maksimal elementverdi, mens P/B over 20 gir minimal. P/B-verdier mellom 2,5 og 4,0 gir ganske nøytrale verdier.

De to elementene P/E og P/B teller likt i faktorens samlede poengsum.

Merk at faktoren måler aksjens fundamentale verdi, altså hvilken egenkapital som ligger bak hver aksje, og hvilken inntjening selskapet har. Faktoren sier ingen ting om vekstkvaliteter. Ofte vil investorer verdsette vekst og vekstpotensial høyt, slik at de betaler mye for slike aksjer i forhold til dagens egenkapital og årets overskudd. En aksjes vekstkvalitet blir dermed lett det motsatte av aksjens verdikvalitet.

Er man på jakt etter aksjer med stort vekstpotensial, vil man normalt finne slike blant aksjene med lav fundamental verdi.

Aksjer som skårer høyt på Investtechs Fundamental-faktor har høy fundamental verdi, og anses gjerne som mer trygge og robuste, og bedre rustet til å takle uro på børsen.

Fire eller fem faktorer

Faktordiagrammer er tilgjengelig for alle nordiske aksjer. For norske, svenske og danske aksjer vises faktordiagrammer med de fem faktorene beskrevet ovenfor.

I det finske markedet er innsidehandler ikke tilgjengelig. For Finland og for investorabonnenter består faktordiagrammet av de øvrige fire faktorene.

Aksjen i eksempelet her er sterk teknisk og på stabilitet, mens den er nøytral kvantitativt og svakt negativ fundamentalt.

Investorabonnenter får faktordiagrammer med de fire faktorene over inkludert. Her inngår altså ikke innsidefaktoren. Merk at fundamentale nøkkeltall inngår i faktordiagrammet, også for investorabonnementer, mens det kreves traderabonnement eller høyere for alle fundamentale detaljer.

Traderabonnenter får faktordiagrammer med alle faktorene, inkludert innsidefaktoren. Det kreves professionalabonnement eller høyere for detaljer og seleksjonsmuligheter på innsidehandler.

Investtech-indekser

Er det sant at småselskapene over tid gjør det bedre enn de store? Hvor farlige er egentlig de såkalte lottoaksjene? Og er det aksjer som har falt, og mange synes er billige, som gjør det best framover, eller aksjer som har steget og ligger i stigende trender?

Disse spørsmålene prøver vi å svare på med Investtechs nye tjeneste: Investtech-indekser

Investtech-indekser er en samling av indekser over viktige drivere i aksjemarkedet. Her kan du se hvordan aksjer med forskjellige nivåer på likviditet, volatilitet og teknisk poengsum har utviklet seg over tid.

For eksempel kan du se hvordan aksjer med kjøps- og salgssignaler fra trender har utviklet seg. En direkte observasjon der, er at kjøp av en portefølje med alle aksjene i stigende trender, og med månedlig utbytting av aksjene, over tid klart har overprestert mot tilsvarende portefølje av aksjer i fallende trendkanaler.

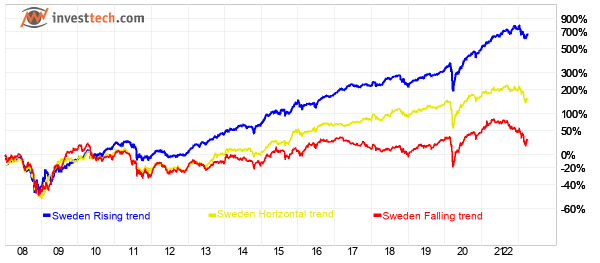

Figur: Utvikling for svenske aksjer i fallende, horisontale og stigende trendkanaler i perioden 2008 til 2022. Man ser klart at gruppen av aksjer i fallende trendkanaler har gjort det mye svakere enn de andre gruppene.

Aksjemarkedets preferanser er ikke konstante over tid. Noen ganger er det høy avkastning investorer søker, mens andre er det lav nedside. Noen ganger er det rekylkandidater som stiger mest, men andre ganger er det de samme aksjene som faller mest. Ved å se på sammenhenger mellom aksjekarakteristika og pay-off på dag, uke eller månedsbasis, kan Investtech-indeksene si noe om hvilke egenskaper som gir best betalt akkurat nå, og hvordan aksjer med forskjellige karakteristika har gått i forhold til hverandre.

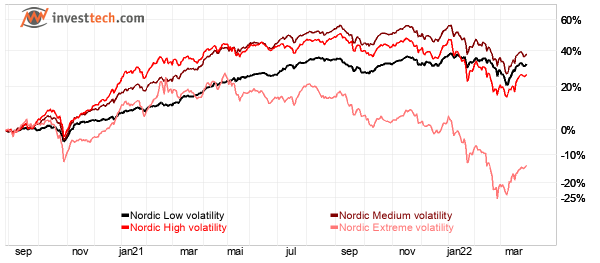

Figur: Utvikling for nordiske aksjer med forskjellig volatilitetsgrad i perioden september 2020 til mars 2022. Man ser klart at gruppen av ekstremt volatile aksjer har gjort det mye svakere enn de andre gruppene.

Kursutvikling på kort og lang sikt vises, man kan se historiske avkastningstall, og indekser kan sammenlignes med hverandre. Tjenesten er tilgjengelig for alle abonnenter på de nordiske børsene. Har man abonnement på Trader-nivå eller høyere, får man i tillegg oversikt over aksjene som til enhver tid inngår i indeksene.

Indeksene dekker landene Norge, Sverige, Danmark og Finland, samt Norden samlet. Beregningen er likeveid, slik at hver aksje som inngår i en indeks, har like stor vekt, enten det er et stort eller lite selskap.

I tillegg til faktorindeksene, finnes overordnede landindekser, der alle aksjene med tilstrekkelig god likviditet inngår. For småsparere som investerer omtrent like mye penger i hver av aksjene sine, vil disse være et mer rettferdig sammenligningsgrunnlag for porteføljens avkastning enn børsenes referanseindekser.

Tekniske forhold

- Daglig oppdatering, tidig på morgenen, etter at alle de nordiske børsene er oppdatert.

- Minimumskrav til likviditet for aksjene som inngår er 0,5 millioner kroner og 0,05 millioner euro per dag i snitt.

- Likeveid beregning, slik at for eksempel Ericsson, Novo Nordisk, Equinor, Kitron, Per Arsleff, Poolia og Kojamo alle teller like mye i den samlede Norden-indeksen, selv om for eksempel Novo Nordisk har en markedsverdi på mer enn 1000 ganger den til Poolia.

- Revekting gjøres kvartalsvis, månedlig eller ukentlig. Da går aksjer som ikke lenger tilfredsstiller kriteriene for indeksen ut, mens nye aksjer kan komme inn. Vektingen nullstilles, slik at en aksje som for eksempel doblet seg i forrige periode, og hadde fått doblet vekt, settes til lik vekt som alle de andre.

- Intervaller for revekting:

- Overordnede markedsindekser: Kvartalsvis

- Indekser for likviditets- og volatilitetsforhold: Kvartalsvis

- Indekser for teknisk score: Ukentlig

- Indekser for trendforhold: Månedlig

- Beregningsparametre for kriteriene:

- Likviditet: 22 dagers gjennomsnitt

- Volatilitet: annualisert basert på standardavvik siste 66 dager, normalisert for inndelingen lav, middels, høy og ekstrem.

- Teknisk poengsum: Mellomlang sikt, samplet på revektingstidspunktet.

- Trend: Mellomlang sikt, samplet på revektingstidspunktet.

- Volumet som vises under grafene og likviditeten for dag, uke, måned og kvartal i tabellen på grafsiden, er antall aksjer som inngår i indeksen. For markedsindeksene og de likviditets- og volatilitetsbaserte indeksene, vil det være ganske stabilt over tid, mens det vil variere mer for indeksene som er basert på tekniske forhold.

Robusthetsberegning

Hvilke aksjer som inngår i de forskjellige indeksene bestemmes med faste tidsintervall. Antall aksjer i de forskjellige indeksene kan derfor variere over tid. Hvis det er få aksjer som inngår i en indeks, vil indeksens utvikling i større grad bli påvirket av selskapsspesifikke hendelser i de underliggende aksjene enn om det er mange aksjer i indeksen. Indekser med mange elementer vil derfor anses mer pålitelige enn indekser med få elementer.

Vi har laget et kvalitetsmål for robustheten til indeksene over tid. Indekser som over tid har mange elementer, får høy score, mens indekser med få elementer får lavere score. Dess lengre perioder med få elementer, dess lavere score.

Indekser som hele tiden har over 20 elementer, får maks score. Om antall elementer er færre enn 20, vil scoren bli lavere jo færre elementer som inngår og jo lengre periode indeksen har få elementer.

Tilgjengelighet

Tjenesten er tilgjengelig for alle abonnenter på de nordiske børsene. Har man abonnement på Trader-nivå eller høyere, får man i tillegg oversikt over aksjene som til enhver tid inngår i indeksene.

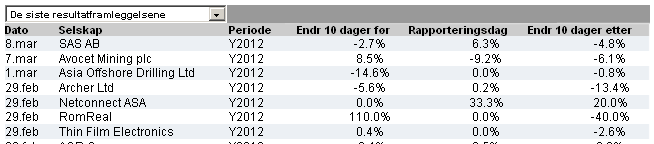

Resultatanalyse oversikt

Investtechs analyse av resultatframleggelser gir oversikt over kursutviklingen hos selskapene i dagene før og etter publisering av regnskapsrapporter og profit warnings. For hver aksje angis resultatframleggelser i kursbildet på lang sikt, og det vises detaljer for kursutvikling rett før og rett etter resultatfremleggelse. I tillegg beregnes gjennomsnittstall. Dette gir deg god mulighet til å se hvilken innvirkning resultatene har hatt på kursutviklingen. Statistikken kan også danne grunnlag for å se om det er spesielle effekter i forbindelse med resultatframleggelser, for eksempel om et selskap nesten alltid stiger rett før rapporteringen, eller om det stiger i etterkant.

Forklaring til tabellen

| Dato | Dato handelen ble rapportert. |

| Selskap | Selskap rapporten gjelder. Klikk på navnet for å se graf med detaljer og statistikk for resultatframleggelser for selskapet. |

| Periode | Periode resultatet gjelder for. Y2012 betyr year 2012, og Q3-12 betyr 3rd quarter 2012. |

| Endr 10 dager før | Kursendring de siste 10 dagene før rapporten ble fremlagt. |

| Rapporteringsdag | Kursendring på rapporteringsdagen. |

| Endr 10 dager etter | Kursendring de siste 10 dagene etter rapporten ble fremlagt. |

Resultatanalyser selskapsnivå

Investtechs analyse av resultatframleggelser gir oversikt over kursutviklingen for hvert selskap i dagene før og etter publisering av regnskapsrapporter. Noen selskaper synes systematisk å overraske positivt eller negativt, eller er preget av at investorene handler på bestemte måter i perioden rundt rapportering. Analysene gir mulighet til å avdekke slike sammenhenger og bruke det ved posisjonering før resultatrapportering. Er det for eksempel slik at et selskap nesten alltid stiger rett før rapporteringen, eller stiger det veldig ofte i etterkant? Merk at rapportering av resultater alltid vil innebære høy risiko for overraskelser, slik at sannsynligheten for store kursbevegelser, opp og ned, er mye høyere enn vanlig.

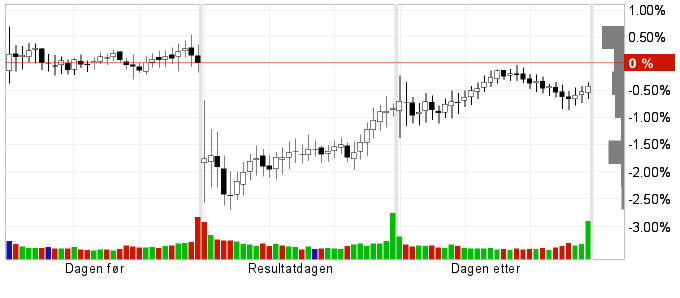

Intradagbevegelser ved resultatrapportering

Grafen viser hvordan aksjen i gjennomsnitt har utviklet seg dagen før resultatframleggelse, på selve rapporteringsdagen, og dagen etter resultatframleggelsen. Eksempelet viser en aksje som historisk har falt kraftig fra åpning, men så hentet seg bra inn utover dagen og på dagen etter resultatframleggelsen.

Det er to sett med grafer på siden Resultatanalyser. Øverst vises grafene for de siste 5 resultatframleggelsene og nederst for de siste 20. Har en aksje kort historikk på børsen, vises statistikk for færre data.

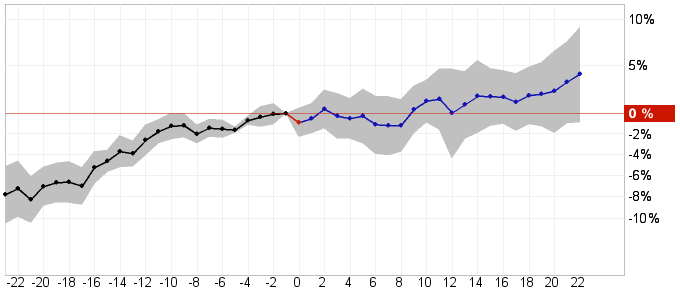

Månedsbevegelser ved resultatframleggelser

Grafen viser gjennomsnittlig utvikling fra måneden før resultatrapportering til måneden etter. Resultatene legges fram på dag 0 i grafen, og kursendring på denne dagen plottes i rødt. De skraverte områdene tilsvarer ett standardavvik for gjennomsnittsberegningen.

Statistisk utvikling og grunnlagsdata

Konkrete avkastningstall vises i tabellen under grafene. Først vises gjennomsnittstallene og så de enkelte dataene. Svært ofte er det store variasjoner fra gang til gang. En inspeksjon av tabellen kan gi detaljer om dette. Nederst på siden vises grafer med utvikling for hver enkelt resultatrapport. Klikk på pluss-ikonet for å få disse fram.

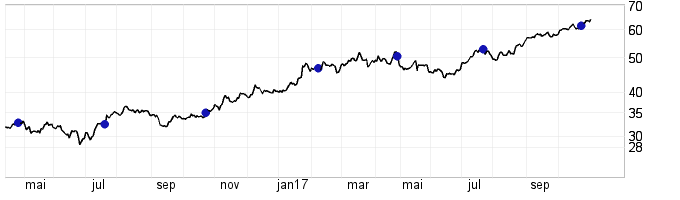

Resultatframleggelser i kursbildet

Tidspunktet for resultatframleggelser plottes med blå punkter i kursgrafen. Grafen viser rapporteringer de siste 18 måneder.

Kursvarsling: Bli varslet hvis aksjekursen når et bestemt nivå!

Man kan nå legge inn kursnivåer pr aksje og bli varslet hvis kursen når dette nivået. De varslene man har lagt inn, samles under "Mine varslinger" i menyen. Når en aksje har nådd eller brutt angitt nivå, settes en hake ved raden og det oppgis dato for når varselet ble utløst. Man vil også bli varslet pr epost etter børsens stengetid. Varsling pr epost kan skrus av ved å klikke på epostsymbolet når man legger inn kursen.

Hvis flere varsler utløses samme dag, vil disse slås sammen slik at man ikke får mer enn en epost pr marked.

I "Mine porteføljer" vil det fremgå om det er lagt inn kursvarsling for en aksje og om angitt kursnivå er nådd. Kursvarsling brukt sammen med aksjene i "Mine porteføljer" er et nyttig verktøy i money management for å ha kontroll på feks brudd på stop-loss og oppnådd kursmål.

Angitte varslingsnivåer vil ikke justeres automatisk ved aksjesplitter/spleiser eller utbytter.

Keywords: Help,kursvarsling,myAlerts.

Mine porteføljer - Brukerveiledning

Mine porteføljer er et verktøy for å holde oversikt over dine aksjeinvesteringer. Start med å klikke "Ny portefølje" for å opprette en portefølje. Tast inn ønsket navn på porteføljen og velg porteføljens referanseindeks. Referanseindeksen bestemmer porteføljens valuta og brukes i helsesjekken. Deretter kan du legge inn transaksjoner. Du registrerer både kjøp og salg av aksjer.

Porteføljen blir automatisk justert for splitter, spleiser og andre selskapshendelser.

Legge inn transaksjoner

For å legge transaksjoner inn i porteføljen, trykk ”Legg til transaksjon”. Du får nå opp et nytt vindu. Skriv inn aksjens navn eller ticker og klikk ønsket aksje i listen over kandidater. Velg om transaksjonen er et kjøp eller et salg. Tast deretter inn antall aksjer og velg dato for når transaksjonen ble utført. Klikk "Lagre" for å bekrefte.

Porteføljemenyen

I porteføljemenyen kan du velge portefølje, slette porteføljer og opprette ny portefølje.

Porteføljeinnstillinger

I menyen Porteføljeinnstillinger kan du endre navn på porteføljen og slette porteføljen.

Visninger

Det er fem ulike visninger av aksjene i porteføljen: Enkel, Avansert, Indikatorer, Nøkkeltall og Transaksjoner. Du kan velge mellom disse for å se ulike fremstillinger av aksjene i porteføljen.

Hausseindeks

Hausseindeksene er optimismeindikatorer. Noe forenklet viser de andelen av investorene som er positive til markedet.

En analyse av hausseindeksene er en viktig del av en totalanalyse av markedet. Hausseanalyse kan vise hvilket nivå optimismen hos de kortsiktige og langsiktige investorene ligger på, og om optimismen er økende eller fallende. I spesielle situasjoner, etter langvarige oppganger og nedganger, kan hausseanalyse peke ut vendepunkter i markedet.

Når en langsiktig vending i markedet kommer, vil man ofte se det først på hvordan de kortsiktige investorene agerer. Dermed er analyse av den kortsiktige hausseindeksen viktig, ikke bare for kortsiktige svingninger, men også når det gjelder å se langsiktige trender og vendinger.

Trading range-signaler er når kursen går over en tidligere topp (kjøpssignal) eller en tidligere bunn (salgssignal), på kort/mellomlang sikt. Vi regner signaler fra kursformasjoner og trender som vesentlig sterkere enn trading-range, men trading-range kan i noen tilfeller gi tidligere signaler.

Hausseindeksen viser andelen av selskapene som har gitt kjøpssignal

Vi kan måle optimismen i en aksje ved å se om investorene stadig er villige til å betale mer enn tidligere for aksjen. Hvis dette er tilfellet, altså at kursen har steget over foregående topp, gis aksjen et kjøpssignal i hausseberegningen.

Vi kan måle optimismen i en aksje ved å se om investorene stadig er villige til å betale mer enn tidligere for aksjen. Hvis dette er tilfellet, altså at kursen har steget over foregående topp, gis aksjen et kjøpssignal i hausseberegningen.

Hvis det motsatte er tilfelle, altså at investorene er villige til å selge på stadig lavere kurser, og under tidligere bunnoteringer, gis aksjen et salgssignal i hausseberegningen.

Hvis det motsatte er tilfelle, altså at investorene er villige til å selge på stadig lavere kurser, og under tidligere bunnoteringer, gis aksjen et salgssignal i hausseberegningen.

Hausseindeksen viser forholdet mellom antall selskaper som sist har gitt kjøpssignal og totalt antall selskaper. Indeksen kan anta verdier mellom 0 og 100, der 0 betyr at alle selskapene sist ga salgssignal, og 100 betyr at alle selskapene sist ga kjøpssignal. Verdier over 50 indikerer at et flertall av investorene er positive.

Normalsituasjon

Positiv hausseindeks:

- Stigende hausseverdier, etter markert bunnpunkt (økning i optimismen)

- Verdi over 50 (høy optimisme)

- Stigende topper og bunner (langsiktig bedring i optimismen, men kortsiktig usikkerhet)

- Styrker eller bekrefter en positiv analyse av markedsindeksen

Negativ hausseindeks:

- Fallende hausseverdier, etter markert toppunkt (fall i optimismen)

- Verdi under 50 (lav optimisme)

- Fallende topper og bunner (langsiktig fall i optimismen, men kortsiktig usikkerhet)

- Styrker eller bekrefter en negativ analyse av markedsindeksen

Viktige spesialsituasjoner

Eufori:

- Svært høy hausseverdi, 90 eller mer

- Nesten alle er positive, og dermed er nesten alt positiv priset inn i aksjemarkedet

- Nesten enhver endring vil være negativ

- Varsel om at markedet er overopphetet, og at en stor reaksjon/vending snart vil komme.

- Vurder salg når hausse vender ned under 90 igjen (optimismen faller, gryende pessimisme)

Depresjon:

- Svært lav hausseverdi, 10 eller mindre

- Nesten alle er negative, og dermed er nesten alt negativt priset inn i markedet

- Nesten enhver endring vil nå være positiv