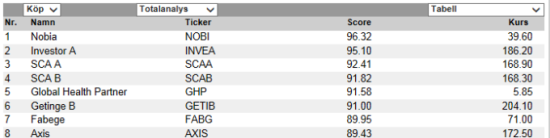

Tools

Topp 50

Topp 50 visar de bästa aktierna baserat på Investtechs kvantitativa analyssystem. Det är aktier som enligt investerarpsykologi ska stiga de närmaste veckorna eller månaderna.

Investtech beräknar en teknisk poängsumma, score, för varje aktie baserad på analysen av kursgrafen. Det allra viktigaste bidraget till den här poängsumman kommer från trend. Andra viktiga faktorer som har stor vikt är stöd och motstånd, kursformationer och volymutveckling. Den tekniska scoren är mellan -100 för maximalt negativa aktier och +100 för maximalt positiva aktier. En score över +50 motsvarar en köprekommendation. En score mellan +25 och +50 motsvarar svagt köp. En score mellan -25 och +25 är neutral.

Topp 50 visar aktierna med den högsta tekniska scoren.

Det är lite som skiljer aktier med +70 och +80 i score. Du bör därmed inte lägga så stor vikt vid om aktie har första eller 20:e plats så länge de har likvärdig score. Då bör du hellre lägga vikt vid aktiens likviditetsrisk och volatilitetsrisk samt dina egna preferenser.

Längst upp i tabellen kan du välja Köp eller Sälj. Du kan också välja Kort sikt, Medellång sikt, Lång sikt eller Totalanalys beroende på ditt abonnemang. Kort sikt ingår i Trader och Totalanalys ingår i Professional.

Malliosakesalkku

Tietoja

- Portfolio on teoreettinen portfolio, eikä siihen kuulu oikeita osakemarkkinasijoituksia.

- Päivitetään kerran viikossa.

- Kullakin osakkeella on sama paino ja ne tasapainotetaan päivittäin.

- Portfolion tuotto päivitetään päivittäin.

- Kustakin kaupasta otetaan 0.2% palkkio. Tasapainottamisen yhteydessä ei huomioida komissiota.

- Portfoliota hoitaa tutkimustyön johtaja Geir Linløkken.

- #-merkkiä käytetään osoittamaan yritykset, joiden osakkeita Investtech Invest tai lähipiiri omistaa.

- Lisätiedoista tutustu Investtechin portfoliosääntöihin (englanniksi).

Tietoa malliportfoliosta

- Historiallisesti hyviä tuloksia pitkällä aikavälillä.

- Riskiä verrataan pörssiin ja se on hyvin hajautettu sektoreittain.

- Keskipitkä pitoväli, yleensä yhdestä kuuteen kuukautta.

- Koostuu teknisesti positiivisista osakkeista.

- Pitää hyviä sijoituksia pitkään, myy huonot nopeasti.

- Aktiivinen osakevalikointi.

- Päivitetään kerran viikossa.

- Inspiraation lähde pitkän aikavälin sijoittajille, jotka pyrkivät maltillisen riskinottoon.

Investtechs Tradingidéer

Fakta

- Tradingidéer är kortsiktiga rekommendationer baserat på Investtechs kvantitativa analyser och analytikers subjektiva värderingar.

- Aktierna väljs på måndagar före börsöppning. Givna kurser är sista kända kurs, vilket vanligtvis är fredagens slutkurs.

- Ansvarig analytiker är forskningschef Geir Linløkken.

- Märkning med tecknet # innebär att Investtech Invest eller närstående äger aktier i bolaget.

Nyckelinformation

- God historisk avkastning.

- Hög risk.

- Består av de fem bästa aktierna på en till två veckors sikt.

- Baserat på teknisk analys och insiderhandelanalys.

- Kan innehålla akter utan direkta köpsignaler, för att få en större uppsida.

- God inspirationskälla för aktiva investerare som tål hög risk.

Stock Selection

Stock selection is the best stock picking tool Investtech offers.

Select your time perspective from the top right drop-down list and which markets and sectors to include. Following are three groups of filters: General criteria, Technical criteria and Financial criteria. Note that certain filters and criteria are only available for some markets.

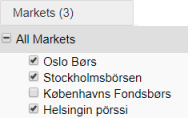

Markets

Pick your markets from which to select stocks. For example Oslo, Stockholm and Copenhagen. The report will show stocks that fit your criteria from all three markets, and you may get even better stocks than if you select from one market only.

It can be difficult to find very good candidates in smaller markets when the Exchange is weak or has moved sideways for some time. Multiple markets increase the chance of finding good stocks.

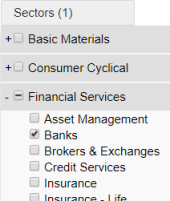

Sectors

The report contains all kinds of companies, regardless of sector or industry. However, you can set sectors like Finance or Energy, or more detailed industries like Insurance or Oil drilling. The report will show only stocks within these sectors that also fit your other criteria.

Combining Markets and Sectors can for instance give ranked lists of the best bank stocks in the Nordic countries.

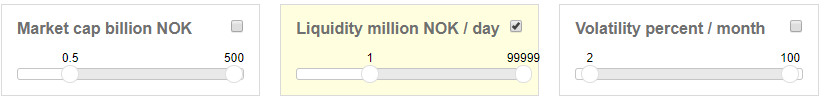

Filters

Click criteria on and off for each group. An active filter is highlighted in colour, while an inactive filter is neutral. Click and drag the slider to set values for each filter.

Active filter in the middle, inactive on the left and right.

General criteria

General criteria are used to set size, liquidity and volatility of the companies you are looking for. It is easier to trade bigger, more liquid companies, but the best opportunities are often found in smaller companies. Volatility is measured in percentage per month and indicates how much the price has fluctuated historically. Large fluctuations carry high risk, but also often significant upside potential.

Technical criteria

Technical criteria show investor behaviour and the development of optimism in the stocks, interpreted through the stocks' price charts. Technical score is a total assessment of the stock, calculated quantitatively by Investtech's computers. The algorithm assesses trend, support and resistance, volume development and buy signals from price patterns. Investtech's research shows that signals from trend, momentum and volume balance are statistically important, and you may choose to define your own criteria for all of these.

Technical criteria can be useful as a timing tool. According to technical analysis, optimism in stocks with these technical signals is increasing and the price will continue upwards in the next weeks and months.

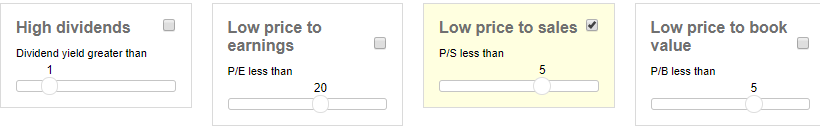

Financial criteria

Financial criteria cover company valuation. These are criteria used in fundamental stock analysis.

Financial criteria can be useful in finding stocks that are cheap based on key ratios. Fundamental analysts expect many such stocks to rise in the long term. Note that financial key ratios can vary a great deal from sector to sector, and knowledge of the sector and the individual companies are often necessary for interpretation of key ratio figures.

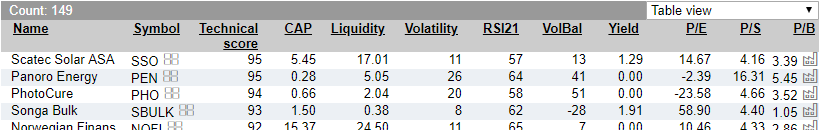

Explanation of table

The table is automatically sorted by technical score. Click the column headings to sort by other values.

Technical score: Technical evaluation of the stock is done automatically by Investtech’s computers. The evaluation scale is from -100 to +100, where scores below -50 are "negative candidates", between -50 and -25 are "weak negative", between -25 and +25 are "watch", between 25 and 50 are "weak positive" and over 50 are “positive candidates”.

CAP: Capitalised value is market value in billion, calculated as stock price multiplied by shares outstanding.

Liquidity: Average daily turnover in million in the past month.

Volatility: Average difference between the highest and lowest price per month, calculated for the past year. Volatility is a common measurement of risk.

Rsi21: 21 day Relative Strength Index. Used to measure the short term momentum of the stock.

Volbal: 22 day Volume Balance. Measures volume vs price movement.

Yield: Dividend yield is the company's share dividend in relation to the share price. It is a measure of return to shareholders. Dividend yield is calculated as Dividend per share/Share price.

P/E: P/E stands for Price/Earnings, that is, share price in relation to the earnings per share. The key figures are used when assessing a share price in relation to the company's profit.

P/S :P/S stands for Price/Sales, that is price relative to sales. The key figures are used when evaluating a share price in relation to the company's sales.

P/B: P/B stands for Price/BookValue, that is price relative to equity. The key figures are used when evaluating a share price in relation to book equity.

Overall: Shows the sum of market value and daily liquidity for all stocks. The values for columns Technical score, Volatility, RSI, VolBal and Yield are a weighted average, where the weight is capitalized value. The values for columns P/E, P/S and P/B are calculated as the sum of market value (P) divided by the sum of Earnings (E), Sales (S) and BookValue (B) respectively.

Mean: Average value for all stocks.

Median: Median value for all stocks.

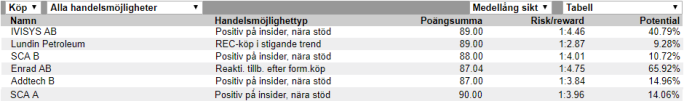

Handelsmöjligheter

Vid vissa tillfällen kan aktier visa tekniska förhållanden som starkt indikerar bestämda kursrörelser. Det är sällan det sker men när det gör det finns det möjligheter att göra mycket bra köp. Det kallas handelsmöjligheter. Aktier med handelsmöjligheter har ofta en stor uppsida samtidigt som nedsidan är liten.

Investtech har system för att identifiera tio olika typer av handelsmöjligheter. När du väljer tjänsten från vänstermenyn kommer alla typerna att visas i listan. Du kan klicka längst upp i tabellen för att välja en bestämd typ. Du kan också välja Kort sikt, Medellång sikt eller Lång sikt.

Förklaring:

Poängsumma: Varje handelsmöjlighet får en poängsumma mellan 0 och 100. Den visas både i listan och på aktiesidan. Ju högre poängsumma desto bättre uppfyller aktien de teoretiska kriterierna för handelsmöjligheten och desto större möjlighet att göra ett bra köp. Märk väl att det är flera av de tekniska indikatorerna som beräknas per aktie som inte ingår i beräkningen av poängsumman för handelsmöjligheten. Flera av dem, till exempel stöd och motstånd, trend och volymbalans, kan betyda mycket för aktiens tekniska score. Det är därför inte så att handelsmöjligheterna med högst poängsumma automatiskt kommer att ge de bästa köpen. Du bör se på helhetsbilden, flera tidshorisonter, och gärna också värdera fundamental information innan du köper. Märk väl att risken inte ingår i poängsumman. Två aktier med samma poängsumma kan ha mycket olika risk. Aktier med mycket låg likviditet blir emellertid exkluderade som handelsmöjlighet men det är fortsatt relativt låga krav på likviditet. Poängsumman måste vara minst 70 för att komma med på listan. Med Institutional kan du dock sätta din egen likviditetsgräns under Profil.

Risk/Reward: Relationen mellan avkastning vid en lyckad investering (sälj på målkurs) och avkastning vid en misslyckad investering (sälj på stop loss). Nedsidan är alltid satt till 1. Så en högre reward ger en bättre relation mellan risk och reward.

Potential: Uppsidan i procent. Beräknas som procentuell uppgång från rekommenderad köpkurs till målkurs. Märk väl att aktier med hög uppsida också ofta har hög risk.

Om du går in på en specifik handelsmöjlighet ser du rekommenderad köpkurs, målkurs och stop loss. Du får ett konkret förslag när aktien ska köpas och säljas. Du har möjlighet att värdera uppsida mot nedsida. Tidshorisont anges också för handelsmöjligheten samt förhållanden som stärker eller försvagar aktien.

Översåld RSI och kurs nära stöd

En aktie som är översåld har fallit mycket på kort tid och en reaktion upp indikeras. Nära stöd indikerar att aktien ska stiga. Stop loss kan sättas precis under stödet för att begränsa nedsidan.

Teori: RSI står för Relative Strength Index och defineras som 100 gånger summan av de sista N dagarnas uppgång dividerat med (summan av de sista N dagarnas uppgång plus summan av de sista N dagarnas nedgång), där N är 14, 21 eller 90 för kort respektive, medellång och lång graf. Översåld RSI, dvs. låga RSI-värden, betyder att kursen den sista tiden har fallit mycket utan reaktioner upp däremellan. Det har varit för stort fokus på negativa saker, och säljarna har styrt aktien fullständigt. Detta kan inte bestå, och aktien bör snart få en reaktion upp. Att kursen är nära ett stöd, betyder att när kursen tidigare har varit på dessa nivåerna, har den fått en reaktion uppåt. Många som inte var med på förra uppgången, kommer bli benägna till att köpa nu, och de som köpte förra gången, men har sålt av däremellan, kommer köpa på nytt nu. När dessa kriterierna uppträder samtidigt, har vi en stark signal om att kursen kommer stiga. Samtidigt har vi möjlighet till att investera med låg risk, genom att sätta stopp loss precis under stödet.

Poängsumma: Ju närmare stödet kursen är, och ju starkare detta stöd är, desto högre poängsumma. RSI måste dessutom vara låg och volymbalansen och förhållandet mellan volymtoppar och kurstoppar bör vara positiva. Det är dessutom positivt om det har bildats en bottenpunkt i kurs eller RSI.

Köpkurs: Sätts utifrån stödnivån och en "normalrörelse" uppåt. En "normalrörelse" definieras som hur mycket kursen i genomsnitt rör sig under en period som är ca. en hundradel av grafens längd.

Målkurs: Sätts till beräknad, teoretisk maxkurs med utgångspunkt i att kursen utvecklar sig som lätt färgad random walk i 20% av grafens längd. Detta utgör normalt 15-30 procent av grafens höjd.

Stop loss: Sätts till ca. en normalrörelse under stödnivån.

Tidshorisont: Sätts till mellan 14 och 20% av grafens längd.

Positiv divergens mellan RSI och kurs och kurs nära stöd

Positiv divergens mellan RSI och kurs indikerar att aktien ska stiga. Nära stöd indikerar att aktien ska stiga. Stop loss kan sättas precis under stödet för att begränsa nedsidan.

Teori: Med RSI mäter man i vilken grad det är köparna eller säljarna som har styrt kursen den sista tiden. Låga värden betyder att säljarna har styrt kursen, medan höga värden betyder att köparna har styrt kursen. När RSI-kurvan stiger betyder det att köpintresset ökar och att köparna, relativt sett, får större betydelse för kursbestämningen. Om dett händer samtidigt som kursen går sidlängs, eller till och med faller, anses det som en tidig signal på en möjlig vändning upp i kurs. Att kursen är nära ett stöd, betyder att när kursen tidigare har varit på dessa nivåerna, har den fått en reaktion upp. Många som inte var med på förra uppgången, kommer bli benägna till att köpa nu, och de som köpte förra gången, men har sålt av däremellan, kommer köpa på nytt nu. När dessa kriterierna uppträder samtidigt, har vi en stark signal om att kursen kommer stiga. Samtidigt har vi möjlighet till att investera med låg risk, genom att sätta stopp loss precis under stödet.

Poängsumma: Graden av divergens mellan RSI och kurs är viktigt i poängberäkningen. Dessutom bör kursen vara nära stödlinjen och stödet bör vara starkt. Det läggs dessutom vikt på volymbalans och förhållandet mellan volymtoppar och kurstoppar. Även trend och formationer har betydelse för poängberäkningen.

Köpkurs: Sätts utifrån stödnivån och en "normalrörelse" uppåt. En "normalrörelse" definieras som hur mycket kursen i genomsnitt rör sig under en period som är ca. en hundradel av grafens längd.

Målkurs: Sätts till beräknad, teoretisk maxkurs med utgångspunkt i att kursen utvecklar sig som lätt färgad random walk i 20% av grafens längd. Detta utgör normalt 15-30 procent av grafens höjd.

Stop loss: Sätts till ca. en normalrörelse under stödnivån.

Tidshorisont: Sätts till mellan 14 och 20% av grafens längd.

Köpsignal från en rektangelformation i stigande trend

En stigande trend indikerar att investerarna blir mer positiva och kursen ska fortsätta upp innanför trendkanalen. Köpsignal från rektangel indikerar uppgång även på kort sikt.

Teori: Som har beskrivits under "Stigande trend och kurs nära stöd" förväntas en aktie som ligger i en stigande trendkanal att stiga vidare innanför kanalen. När en rektangelformation utvecklas, bildas ett motståndsområde med övervikt av säljare nära taket av rektangeln. När kursen stiger genom motståndet betyder det att dessa säljarna har fått sålt ut. Köparsidan är fortfarande lika stor, men det är nu ett underskott av säljare så att kursen dras vidare upp. Om man är snabb och kommer in till en kurs nära stödet från rektangeln, får man en god ingångskurs och kan sätta en snäv stopp loss. Om kursen har stigit mycket efter brottet på rektangeln kan det vara bättre att avvänta en reaktion tillbaka innan man går in.

Poängsumma: Formationens och trendens kvalitet, dvs. graden av likhet med en teoretiskt idealisk formation och trend, är viktigt i poängberäkningen. Storleken på formationen och hur länge det är sedan den blev bruten, är också viktiga bidrag till poängsumman. En kurs nära stödet i formationen ger en högre poängsumma än en kurs nära målet i formationen. Det räknas som negativt om kursen har varit under stödlinjen efter brottet. Det är också negativt om andra formationer har bildats efter brottet.

Köpkurs: Sätts till stödet från formationen och ett liten bit uppåt (ca. 20% av formationshöjden).

Målkurs: Sätts till 90-125% av kursmålet i formationsbrottet.

Stop loss: Sätts till 20% av formationens höjd under formationens signalnivå, dvs. ca. den nedre femtedelen i formationen. Om man vill tillåta större svängrum i kursen, kan en passande stop loss vara strax under mitten av formationen.

Tidshorisont: Från 40% till 80% av formationens längd.

Rektangelformation under utveckling i stigande trend och kurs nära rektangelstöd

En rektangel i en stigande trend bildas när investerarna tar en paus i uppgången. Genom att köpa nära rektangelns golv är uppsidan stor både på kort och lång sikt.

Teori: Som beskrivits under "Stigande trend och kurs nära stöd" förväntas en aktie som ligger i en stigande trendkanal stiga vidare innanför kanalen. När aktien utvecklar en rektangelformation, ses detta bara som en konsolidering eller paus innan uppgången fortsätter. Detta gäller även om trenden bryts under utvecklingen av rektangelformationen, men det är då en något större risk för brott nedåt. Ofta stiger kursen snabbt när en rektangelformasjon väl har blivit bruten. Därmed kommer man att få en betydligt bättre ingångskurs om man köper före brottet. Allra bäst kurs får man om man köper nära golvet i rektangelformationen. En passande stop loss kan sättas strax under golvet, så att nersidan blir liten och risk/reward hög. Försiktiga investerare kan välja att gå ur aktien vid taket av rektangelformationen, medan de som vill ha högsta möjliga avkastning bör sitta kvar tills dess kursmålet i formationen nås.

Poängsumma: Formationens och trendens kvalitet, dvs. graden av likhet med en teoretisk idealisk formation och trend, är viktig i poängberäkningen. En kurs nära golvet i rektangeln ger en högre poängsumma än en kurs nära taket. Det är positivt om kursen ligger bra till i förhållande till horisontala stöd- og motståndsnivåer, eller om RSI är översålt. Det är negativt för poängsumman om kursen har brutit ut ur den stigande trendkanalen.

Köpkurs: Sätts till stödet av formationen och en liten bit uppåt (ca. 30% av formationshöjden).

Målkurs: Nedre målkurs sätts till taket i rektangelformationen och övre sätts till kursmålet i rektangelformationen vid ett brott upp.

Stop loss: Sätts till 20% av rektangelns höjd under golvet i rektangeln.

Tidshorisont: Från 40% (nedre målkurs) till 120% (övre målkurs) av formationens längd.

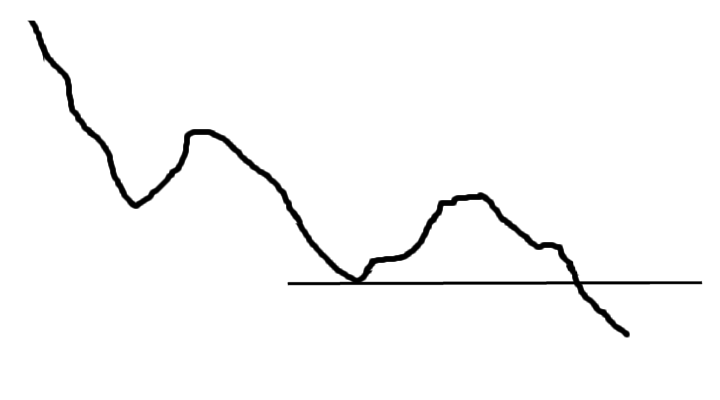

Omvänd huvud-och-skuldra-formation under utveckling och positiv volymbalans

Omvända huvudskuldra-formation indikerar en vändning från fallande till stigande trend. Genom att köpa tidigt före signal är uppsidan stor. Det är inte säkert att signal kommer att ges men positiv volymbalans indikerar ofta att köparna är aggressiva.

Teori: Omvänd huvud-och-skuldra (på engelska "Inverted Head and Shoulders" - IHS) är en trendreverseringsformation och signaliserar en reversering från en fallande trend till en stigande trend, eller med andra ord, en inledning av en stigande trend. Tanken är att aktien har varit negativ över en längre tid och att det har varit fokus på negativa nyheter och dåliga framtidsutsikter. Detta leder till att investerare både i den vänstra skuldran och i huvudet pressar ned kursen till bottnar som är lägre än tidigare bottnar. Vid uppgången i huvudet, stiger emellertid kursen ända upp i nivå med den tidigare toppen. I en fallande trend ska efterföljande toppar vara lägre än de tidigare, så detta är därmed en tidig signal på en avslutning av den fallande trenden. När kursen sedan i höger skuldra bildar en bottenpunkt som är högre än botten i huvudet, har vi en indikation på att en stigande trend har påbörjats. Bekräftelsen får vi vid brott upp genom halslinjen, för då kommer även nästa topp att vara högre än föregående topp. Det är emellertid ofta mycket att tjäna på att gå in redan medan den omvända huvud-och-skuldra-formationen är under utveckling, då kursen ofta går snabbt vidare när motståndet vid halslinjen blir brutet. Positiv volymbalans indikerar isolerat sett att trenden är stigande, eller at en fallande trend går mot slutet. Därför anses risk/reward-förhållandet som attraktivt när bägge dessa förhållandena uppträder samtidigt, dvs. när vi har en omvänd huvud-och-skuldra-formation under utveckling och volymbalansen är positiv.

Poängsumma: Formationens och trendens kvalitet, dvs. grad av likhet med en teoretiskt idealisk formation och trend, är viktig i poängberäkningen. En kurs nära botten i den högra skuldran ger en högre poängsumma än en kurs nära halslinjen. Volymbalans och korrelation mellan kurs och volymutveckling är viktiga bidrag till den samlade poängsumman. Det är positivt om kursen ligger bra till i förhållande till horisontala stöd- och motståndsnivåer, men detta har inte så stor vikt. Det är också positivt om RSI är låg. Det är negativt för poängsumman om formationen uppträder nära max i grafen, därför att kursen då omöjligen kan ha fallit speciellt mycket före bildandet av formationen. Det är också negativt om formationen är mycket stor i förhållande till trenden.

Köpkurs: Sätts utifrån stödet i höger skuldra till halvvägs upp mot halslinjen.

Målkurs: Nedre målkurs sätts till halslinjen och övre sätts till kursmålet från omvända huvud-och-skuldra-formationen.

Stop loss: Låt "skulderhöjden" vara definerad som höjden mellan stödet i skulderna och motstånden i huvudet. Stop loss sätts till 20% av skulderhöjden under stödet i höger skuldra.

Tidshorisont: Från 40% (nedre målkurs) till 120% (övre målkurs) av formationens längd.

Reaktion tillbaka till stödet efter köpsignal i formation

Köpsignal från en formation indikerar stigande optimism och vidare uppgång. Aktien har sedan reagerat tillbaka på kort sikt och ett köpläge har uppstått nära stödet vid formationen.

Teori: När en kursformation blir bruten, betyder det ofta att marknadsaktörernas psyke totalt sett är i ett speciellt tilstånd. Detta kan till exempel vara att många sitter och ångrar på att de inte köpte tidigare, eller ångrar på at de sålde för tidigt. Generelt kan vi säga att då en motståndsnivå bryts, är alla säljarna som (kanske av fundamentala skäl) har suttit kvar på denna nivån, borta. Säljarsidan är därmed borta, medans köparsidan fortfarande är kvar. När en köpsignal från en formation utlöses, leder det därför ofta till att kursen snabbt stiger vidare. Det kan då vara svårare att komma in på marknaden till bra kurser. Då och då får vi emellertid en reaktion tillbaka efter ett formationsbrott. Man får därmed en ny möjlighet till att följa med, och denna gången till bra ingångskurser. Man kan även investera till låg risk om man sätter stop loss precis under stödnivån i formationen.

Poängsumma: Vid idealiska handelsmöjligheter av denna typen, har kursen nästan, men inte helt nått kursmålet i formationen, och nu reagerat tillbaka så att den ligger relativt nära stödet i formationen. Det ger en lägre poängsumma om kursen redan har nått kursmålet innan den har reagerat tillbaka igen. Hög kvalitet på formationen, dvs. att formationen är lik en teoretiskt perfekt formation, ger hög poängsumma. Storleken på formationen och ålder, dvs. hur länge det är sedan den bröts, bidrar också till poängsumman. Volymbalans och sammanhanget mellan volymtoppar och kurstoppar är också viktigt i poängberäkningen. Det räknas som negativt om kursen har varit under stödlinjen efter brottet. Det är också negativt om andra formationer har bildats efter brottet.

Köpkurs: Sätts till stödet i formationen och en liten bit uppåt (ca. 20% av formationshøyden).

Målkurs: Sätts till 90-125% av kursmålet i formationsbrottet.

Stop loss: Sätts till 20% av formationens höjd under formationens signalnivå, dvs. 20% under stödet i formationen.

Tidshorisont: Från 30% till 60% av formationens längd. Det används samma procentsatser för alla typer av formationer, även om signaler från rektanglar generellt nås snabbare än signaler från dubbel-botten-formationer och omvända huvud-och-skuldra-formationer.

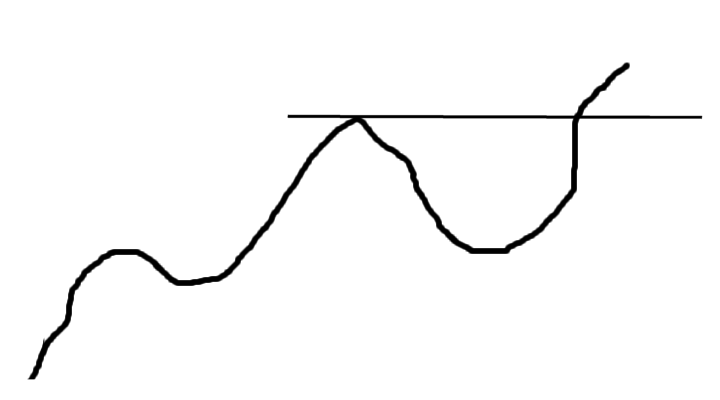

Brutet motstånd och kurs nära grafmax

Brott på motstånd är en köpsignal. När kursen ligger nära grafmax har investerarna köpt aktien trots rekordnoteringar. Det är lite eller inget motstånd över dagens nivå och vidare uppgång indikeras.

Teori: Tidigare toppar i kursen är viktigt för att definiera motståndsnivåer. Här tänker många att kursen föll sist den var på denna nivån och att aktien var dyr, och att den därmed ska gå ner i kurs nu också. Högt ackumulerad volym på en bestämd kursnivå är också viktigt för att definiera motstånd. Här är det sannolikt att många åter vill sälja när kursen når denna nivån - antingen för att kopiera en tidigare lyckosam försäljning, eller för att gå ur utan förluster. Vid motståndsnivåer är det därmed ett överskott av säljare. När kursen bryter upp genom motståndet betyder det att säljarna på denna nivån har fått sålt sina aktier. Det är fortfarande ett köpintresse, och kursen stiger vidare då det nu är ett underskott av säljare. Om motstånd bryts nära toppen i grafen betyder det att det är mycket litet motstånd över dagens kurs. Kanske betyder det också att kursen har nått en ny rekordnotering, så att det inte är motstånd överhuvudtaget. Kursen blir därmed inte längre hindrad av säljare som ska gå ut ur marknaden utan förluster, och aktien kan snabbt gå vidare.

Poängsumma: Det viktigaste i poängberäkningen är styrkan på motstånden som har brutits, avståndet från kursen och ned till denna nivån, och avståndet från kursen och upp till maxkurs i grafen. Dessutom har trend, eventuella formationer och volymutveckling betydelse.

Köpkurs: Sätts utifrån stödnivån och en "normalrörelse" uppåt. En "normalrörelse" definieras som hur mycket kursen i genomsnitt rör sig under en period som är ca. en hundradel av grafens längd.

Målkurs: Sätts till beräknad, teoretisk maxkurs med utgångspunkt i att kursen utvecklar sig som lätt färgad random walk i 20% av grafens längd.

Detta utgör normalt 15-30 procent av grafens höjd.

Stop loss: Sätts till ca. en normalrörelse under stödnivån.

Tidshorisont: Sätts till mellan 14 och 20% av grafens längd.

Köpsignal efter falsk säljgsignal

Köpsignal efter falsk säljsignal är ofta en stark signal. Köpsignal indikerar att investerarna blir mer positiva. En vidare uppgång indikeras samtidigt som aktien ligger nära stöd.

Teori: En säljsignal i en kursformation utlöses när en viktig stödnivå bryts. Psykologin bland marknadsaktörerna och bolagets position i sin businesscykel bestämmer då att kursen ska fortsätta ner. Detta får många investerare att sälja av aktien. Om kursen iallafall inte faller ner till kursmålet i formationen, utan istället vänder upp, indikerar detta ofta att ny och positiv information har tillkommit, och att nya investerare är på väg in i aktien. Säljsignalen var falsk. Det är få saker som är så irriterande som då aktien man precis har sålt, stiger kraftigt. Men aktien är ju dyrare nu än då man sålde, så flertalet av de som sålde vid brottet ner blir stående vid sidan om. Aktien stiger ändå vidare och bryter upp på motsatt sida av formationen. Säljarna som låg vid formationsmotståndet är borta, det råder underskott på säljare och en köpsignal har utlösts. Det som är lite speciellt här är att också säljarna under golvet i formationen är borta, vilket gör att det blir ännu större obalans mellan köpare och säljare än vid en vanlig köpsignal. En vidare uppgång indikeras, och man har möjlighet till att sätta en snäv stop loss precis under taket i formationen. Ett annat sätt att förklara detta på är att nyhetsfloden rund bolaget blev negativ, eller mindre positiv än tidigare, vid brottet ner i formationen. Många säljer av fundamentala orsaker. Detta visade sig emellertid vara fel, eftersom nyhetsströmmen vänder igen, och kursen stiger. Det som såg ut att vara negativt, var inte så negativt iallafall, och nya positiva impulser har tillkommit. Kursen bryter upp över formationsmotståndet och både säljarna under golvet i formationen och vid motståndet är borta. En kraftig köpsignal har utlösts, och vidare uppgång indikeras.

Poängsumma: De viktigaste kriterierna vid beräkning av poängsumma för denna typen av handelsmöjlighet, är om brottet upp sker relativt snabbt efter brottet ner, om volymutvecklingen är positiv och om kursen ligger nära stödet vid taket i formationen. Dessutom har kvaliteten på formationen och trendriktningen betydelse.

Köpkurs: Taket i formationen beräknas som linjen mellan toppen i de två skulderna på en huvud-och-skuldra-formation, som linjen mellan de två topparna i en dubbel-topp-formation och som motståndslinjen i en rektangelformation. En köpsignal utlöses när detta taket bryts, och köpkursen sätts från taket och en liten bit uppåt (ca. 20% av formationshöjden).

Målkurs: Sätts till 90-125% av kursmålet i formationsbrottet.

Stop loss: Sätts til 20% av formationens höjd under formationens tak.

Tidshorisont: Från 40% till 80% av formationens längd.

Positiv på insiderhandel och nära stödnivå

Positiva insiders indikerar att aktien är fundamentalt billig. Samtidigt ligger aktien nära stöd.

Teori: Insiders i ett bolag har god kunskap om företaget, marknaden den opererar i och framtidsutsikterna. Kanske har de till och med bättre kunskap än analytiker och investerare som följer aktien. När insiders satsar egna sparpengar på att kursen ska stiga, och köper aktier i bolaget, betyder det att de anser aktien som fundamentalt billig. När aktiekursen ligger nära en stödnivå, betyder det antingen att den har fallit tillbaka till stödet, eller att den har brutit upp genom en motståndsnivå och utlöst en köpsignal. I bägge fallen indikerar marknadspsykologin att kursen ska fortsätta upp. När aktien både är fundamentalt billig (positiv på insider) och tekniskt positiv, har man goda förutsättningar till att göra en vällyckad investering.

Insiderpoängsumman kalkuleras bara på medellång sikt, och bara för den norska og svenska marknaden, så denna handelsmöjligheten finns bara på medellång sikt för Norge och Sverige.

Poängsumma: De viktigaste elementen i beräkningen av poängsumma för denna handelsmöjligheten är insiderpoängsumman, styrkan på stödnivån och avståndet till stödnivån. Dessutom har förändringar i insiderpoängsumman den sista veckan, trend, formationer och volymutveckling betydelse.

Köpkurs: Sätts utifrån stödnivån och en "normalrörelse" uppåt. En "normalrörelse" definieras som hur mycket kursen i genomsnitt rör sig under en period som är ca. en hundradel av grafens längd.

Målkurs: Sätts till beräknad, teoretisk maxkurs med utgångspunkt i att kursen utvecklar sig som lätt färgad random walk i 20% av grafens längd. Detta utgör normalt 15-30 procent av grafens höjd.

Stop loss: Sätts till ca. en normalrörelse under stödnivån.

Tidshorisont: Sätts till mellan 14 och 20% av grafens längd.

Signaler

Signaler ger en översikt över de senaste köp- och säljsignaler som Investtechs system har identifierat. Särskilt signaler från kursformationer kan indikera i vilken riktning marknaden är på väg.

Tjänsten är särskilt användbar för investerare som följer en strategi med vissa signaler. Till exempel har investeringar baserade på rektangel-formationer visat en god avkastning.

Tjänsten kan användas som ett stockpicking-verktyg när man söker nya aktier att investera i.

Inställningar (väljs längst upp i tabellen)

- Köp-, säljsignaler eller neutral.

- Alla indikatorer eller en särskild.

- Kort, medellång eller lång sikt.

Förklaring

Datum: Kursdatum då signalen identifierades.

Indikator: Typ av indikator.

Kvalitet: Kursformationer har en kvalitet mellan 0 och 100 beroende på hur idealisk formationen är enligt teorin. Om kvaliteten är under 40 tecknas formationen inte in i grafen.

Målkurs: Kursformationen indikerar att aktien ska nå den nivån inom den tidsperiod som är lika lång som formationen.

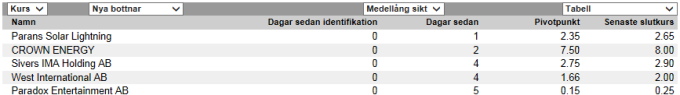

Pivotpunkter

Pivotpunkter är toppar och bottnar i grafen. Investtech har ett unikt system för att identifiera pivotpunkter. Pivotpunkter kan användas för att tidigt hitta aktier där en uppgång eller nedgång kan komma.

När en aktie vänder upp efter en tids nedgång är det ett tecken på ökad optimism på marknaden. Genom att informationen sprids och bearbetas i olika hastighet kommer det alltid att finnas en tröghet i marknaden. När någon har sett möjligheter och blivit positiv kommer andra att följa efter. Tanken med pivotpunkter är att identifiera sådana situationer så tidigt som möjligt. På det sättet kan du vara bland de första att köpa när stämningen förändras på marknaden.

Investtech har utvecklat egna datasystem som identifierar sådana vändpunkter. För att en botten ska tecknas in i grafen och inkluderas på listan måste kursen har rört sig signifikant från botten. Det är två faktorer som bestämmer om rörelsen är signifikant.

1. Den procentuella förändringen.

2. Antal dagar som förändringen skett under.

Om det är en stor förändring är det tillräckligt om det skett under få dagar. Om det är en liten förändring krävs det fler dagar.

Det vanligaste användningssättet är att leta efter aktier med nya bottnar på aktuell tidshorisont. Köpkandidater bör sedan analyseras fullständigt med Investtechs grafanalys. Det är särskilt viktigt att analysera volymutvecklingen. En kursrörelse på ökande volym är mer signifikant än en på låg eller oförändrad volym. En kursrörelse som går i trendriktningen är mer signifikant än en som går mot trendriktningen.

Förklaring

Dagar sedan identifikation: Antal börsdagar sedan Investtechs system identifierade pivotpunkten.

Dagar sedan: Antal börsdagar efter pivotpunkten.

Pivotpunkt: Kursen vid pivotpunkten.

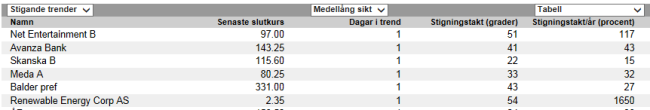

Trendsignaler

Stigande trender indikerar att bolaget är inne i en positiv utveckling och att efterfrågan på marknaden är stigande.

Trendsignaler visar aktier som har kommit in i en stigande eller fallande trend. Listan kan användas för att hitta köpkandidater. En enkel strategi är att köpa aktier som gett trendsignal och behålla dem tills de bryter den stigande trenden på nedsidan.

Investtechs forskning på trendsignaler på Stockholmsbörsen visar att aktier i stigande trend ger högre avkastning än referensindex på både kort och lång sikt. Aktier i fallande trend ger sämre avkastning än referensindex.

Analys av trend och köp av aktier baserat på trendsignaler är därmed en viktig del av teknisk analys.

Förklaring

Dagar i trend: Antal dagar aktien varit i trenden som nu visas i grafen.

Stigningstakt (grader): Visuell stigningstakt på trendkanalen i grafen. Går från 0 (horisontell) till 90 grader (vertikal).

Stigningstakt (%): Stigningstakt i procent under ett år om aktien följer den nuvarande trendkanalen.

Märk väl att det finns två sätt som en aktie kan gå in i en stigande trend.

1. Trenden i grafen förändras. Till exempel från en fallande trend till en stigande trend.

2. Kursen ligger ovanför trendkanalens tak eller under trendkanalens golv och går åter in i trendkanalen.

Statistiskt underlag

Investtechs forskningsrapport från 2016 visar att aktier följer trender. Aktier i stigande trend stiger. Aktier i fallande trend sjunker. Bolag som ger positva nyheter fortsätter att ge positiva nyheter. Marknaden prisar in positiva nyheter men inte kommande positiva nyheter. Därmed kan man få god avkastning genom att köpa aktier i stigande trend eftersom de förväntas fortsätta stiga.

Från 2003 till 2015 identifierades 17 674 köpsignaler då aktier gick in i en stigande trend och 9 107 säljsignaler då aktier gick in i en fallande trend. Rapporten visar att aktier i stigande trend steg med 5,5 procent de följande tre månaderna medan aktier i fallande trend steg med 2,0 procent. Referensindex steg med 4 procent.

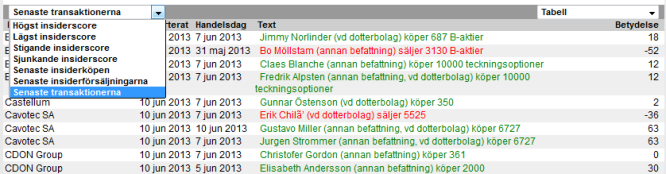

Insidertransaktioner

Insideranalys är Investtechs alternativ till fundamental analys. När en person i bolagets ledning eller styrelse köper aktier är det en signal om att denne bedömer att aktien är billig.

Insiderna har ofta goda kunskaper om utvecklingen i bolagen och bolagens marknader. Därmed har de goda förutsättningar att bedöma om aktien är billig eller dyr. När en insider investerar sitt eget kapital i bolaget är det ett tecken på att bolaget går bättre än det aktiemarknaden anser.

Bolag där insiders har köpt aktier kan vara goda köpkandidater även för dig. Använd insiderköp som bekräftelse på en positiv teknisk analys eller som en tidig signal om en möjlig uppgång. Insiderköp är långsiktiga köpsignaler.

Några gånger är insiders överoptimisiska angående bolagen de arbetar för. Analysera insiderhistoriken i aktien för att se hur bra insiderna tajmat sina köp tidigare.

En insiderförsäljning kan vara en signal om att aktien är fundamentalt dyr eller att risken är stigande. Följ med på insidertransaktionerna i aktierna du äger och värdera att sälja när en eller flera insiders säljer.

Investtechs insideranalys ger dig översikt över vilka aktier som är mest positiva baserade på insidertransaktioner. Det finns också listor med de senaste transaktionerna och vilka aktier vars insiderscore stigit eller sjunkit mest.

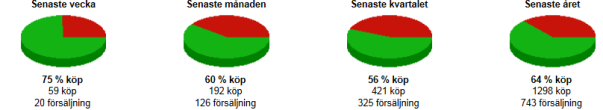

Insiderbarometern

Insiderbarometern är en stämningsindikator för aktiemarknaden. Den visar förväntningarna på aktiemarknaden baserat på vad insiderna i bolagen gör. Om många insiders köper medan få säljer är förväntningarna höga. Om en övervikt av insiders säljer är förväntningarna låga. Analys av insidertransaktioner är viktigt vid en samlad analys av aktiemarknaden.

Insiderbarometern visar antal insiderköp och antal insiderförsäljningar senaste vecka, månad, kvartal och år. Insiderköp är den gröna delen medan insiderförsäljningar är den röda delen. Insiderbarometern uppdateras dagligen och baseras på Finansinspektionens insynsregister.

Se Insiderhandel för daglig uppdatering av insidertransaktioner och insideranalyser.

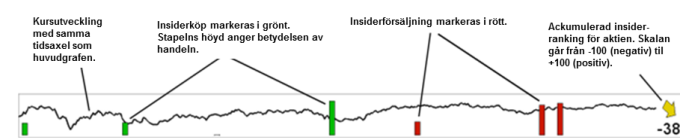

Insideranalys av enskilda aktier

Insideranalys är Investtechs alternativ till fundamental analys. När en person i bolagets ledning och styrelse köper aktier är det en signal om att denne bedömer att aktien är billig. Insiderförsäljningar är signaler om att aktien är dyr eller att risken är hög.

Investtechs insideranalys ger översikt över insidertransaktioner i ett bolag över tid.

Varje transaktion får en vikt från -100 till +100. Försäljningar är negativa och köp är positiva. Stora transaktioner får större vikt än små.

Investtechs insideranalys baseras på de transaktioner som rapporteras i Finansinspektionens insynsregister. Insideranalysen uppdateras dagligen med nya transaktioner.

Baserat på alla rapporterade insidertransaktioner i ett bolag ger Investtechs insideranalys varje aktie en insiderscore från -100 till +100. +50 eller högre är köp. +25 till +50 är svagt köp. -25 till +25 är neutral. -25 till -50 är svagt sälj. -50 eller lägre är sälj

Förklaring till Insiderhandel

De senaste affärerna visas överst i tabellen. (Informationen i tabellen korresponderar inte till grafen ovanför.)

Förklaring till fälten i tabellen:

| Fält | Beskrivning |

| Rapporterat | Datum då affären blev rapporterad. |

| Handelsdag | Datum då insidern köpte eller sålde aktier. |

| Antal | Antal aktier. |

| Kurs | Slutkurs den dagen insidern köpte eller sålde aktier. |

| Värde | Värde på affären i 1000 kr. |

| Text | Text som i korthet beskriver affären. Grön färg används för köp och röd vid försäljning. |

| Betydelse | Affärens betydelse, beräknad utifrån beloppet det handlades för. Skalan går från 0 (=ingen betydelse) till 100 (=mycket betydande). |

Säsongsvariationer

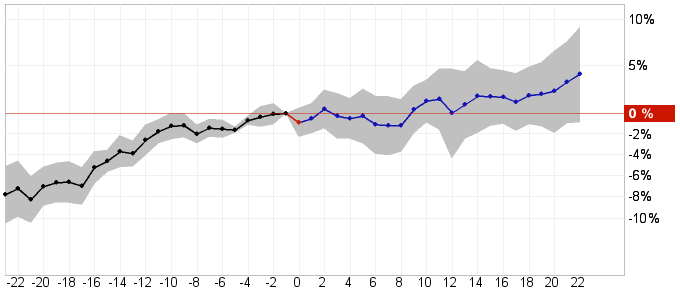

Analys av säsongsvariationer visar hur en aktie statistiskt har varierat över året. Några aktier verkar ha en särskilt positiv eller negativ kursutveckling på exempelvis våren eller hösten, eller i enskilda månader av året. Analyserna visar aktiens förväntade kursutveckling, om den kommer utvecklas likt den historisk har gjort de senaste åren.

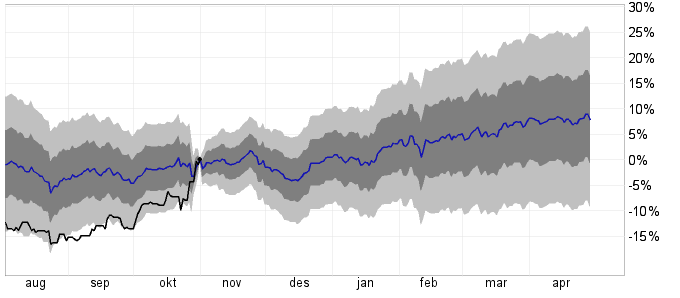

Säsongsprediktion

Grafen visar genomsnittlig kursutveckling och standardavvikelse för en aktiekurs. Den helstrukna blå kurvan visar genomsnittet. Det mörka skuggade området är en standardavvikelse och det ljusa är två standardavvikelser. Periodlängden som statistiken är beräknad över, är angiven under grafen.

Om det antas att aktien har en fast utveckling varje år, med årliga statistiska avvikelser, visar grafen hur kursutvecklingen i genomsnitt har varit under de tre föregående månaderna och hur den kommer bli under de kommande sex månaderna.

Den svarta kurvan är reell kursutveckling de senaste tre månaderna, och den svarta pricken är senaste slutkurs.

Genomsnittet per kalenderdag är beräknat som geometriskt snitt, så att exempelvis +10 % och -9 % får 0 % i medelvärde. Variansen i estimatorn är beräknad som kumulativ summa av variansen per datum, och standardavvikelsen är kvadratroten ur denna.

Märk att kurvan visar estimat för medelvärdet till den säsongsjusterade kursutvecklingen till aktien, och bör ej användas som ett direkt estimat på kursutvecklingen de kommande månaderna. Det är stora svängningar från år till år, både upp och ned i förhållande till genomsnittet.

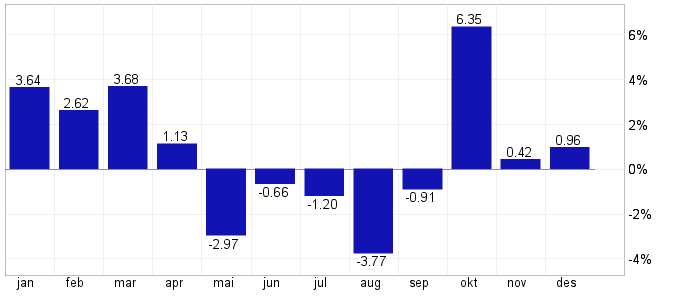

Månadsstatistik

Grafen visar hur aktiekursen i genomsnitt har ändrat sig under varje månad av året.

Årstidsstatistik

Grafen visar hur aktiekursen har utvecklat sig ett genomsnittsår, från 1 januari till 31 december.

Årliga kursändringar

Graferna visar kursutveckling för var av de sista fem åren. Notera att det är stora variationer från år till år. Enskilda år med speciellt positiv eller negativ utveckling kan påverka genomsnittet mycket. Det rekommenderas därmed att använda säsongsprediktion med försiktighet.

Kokonaisanalyys

Kokonaisanalyysin tekninen pistesumma lasketaan lyhyen, keskipitkän ja pitkän aikavälin analyysien teknisten pistesummien normalisoituna summana. Lisäksi käytetään sisäpiirikauppa-analyysin pistesummaa silloin kun tällainen on saatavilla.

Huomioi, että kokonaisanalyysin tekninen pistesumma voi hyvin olla korkeampi kuin lyhyen, keskipitkän ja pitkän aikavälin analyysin keskiarvo. Tämä johtuu tehdystä normalisoinnista, jossa ideana on se, että sellainen osake, joka usean kriteerin perusteella on heikosti positiivinen, voi yleisesti ottaen olla helposti selkeästi positiivinen.

Trading limits

Under Trading limits får du information om hur aktien historiskt har utvecklat sig genom handelsdagen och hur mycket den statistiskt svänger mellan lägsta-kurs och högsta-kurs. Detta kan hjälpa dig att placera bra limits på marknadsordrar, så att du lättare kan genomföra affärer till goda kurser.

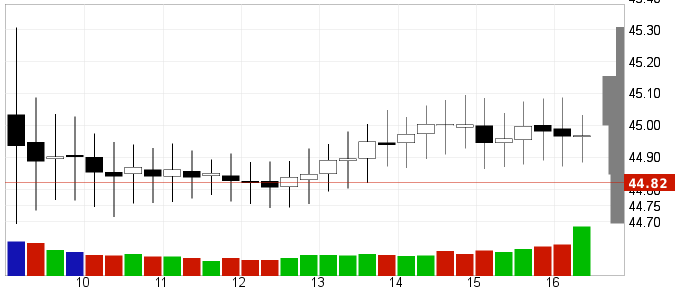

Intradagssvängningar

Grafen visar hur aktiekursen i genomsnitt har utvecklat sig med i 15-minutersintervall genom handelsdagen. Varje kolonn motsvarar en kvart. Den färgas vit när kursen stiger och svart när den faller. ‘’Svansarna’’ anger högsta och lägsta kurs. Gröna och röda volymkolonner anger uppgång respektive nedgång. Kolonnen längst till höger inkluderar slutpriset, och är ofta väsentligt högre än de andra.

Vissa aktier har en tendens till att röra sig med bestämda mönster genom dagen, något man kan få en uppfattning av genom dessa grafer. Statistisk visas för fyra tidsperspektiv: 5, 22, 66 och 250 dagar, som respektive motsvarar senaste vecka, månad, kvartal och år.

Estimerade kurser

Tabellen visar, beräknat utifrån gårdagens slutkurs, vilka kurser aktien väntas att svänga mellan idag. Beräkningen förutsätter att det inte har kommit väsentliga nyheter mellan gårdagens slutkurs och dagens börsöppning.

Var uppmärksam på att bolagsnyheter kan ha skapat stora kursändringar under enskilda dagar. Detta kan kraftigt påverka historiska genomsnittstalen, så att graferna och statistiken då ger en missvisande framställning av de statistiska svängningarna man kan förvänta framöver.

Finansiella nyckeltal

Finansiella nyckeltal ger information om bolagets prissättning baserat på rapporterade redovisningsuppgifter.

Många analytiker och investerare använder siffror från bolagens redovisningar som viktig input i kalkyler för beräkning av bolagets teoretiska värde. Det finns många sätt att beräkna teoretiskt värde på, men de flesta utgår ifrån de sista redovisningsuppgifterna, utvecklingen i dessa och förutsägelse av framtida resultat.

Om kursen är lägre än det beräknade teoretiska värdet, förväntas aktien att stiga.

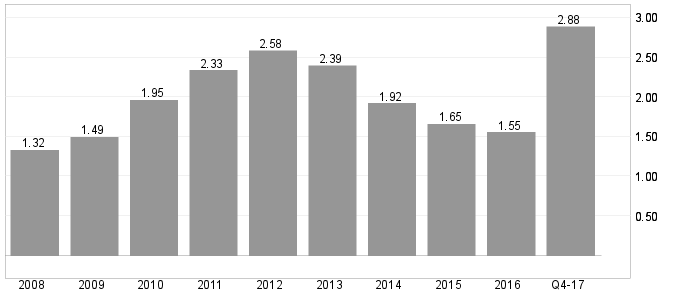

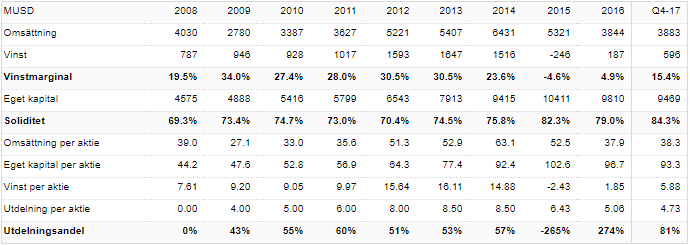

Diagrammet visar historiska nyckeltal upp till tio år tillbaka i tiden. Den sista siffran är beräknad utifrån sista årets nyckeltal och sista slutkurs för aktien. Om till exempel bara den första kvartalsrapporten lämnats, används summan av de tre sista kvartalen från föregående år och årets första kvartal. Därmed får man utjämnat eventuella säsongsmässiga rörelser och kan jämföra siffrorna med tidigare helårssiffror. För tidigare år används årets resultatrapport och årets genomsnittskurs i beräkningen. Med en sådan beräkning kommer historiska prisnyckeltal vara konstanta, medan de färska kommer att variera med ändringar i aktiekursen.

De vanligaste nyckeltalen förklaras nedan.

Direktavkastning - utdelningsandel

Direktavkastning är bolagets aktieutdelning i förhållande till aktiekursen. Den är ett mått på avkastningen till aktieägarna. Direktavkastningen beräknas genom Utdelning per aktie / Aktiekurs.

Direktavkastning är ett sätt att mäta vilket kassaflöde du får för varje krona investerad i en aktie. Bortsett från aktiens kursutveckling, visar siffran vilken årlig "ränta" aktien har genererat.

Exempel: Vi jämför två aktier i samma sektor. Bolag A ger utdelning på 50 öre per aktie, medan bolag B ger utdelning på 1 krona per aktie. Bägge handlas för 20 kronor på marknaden. Direktavkastningen för bolag A blir då 2,5%, medan den för bolag B blir 5,0%.

Allt annat lika, kommer investerare som köper aktier för att få ökad årlig intäkt, föredra bolag B framför bolag A, då den ger dubbelt så stor procentuell utdelning.

P/E - price/earnings

P/E står för Price/Earnings, vilket betyder pris i förhållande till resultat. Nyckeltalet används när man ska bedöma en akties pris i förhållande till bolagets resultat. Exempel: Ett P/E-tal på 10 betyder att aktien kostar 10 gånger bolagets årsvinst. P/E beräknas genom Aktiekurs / Årsresultat efter skatt per aktie.

P/E-ration kan berätta om investerarna anser aktien som en värdeaktie eller en tillväxtaktie, speciellt när man också beaktar bolagets tillväxttakt och underliggande intjäningspotential. Värdeaktier har stabilt resultat och relativt låga P/E-tal. Tillväxtaktier har ofta kraftigt ökande omsättning och resultat, och det förväntas ytterligare ökning, så att P/E-talen blir höga.

Ett lågt P/E, jämfört med andra aktier i samma sektor, indikerar att aktien är relativt sett billigare. Dock kan särskilda förhållanden gälla för det här bolaget, så det är inte alltid fallet.

Exempel: Vi jämför två aktier i samma sektor. Bolag A har rapporterat vinst på 1 krona per aktie, medan bolag B har redovisat vinst på 2 kronor per aktie. Bägge handlas för 20 kronor i marknaden. Detta ger bolag A ett P/E på 20, medan bolag B får ett P/E på 10.

Det betyder att bolag B relativt sett är mycket billigare. För varje köpt aktie får investeraren 2 kronor i vinst, jämfört med bara 1 krona för bolag A. Allt annat lika, bör investeraren därmed köpa aktier i bolag B.

Notera att P/E och andra nyckeltal kan variera på grund av skilda redovisningsregler och principer i bolagen.

P/S - price/sales

P/S står för Price/Sales, vilket betyder pris i förhållande till omsättning. Nyckeltalet används när man skall bedöma en akties pris i förhållande till bolagets omsättning. Exempel: Ett P/S-tal på 2,0 betyder att aktien kostar 2,0 gånger bolagets årliga omsättning. P/S beräknas genom Aktiekurs / Omsättning per aktie.

Exempel: Bolag A har 10 miljoner utestående aktier och aktiekursen är 90 kronor, vilket motsvarar ett marknadsvärde på 900 miljoner kronor. Total försäljning är 800 miljoner kronor, och P/S blir då 1,13.

Ett lågt P/S kan indikera att aktien är undervärderad på marknaden. Motsvarande kan ett högt P/S indikera att aktien är övervärderad. Om genomsnittlig P/S i sektorn är 1,3 antyder det att bolag A är undervärderat jämfört med andra bolag i sektorn.

Som med andra nyckeltal, ska man vara varsam med att använda P/S isolerat. Nyckeltalet kan emellertid vara till nytta, speciellt när man jämför värderingen av nystartade bolag som har intäkter, men ännu inte går med vinst.

P/B - price/book

P/B står för Price/BookValue, vilket betyder pris i förhållande till eget kapital. Nyckeltalet används när man skall bedöma en akties pris i förhållande till bokfört eget kapital. Exempel: Ett P/B-tal på 1,8 betyder att aktien kostar 1,8 gånger bolagets bokförda eget kapital. P/B beräknas genom Aktiekurs / Eget kapital per aktie.

Ett lågt P/B-tal kan indikera att aktien är undervärderad. Det kan emellertid också betyda att något grundläggande är fel med bolaget. Siffran varierar mycket över sektorer, då det är stora skillnader i hur kapitalintensiva olika sektorer är.

P/B-ration ger en indikation om vad man skulle erhålla om bolaget skulle realisera sina ägarandelar, lägga ned verksamheten och betala ut kapitalen till aktieägarna.

Beräkning av nyckeltal

Notera att P/E och andra nyckeltal kan variera på grund av skilda redovisningsregler och principer i bolagen.

Notera att det finns flera sätt att beräkna finansiella nyckeltal på. Till exempel om man tar med minoritetsandelar eller inte, man kan ta med engångsposter eller inte och man kan använda olika valutakurser. Det kan dessutom skilja om man beaktar historiska nyckeltal eller estimerade framtida tal. Därmed skiljer sig ofta samma nyckeltal från olika leverantörer och analytiker.

Det viktigaste är emellertid att beräkningen görs på samma sätt över tid, så att man kan följa utvecklingen i nyckeltalen från år till år och jämföra bolag mot varandra.

Tabell med redovisningssuppgifter

Tabellen visar rapporterade redovisningsuppgifter upp till tio år tillbaka i tiden. De sista är ackumulerade siffror för sista 12 månaderna. Om till exempel bara den första kvartalsrapporten lämnats, används summan av de tre sista kvartalen från föregående år och årets första kvartal. Därmed får man utjämnat eventuella säsongsmässiga rörelser och kan jämföra siffrorna med tidigare helårssiffror.

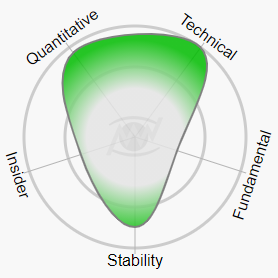

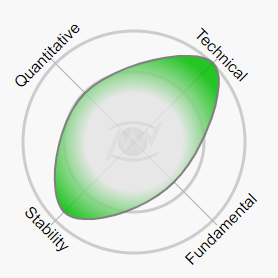

Factor diagram

Investtech’s Factor diagram visualises the stock’s most important qualities. The more green, the more positive the stock is considered to be. If the stock is weak or quite weak, the diagram is red.

Each factor is given a score on a scale from -100 to +100. A score above +50 is considered strong for this factor. Scores between 25 and 50 indicate quite strong, -25 to +25 neutral, between -25 and -50 quite weak and below -50 weak.

The stock shown in the diagram here is strong for factors Quantitative, Technical and Stability, quite weak for Insider and weak for factor Fundamental. The middle circle in the diagram represents neutral score and the outer circle maximally positive score.

One single element provides the total factor score for certain factors, while other factors are calculated from several element values. Access to information about each contributing element and the exact numerical score of each factor is available on subscription level Trader and above.

Mouseover is available on the chart pages, where moving your pointer across each factor brings up information about factor score and the underlying value calculations.

Technical

Technical shows the stock’s strength based on short, medium and long term technical analysis. The stronger the stock, the higher investor optimism is considered to be. According to Investtech’s research, technically positive stocks have developed well and outperformed other stocks.

The factor is calculated from Investtech’s automatic technical analysis in the short, medium and long term. RSI momentum is also used, where values above 70 are strongly positive, below 30 strongly negative and between 40 and 60 quite neutral.

Technical analyses are the absolute most important analyses on Investtech’s website. Read more about these analyses on our Help pages. You are also welcome to peruse research and statistics where we have studied how well the different technical signals performed in the past.

Quantitative

Quantitative measures the stock’s estimated future return compared to the other stocks in the market. The factor is calculated from the statistical return of stocks with similar quantitative characteristics. The stock’s trend status, support and resistance levels, price patterns, momentum and insider trades are used, and the score is adjusted for high or low volatility and liquidity.

The factor is calculated from signal statistics for Nordic stocks, presented in Investtech’s research reports on trends, support and resistance and insider trades. The same elements as shown in the Investtech research box on the chart page are included, but are often adjusted in accordance with the stock’s volatility and liquidity. In particular, stocks with extremely high or increasing volatility may have their score reduced due to the historically negative statistical development of such stocks.

Only stocks with an average daily turnover of at least 50.000 EUR are given a score. Lower turnover makes the factor uncertain and it’s then set to neutral score.

The factor is based on a ranking of stocks, such that the 10 per cent strongest stocks have a score above 80. The 25 per cent strongest stocks have a score above 50 and are classified as strong. Regardless of how negative or positive the stock market is, 25 per cent of stocks will always be quantitatively strong and 25 per cent quantitatively weak.

Insider

Insider is the stock’s assessment based on reported insider trades. When directors of the board, executives and other insiders who are required to report trades purchase stocks in their respective companies, it indicates that they believe in rising prices and that no immediate negative surprises are forthcoming. Insider analysis can be considered a simplified fundamental analysis.

The factor score is the same as the stock’s insider score, available for Norwegian, Swedish and Danish stocks. Read more about insider analysis here.

Stability

Stability is an assessment of the likely stability of the stock price. Stocks with high stability have historically had low price fluctuations, strong liquidity and been listed on the stock exchange for a long time. The risk of falling prices is low in such stocks, but the upside can be low as well. In other words, expect stable price development with only small changes. Stocks with low stability have high risk. It is risky to own and trade them, and they can both fall and rise a lot in a short period of time.

Three elements make up the calculation of stability: the stock’s volatility, measured by historical monthly price fluctuations, the stock’s liquidity, measured by historical daily turnover in local currency, and the stock’s duration as listed on the stock exchange.

Volatility is considered the most important factor and counts double towards the final score. Stocks with less than 10 per cent volatility get the highest stability value, while volatility above 40 per cent gives the lowest value. Volatility between approximately 17 and 25 per cent on a monthly basis gives a fairly neutral value.

Liquidity often correlates with the size of the company. Large companies tend to be more stable over time and easier to trade than smaller companies. High liquidity stocks, with liquidity above 10 million EUR, get the highest stability value, while those with liquidity below 100,000 EUR get the lowest value. Liquidity between approximately 100,000 and 1 million EUR get a quite neutral value.

Recently listed stocks are considered high risk, as they are often quite recently established companies in an early phase of development, which involves high uncertainty. Lowest value is assigned stocks with less than 1 year’s history on the stock exchange. Old companies that have been listed for 25 years or more, get the highest value. Neutral value is assigned companies that have been listed between approximately 6 and 12 years.

Fundamental

Fundamental describes the stock’s value based on accounting value and financial quality. The factor is calculated from stock price vs the company’s earnings, i.e. its P/E (price-to-earnings ratio) and its book value, i.e. P/B (price-to-book value ratio). High fundamental value often means low downside risk, while low fundamental value often indicates good growth opportunities and a large upside.

P/E below 10 gives maximally negative element value, while negative P/E or P/E above 200 give minimal value. P/E scores between 20 and 30 give quite neutral values. P/B below 1 gives max element value, while P/B above 20 gives minimal value. P/B values between 2.5 and 4.0 give quite neutral values.

The P/E and P/B elements are equally weighted in the total score of this factor.

Note that this factor measures the fundamental value of the stock, i.e. the equity of each stock and its earnings. The factor does not speak to growth qualities. Investors will often highly value growth and growth potential and thus pay more for such stocks compared to the companies’ current equity and profit. Thus, a stock’s growth quality will often be the opposite of its value quality.

Stocks with high growth potential will usually be found among the stocks with low fundamental score.

Stocks with a high Investtech Fundamental score have high fundamental value and are considered safer, more robust and better equipped to tolerate stock market unrest.

Four or five Factors

Factor diagrams are available for all Nordic stocks. Norwegian, Swedish and Danish stocks have factor diagrams with the five factors described above.

Investtech does not have insider trade data for the Finnish market. The factor diagram for Finnish stocks, and for Investor subscribers, consists of the other four factors, less Insider score.

The stock shown in this diagram is strong on Technical and Stability, neutral on Quantitative and quite negative on Fundamental.

Investor subscribers have access to factor diagrams with these four factors. The Insider factor is not included. Note that fundamental key ratios are included in the factor diagram even for Investor subscribers, while a Trader subscription or higher is required for access to Fundamental details.

Trader subscribers have access to factor diagrams with all factors, including Insider for applicable markets. Professional subscriptions or higher are required for details and selection opportunites for insider trades.

Investtech Indices

Is it true that smaller companies over time outperform the big ones? How dangerous are the so-called lottery stocks? Which do better - stocks that have fallen and therefore look cheap, or stocks that have risen and are in rising trends?

These are questions we attempt to answer with Investtech's new tool: Investtech Indices

Investtech Indices are a collection of indices showing important drivers in the stock market. They show how stocks with different levels of liquidity, volatility and technical score have developed over time.

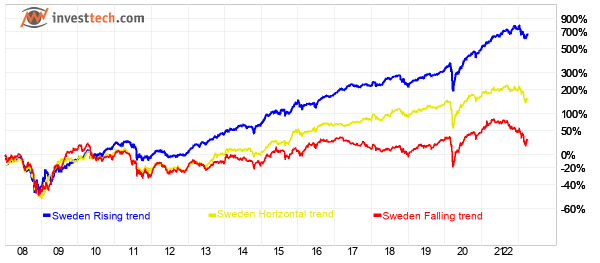

For instance, Investtech Indices show how stocks with buy and sell signals from trends have developed over time. A direct observation is that buying a portfolio of all stocks in rising trends, with stocks replaced monthly, have clearly overperformed vs an equivalent portfolio of stocks in falling trends.

Figure: Development for Swedish stocks in falling, horizontal and rising trend channels in the period 2020 to 2022. It clearly shows that the group of stocks in falling trends have significantly underperformed compared to the others.

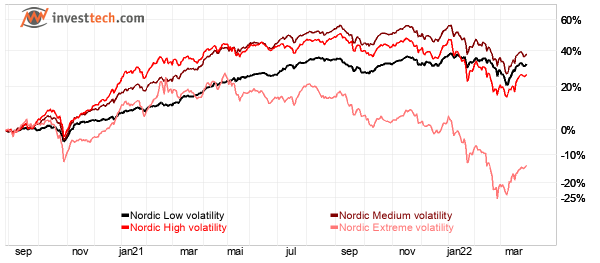

Stock market preferences change over time. Sometimes investors seek high return, something they look for low downside. Sometimes reversal candidates rise the most, and other times these same stocks fall the most. By looking at correlations between stock characteristics and pay off, daily, weekly or monthly, Investtech Indices can indicate which characteristics give the best return right now, and how stocks with different characteristcs have performed relative to each other.

Figure: Development of Nordic stocks with different volatility in the period September 2020 to March 2022. It is clear that the group of extremely volatile stocks have significantly undeperformed compared to the others.

Long and short term price development is shown, along with historical return figures, and indices can be compared to each other. The tool is available to all subscribers on the Nordic markets. Trader level subscriptions and higher also give an overview of the which stocks are currently included in each index.

The indices cover Norway, Sweden, Denmark and Finland, and the Nordic markets combined. The calculation is balanced so that each stock in an index has the same weight, regardless of the size of the company.

In addition to factor indices, there are overreaching country indices, containing all stocks of sufficient liquidity. These will be a more fair basis of comparison for a portfolio’s return than stock market benchmark for small investors who invest about the same amount in each stock they own.

Technical conditions

- Updated daily, in the early morning, after all Nordic markets are updated.

- Minimum liquidity requirement for included stocks is 0.5 million NOK and 0.05 million EUR on average per day.

- Balanced calculation, so that for instance Ericsson, Novo Nordisk, Equinor, Kitron, Per Arsleff, Poolia and Kojamo all count the same in the total Nordic index, even though e.g. Novo Nordisk has a market value a thousand times that of Poolia.

- Re-weighting is done quartery, monthly or weekly. Stocks no longer meeting the index critetria are removed and new stocks may be included. Re-weighting is done again, so that a stock that for instance doubled last period and thus weighed double, is set to the same weight as all the others.

- Re-weighting intervals:

- Overall market indices: Quarterly

- Liquidity and volatility indices: Quarterly

- Technical score indices: Weekly

- Trend indices: Monthly

- Calculation parameters for the criteria:

- Liquidity: 22 day average.

- Volatility: annualised based on standard deviation last 66 days, normalised for categorization low, medium, high, extreme.

- Technical score: Medium term, set when re-weighting.

- Trend: Medium term, set when re-weighting.

- Volume shown below the charts and daily, weekly, monthly and quarterly liquidity shown on the chart page are the number of stocks that make up the index. This will be quite stable over time for market indices and the liqudity and volume based indices, while it will vary more for indices based on technical conditions.

Robustness calculation

Which stocks make up the various indices are determined at regular time intervals. The number of stocks in the different indices can therefore vary over time. If there are few stocks in an index, company specific events in the underlying stocks will influence index development to a larger extent than if there are many stocks in the index. Thus indices with many elements will be considered more reliable than indices with few elements.

We have developed a quality measurement for index robustness over time. Indices with many elements score higher and indices with fewer elements score lower. The longer the time periode with few elements, the lower the score.

Indices that continuously have more than 20 elements, get the max score. If number of elements is fewer than 20, the score will be lower the fewer elements are included and the longer the period of few elements is.

Availability

Investtech Indices are available for all subscribers on the Nordic markets. Trader level or higher subscriptions also give access to an overview of which stocks make up the indices at any time.

Resultatanalyser på bolagsnivå

Investtechs analys av resultatrapporteringar ger översikt över kursutvecklingen för varje bolag under dagarna före och efter publicering av räkenskapsrapporter. Några företag verkar systematiskt att överraska positivt eller negativt, eller präglas av att investerarna agerar på ett visst sätt under perioden runt rapportering. Analyserna ger möjlighet att avslöja sådana samband och används vid positionering före rapportering. Är det exempelvis så att ett bolag nästan alltid stiger strax före rapportering, eller stiger de väldigt ofta i efterhand? Notera att resultatrapportering alltid kommer innebära hög risk för överraskningar, så sannolikheten för stora kursrörelser, upp och ned, är mycket högre än vanligt.

Det är två set med grafer på sidan Resultatanalyser. Överst visas graferna för de sista 5 resultatrapporterna och nederst för de sista 20. Har en aktie kort historik på börsen, visas statistik för färre data.

Månadsrörelser vid resultatrapportering

Grafen visar genomsnittlig utveckling från månaden före resultatrapportering till månaden efter. Resultaten läggs fram dag 0 i grafen, och kursändring på denna dag plottas i rött. De skuggade områdena motsvarar en standardavvikelse för genomsnittsberäkningen.

Statistisk utveckling och underlagsdata

Konkreta avkastningstal visas i tabellen under graferna. Först visas genomsnittstalen och sedan de enskilda uppgifterna. Mycket ofta är det stora variationer från gång till gång. En inspektion av tabellen kan ge detaljer om detta. Nederst på sidan visas grafer med utveckling för varje enskild resultatrapport. Klicka på plus-ikonen för att få fram dessa.

Resultatrapporteringar i kursbilden

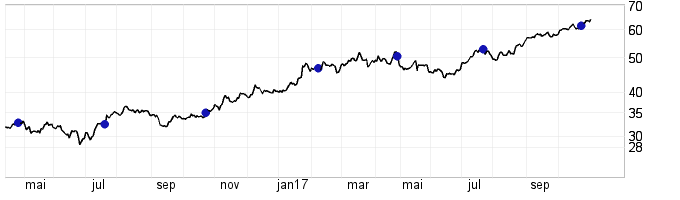

Tidpunkten för resultatrapporteringar plottas med blå punkter i kursgrafen. Grafen visar rapporteringar de sista 18 månaderna.

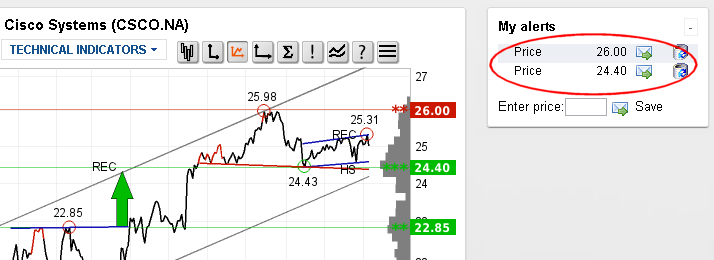

Price alerts: Be notified when the stock price reaches your specified level!

You may now enter a price alert for a stock and be notified when the price reaches this level.

Alerts entered are shown in “My alerts” in the menu. When a stock reaches or breaks a specified level, the row is checked and the date the alert was triggered is added. You will also be notified by e-mail after the exchange’s closing. E-mail notifications can be switched off by clicking the e-mail symbol next to the specified alert price.

If several alerts are triggered on the same day, they will be collected in one e-mail. You will never receive more than one notification e-mail per market.

Any price alerts entered for stocks in “My Portfolios” will be indicated with coloured check marks on the “My Portfolios” page. These also show whether the specified price level is reached. Price alerts used in combination with the stocks in “My Portfolios” is a useful money management tool for controlling for instance breaks through stop loss and reached price targets.

Alert levels will not be automatically adjusted when charts are adjusted for splits, reverse splits or dividend payments.

Keywords: Help,kursvarsling,myAlerts.

My Portfolios – User guide

My portfolios is a tool to help keep track of your stock investments. Start by clicking "New portfolio" to create a portfolio. Enter a name for your portfolio and select your portfolio's benchmark index. The chosen benchmark index determines the portfolio's currency and is used in the Health check. Then add transactions. Add transactions both when you buy and sell stocks.

Add transactions

Click «Add transaction» in order to add a transaction to the portfolio. A new window opens. Enter the stock's name or symbol and select the correct stock from the drop-down-list that appears. Choose whether to register a purchase or a sale. Enter number of stocks and select transaction date. Click "Save" to confirm.

Portfolio menu

In the Portfolio menu you can select a portfolio, delete portfolios and create new portfolios.

Portfolio settings

Use the Portfolio settings menu to change the name of your portfolio and delete a portfolio.

View

There are five different ways to view the stocks in the portfolio: Basic, Advanced, Indicators, Financial data and Transactions. You can choose between these to see different presentations of the portfolio.

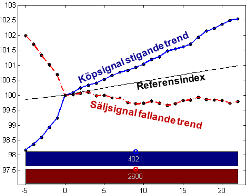

Hausseindeks

Hausseindex är en optimismindikator. Förenklat visar hausseindex andelen investerare som är positiva till marknaden.

Analys av hausseindexen är en viktig del av en analys av börsen. Hausseanalysen kan visa hur hög optimismen är på kort och lång sikt och om optimismen är stigande eller sjunkande. I särskilda situationer efter långvariga ned- eller uppgångar kan hausseindexen identifiera vändpunkter i marknaden.

Investtechs kortsiktiga hausseindex (hausse1) mäter optimismen på kort sikt. Hausse1 är en indikator för stämningen bland kortsiktiga aktörer som investerat på en till sex veckor. Investtechs långsiktiga hausseindex (hausse2) mäter optimismen på medellång sikt. Hausse2 är en indikator för stämningen bland långsiktiga aktörer som investerat på månader till år.

När en långsiktig vändning kommer vill man ofta se först hur kortsiktiga investerare agerar. Därmed är analys av det kortsiktiga hausseindexet viktigt, inte bara för kortsiktiga svängningar utan också för långsiktiga vändningar och trender.

Trading range-signaler är när kursen går över en tidigare topp (köpsignal) eller en tidigare botten (säljsignal), på kort/medellång sikt. Vi anser att signaler från kursformationer och trender är betydligt starkare än Trading range-signaler, men Trading range-signaler kan i vissa fall ge tidigare signaler.

Hausseindexen visar andelen aktier som har gett köpsignal

Vi kan mäta optimismen i en aktie genom att se om investerarna är villiga till att betala mer än tidigare för aktien. Om kursen stiger över föregående topp ges en köpsignal som tas med i haussindexet.

Om kursen sjunker under föregående botten ges en säljsignal som tas med i hausseindexet.

Hausseindexen visar andelen aktier, vars senaste signal var köp. Indexet är mellan 0 och 100. 0 innebär att alla aktier senast gav en säljsignal. 100 innebär att alla aktier senaste gav en köpsignal. Över 50 innebär att mer än hälften av investerarna är positiva.

Normalsituationer

Optmistiskt hausseindex

- Stigande hausseindex efter markerad botten (optimismen ökar)

- Över 50 (hög optimism)

- Stigande toppar och bottnar (långsiktigt ökar optimismen, men kortsiktig osäkerhet)

- Bekräftar en positiv analys av börsen

Pessimistiskt hausseindex

- Fallande hausseindex, efter markerad topp (optimismen faller)

- Under 50 (låg optimism)

- Fallande toppar och bottnar (långsiktigt faller optimismen, men kortsiktig osäkerhet)

- Bekräftar en negativ analys av börsen

Specialsituationer

Eufori:

- Över 90.

- Nästan alla är optimister, därmed är nästan allt positivt prisat in i aktiemarknaden

- Nästan varje förändring kommer att vara negativ

- Indikation på att marknaden är överhettad och att en vändning snart kan komma

- Överväg att sälja när hausseindex faller under 90 (optimismen faller, pessimismen ökar)

Depression:

- Under 10

- Nästan alla är pessimister, därmed är nästan allt negativt prisat in i aktiemarknaden

- Nästan varje förändring kommer att vara positiv

- Indikation på att marknaden är överdrivet negativ och att en vändning snart kan komma

- Överväg att köpa när hausseindex stiger över 10 (pessimismen faller, optimismen ökar)

Investtech’s Competence Program

The Competence Program teaches you Investtech’s systems and what has historically given good results in the stock market. It is a good way to get started using Investtech's analyses, but also a way for experienced users to increase their confidence and get more out of the system.

Stock market success over time requires good analyses and correct timing. An Investtech subscription gives you analyses of individual stocks, well organised stock picking systems and concrete trading suggestions every day. The more experience and knowledge you have on investor psychology and how the market works, the better your chances of success on the stock market. The Competence Program was developed to help customers achieve the best possible use of Investtech’s systems. We hope you will be satisfied with the program and that it will help you get good results in the stock market.

You will get various challenges and will notice that your competence level increases as you reach each target. The Program does not require any special use of Investtech’s systems. You can use the analyses like you normally do. However, the Competence Program will provide encouragement and allow you to see your progress in various areas. You can stop or take a break from the Competence Program at any time.

Please click the links on the right hand side in order to read more about Points, Levels and Challenges in the Competence Program.

Investtech’s Competence Program - Points

You earn Competence Points every time you use Investtech’s stock picking tools or read a stock analysis, a help page or a research report. The Points describe the increased knowledge and experience you gain from using our site.

You must spend a certain amount of time on each page in order to be credited with the relevant Points. This information is shown in the Competence Program box on the right hand side of relevant page. Your total Points are shown on the top of any page.

When you have earned enough Competence Points, you reach the next level on the Competence Scale.

The following applies:

| Points | Page |

| 1 | Stock analysis |

| 10 | Daily Case, Market Commentary and Morning Report |

| 10 | Top50, Stock Selection, and other Stock Picking Products |

| 20 | My Portfolios and My Stocks |

| 10 | My notes |

| 20 (5) | Insight & Skills pages, including Indicator Help, Product Help and the Quick Start Guide |

| 100 (10) | Articles on research results and/or trading strategies |

| 200 (20) | Research Reports |

| 50 | Log in, per day |

| 0 | Uncategorized pages and articles |

You earn points for every stock analysis you access. For instance, both medium and short term analysis give points, but only once a day. All analysis and stock picking products from the left hand menu give points. When the analyses are updated, i.e. when new closing prices are available, you earn new points when accessing the analyses again.

Help pages and research articles give points the first time they are read. Some of this information can require some processing however, and therefore these pages give some additional points the next time you read them.

Investtech's Competence Program - Levels

When you join the Competence Program, you will acquire new knowledge and experience quickly. Your Competence Level will rapidly increase. Early on it will be very helpful to read the Insight & Skills pages. They teach you how Investtech’s systems work, and how technical analysis should be understood and used. You will also learn much from reading our research reports. They outline how well various analyses actually work in the market, and which elements should be emphasized when stock trading. The research reports can be valuable when developing your own strategy on the stock market.

Once you have acquired knowledge about the analyses and systems, increased competence will come from using the system over time. It is important to log in regularly, check your stocks and check for signals in the market. It can also be a good idea to refresh your knowledge by re-reading research reports and consulting help pages.

The following applies:

| Level | Points required |

| 1 | 0 |

| 2 | 200 |

| 3 | 500 |

| 4 | 1000 |

| 5 | 1600 |

| 6 | 2500 |

| 7 | 4000 |

| 8 | 7000 |

| 9 | 10000 |

| 10 | 15000 |

The Level limits may change and the table be expanded if and when new elements are added to the Competence Program.

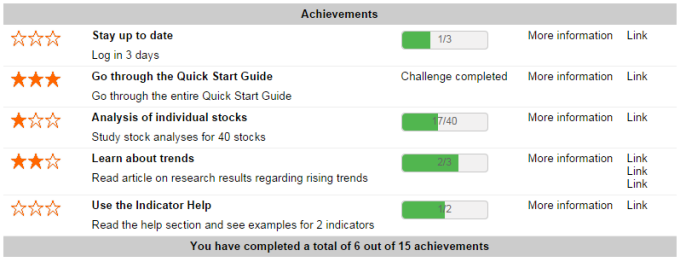

Investtech’s Competence Program – Challenges and Achievements

When you start the Competence Program, you are given some Challenges. These Challenges are designed to help you understand Investtech’s systems and technical analyses as quickly as possible, as well as how these can help you become a better investor.

The Challenges can be logging in, reading various help pages and reading stock analyses. When you have completed the Challenges, you are awarded Stars. In time you will be able to unlock further Challenges. Click “More information” for information about why this Challenge matters and “Link” in order to go directly to the relevant page.

Please note that if a page has been registered and you have earned Competence Points for it, you have to wait for the next update before you can use this same page again for more Challenges.

Investtech ei takaa analyysien tarkkuutta tai kattavuutta. Kaikkien analyysien tuottamien neuvojen ja signaalien käyttäminen on täysin käyttäjän vastuulla. Investtech ei vastaa mistään tappioista, jotka saattavat syntyä Investtechin analyysien käytön seurauksena. Mahdollisten eturistiriitojen yksityiskohdat mainitaan aina sijoitusneuvon yhteydessä. Lisätietoja Investtechin analyyseistä löytyy täältä disclaimer.

Investtech ei takaa analyysien tarkkuutta tai kattavuutta. Kaikkien analyysien tuottamien neuvojen ja signaalien käyttäminen on täysin käyttäjän vastuulla. Investtech ei vastaa mistään tappioista, jotka saattavat syntyä Investtechin analyysien käytön seurauksena. Mahdollisten eturistiriitojen yksityiskohdat mainitaan aina sijoitusneuvon yhteydessä. Lisätietoja Investtechin analyyseistä löytyy täältä disclaimer.

Oslo Børs

Oslo Børs Stockholmsbörsen

Stockholmsbörsen Københavns Fondsbørs

Københavns Fondsbørs Helsingin pörssi